毎週金曜日午後掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、レーザーテック(6920)、アドバンテスト(6857)、SCREENホールディングス(7735)、ディスコ(6146)、ASMLホールディングス(ASML、アムステルダム、NASDAQ)、アプライド・マテリアルズ(AMAT、NASDAQ)

半導体製造装置各社の目標株価を引き下げる―アメリカ金利の上昇とCHIPS法を踏まえて半導体株投資を再検討する―

1.2023年のウェハプロセス装置市場はマイナス成長か

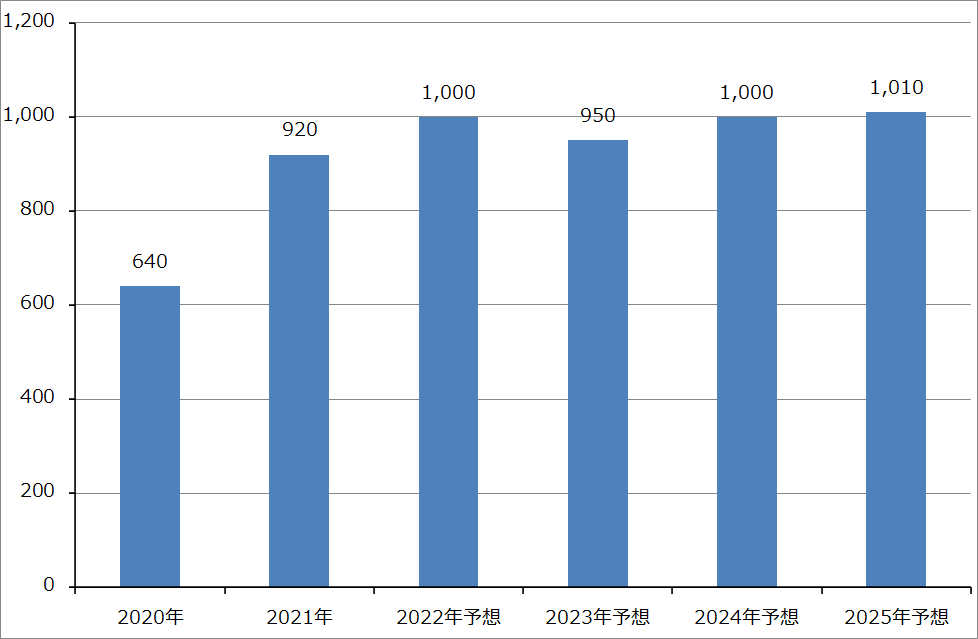

2022年9月22日、SCREENホールディングスはIR Dayを開催しました。内容で重点が置かれていたものは、東京エレクトロンと競合する洗浄装置の技術的優位性の解説などでしたが、その中で注目されたのは、WFE(ウェハプロセス装置、前工程)市場の見通しです。2021年のWFE市場920億ドル(前年比43%増)に対して2022年SCREENホールディングス予想は1,000億ドル(同10%増)へ伸びるものの、2023年は950億ドル(同5%減)と減少する見通しです。また、2024年予想1,000億ドル(同5%増)、2025年予想1,010億ドル(同1%増)と予想されています。

SCREENホールディングスによれば、2023年の前年割れはメモリ投資の減少によるものであり、メモリ比率が小さいSCREENホールディングスには大きな影響はないということです。ただし、実際に2023年にWFE市場が減少することになると、東京エレクトロンには一定のネガティブな影響がでる可能性があります。レーザーテックも全て最先端のEUV露光装置向けフォトマスク欠陥検査装置ではなく、メモリ向け、ロジック向けに旧機種も販売しており、これらへの多少の影響がある可能性があります。

また、SCREENホールディングスによれば、2024年のWFE市場はメモリ投資次第ということです。ただし、2024年に入ればCHIPS法による半導体工場新設のための補助金の効果が出てくると思われるため、SCREENホールディングスが予想するように低い伸びにはならないと思われます。

ただし、これまで高い伸びを維持してきた半導体設備投資が2023年に前年割れする予想を、大手半導体製造装置メーカーの一角を占めるSCREENホールディングスが出してきたことは重視する必要があります。

グラフ1 SCREENホールディングスによるWFE市場予想

2.CHIPS法は世界の半導体設備投資にどう影響するか

2022年8月に成立したアメリカの「CHIPS法」は世界の半導体設備投資に大きな影響を与えると思われます。基本的には中長期でプラスの効果が予想されますが、問題は巨額補助金特有の問題、すなわち、補助金を受けた半導体メーカーは中長期的に見て設備投資の収益率が向上するため業界内で有利になり、この補助金を受けることができなかった企業は不利になるということです。

また半導体設備投資を地域別に見ると、アメリカへの投資が有利になります。製造装置や素材でもアメリカへの投資が有利になると思われます。アメリカ以外の地域への投資を減らして、アメリカに半導体設備投資を集中する動きが出てきてもおかしくないと思われます。

このような場合、大手から中堅までの半導体製造メーカー(ファウンドリー=半導体受託生産業者とIDM=Integrated Device Manufacturer(開発、設計、生産、販売を一社で行う))の中で、2023年以降の設備投資計画を練り直す会社が増えると思われます。この見方に立てば、少なくとも2023年前半の半導体設備投資は前年比で横ばいか、減少する可能性が高くなると思われます(メモリ投資だけでなく、ロジック投資も練り直す半導体メーカーが出てくる可能性があります)。要するに2023年前半あるいは2023年を通じて半導体設備投資が調整期入りする可能性があります。

その後、2023年後半、あるいは2024年から、CHIPS法補助金の恩恵で半導体設備投資が増加する局面になると思われます。

CHIPS法の中身

- アメリカの半導体製造や研究開発へ今後5年間で527億ドルの資金投入を行う。この527億ドルの内訳は、アメリカ国内へ半導体工場を誘致するときの補助金として390億ドル(自動車、防衛で使われる古いチップ(レガシーチップ)向けも含まれる)、研究開発と人材開発に132億ドル、国際的な情報通信技術セキュリティと半導体サプライチェーンへの投資に5億ドル。

- 補助金枠390億ドルの内訳は、今のところ、最先端ロジック・メモリー半導体の製造への大規模投資約280億ドル、成熟した半導体チップの製造能力、新しい専門技術などに約100億ドル、研究開発に約110億ドル。

- 半導体工場向け投資を促進するため、推定240億ドル相当の税額控除が盛り込まれた。

- アメリカが圧倒的優位性を持つ設計(EDA、ロジック半導体設計システム)の研究開発への支援も行う。

- アメリカ商務省によれば、補助金の具体的な申請手順を2023年2月までに公表する予定。2023年2月までに企業から申請の受付を開始し、2023年春には補助金の交付を始めたいとしている。

- 補助金を申請する場合、補助金の受給日から10年間は中国や軍事利用の懸念のある外国で、半導体工場の拡張を伴う取引を行わないことが義務付けられる。ただし、28ナノから昔のロジック半導体などを製造する既存の施設・設備などには適用されない。

- TSMCやサムスンのようにアメリカ、中国の両国で先端半導体の生産や工場建設を行っている会社が補助金を受け取る場合の基準については、アメリカ商務省が今後発表する見通し。

3.金利上昇と債券投資

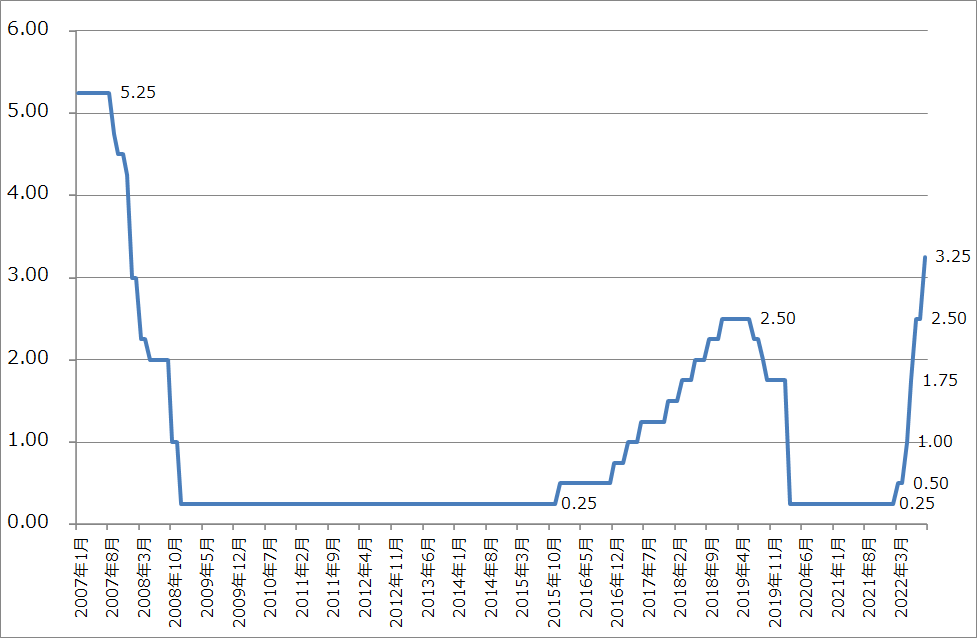

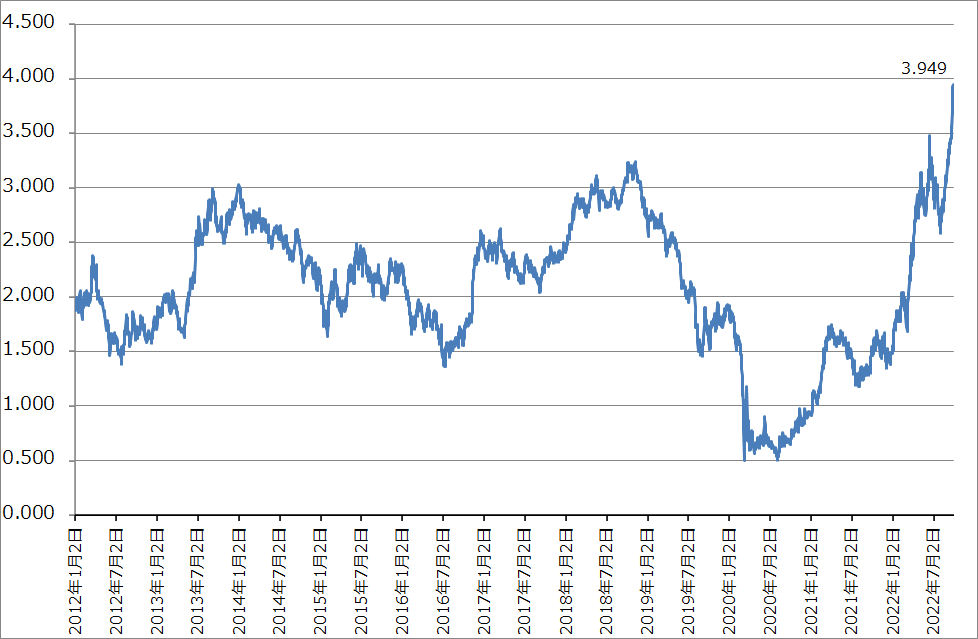

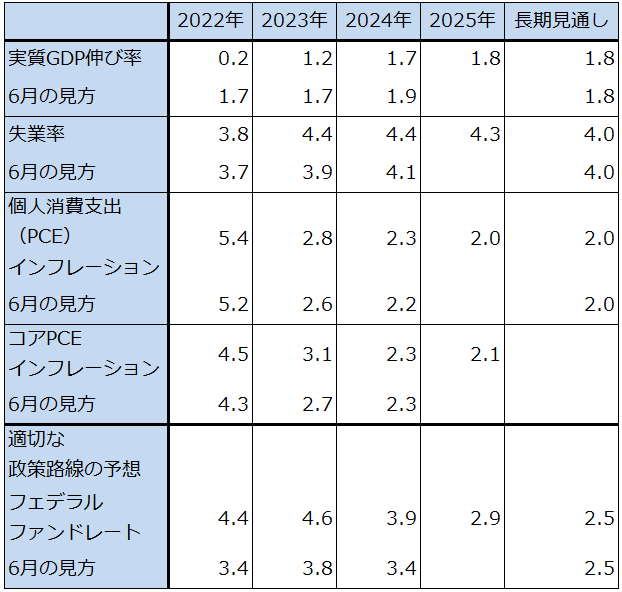

現在、半導体製造装置メーカーのみならず半導体関連株全般を見るときに重要なのはアメリカの「金利」です。アメリカの10年国債利回りは、新型コロナによる不況に対応するための金融緩和によって、2020年3月には1%を大きく割り込む水準に低下しました。その後、景気回復に伴い長期金利は緩やかな上昇に転じましたが、アメリカのインフレに伴い利上げ期待が出てくると上昇し始め、9月28日には一時4%を上回りました。ただし、その後は低下しました。

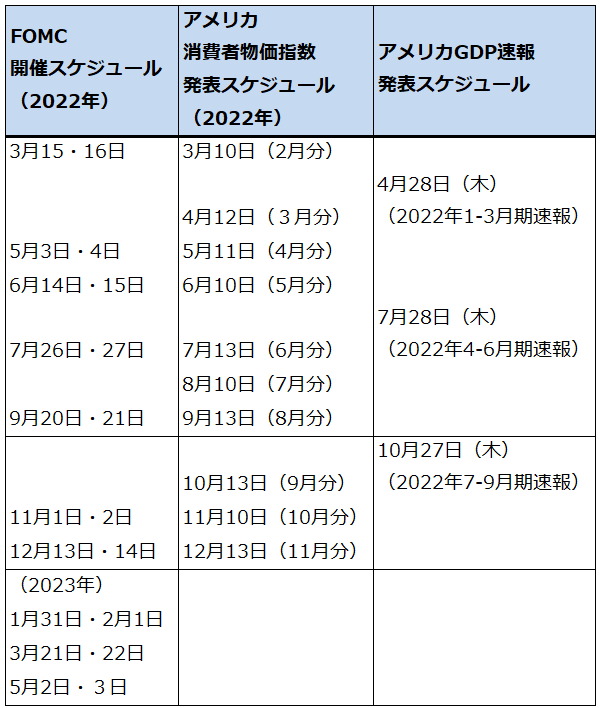

2022年9月21日の0.75%の利上げによってアメリカの政策金利の上限は3.25%になりましたが、今後のFRB(米連邦準備制度理事会)の利上げについて、CME FedWatchTool(金利先物からみた利上げの確率を示したもの)によれば、確率が最も高いのは、2022年11月2日0.75%の利上げ、2022年12月14日0.50%の利上げ、2023年2月1日0.25%の利上げという見方です。

この場合、2022年12月14日に政策金利の上限が4.50%に、2023年2月1日に4.75%になります。足元の政策金利とアメリカ10年国債とのスプレッドは0.4~0.5%なので、このスプレッドが維持されるならば、今年12月にもアメリカ10年国債の利回りは4.50~5.00%に上昇し、2023年2月にかけて5%台に上昇することになります。

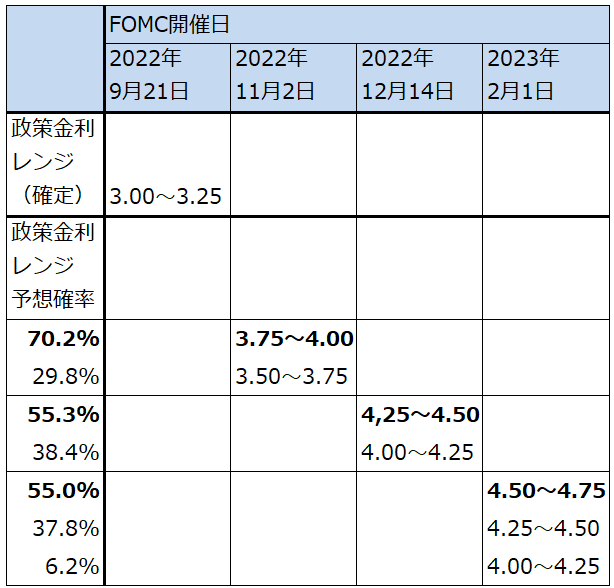

一方、9月21日のFOMC(米連邦公開市場委員会)後に公表されたリリースによれば、FRB理事が予想するFFレートの中央値は、2022年4.4%、2023年4.6%、2024年3.9%となっています。これが実現すれば、2023年の前半にもアメリカ10年国債は5%台に乗せる可能性が高くなります。

株価は簡単に言えば、企業業績÷金利であり、金利は株価を評価するための重要な数字ですが、これからの金利水準は個人投資家にとってもアメリカ国債への投資が重要になり始めていることを示しています。

例えば、アメリカ10年国債に利回り4.0%の時に満期まで持つつもりで1,000万円投資すれば、毎年の利払いは40万円(税引き前)になります。税引き後は約32万円ですが、これをアメリカ株に投資すれば10年間の累積投資額は約320万円になります。銘柄を選ぶ必要はありますが、これが大きな投資収益を生む可能性があります。また、表3のFRB理事の予想のように2024年以降金利低下局面(利下げ局面)入りするとすれば、この1,000万円のアメリカ10年国債の債券価格が上昇することになります(債券は金利が上昇すれば債券価格は下落する。金利が低下すれば債券価格は上昇する)。

つまり、この投資の成果は、利払いをアメリカ株に投資した時の成果+利下げ局面における債券価格上昇±為替差損益となります(アメリカ株に投資するのは、1株から投資できるため、柔軟にポートフォリオが組めることと、円建て資産には円下落リスクがあるためです)。為替差損益については、日本が利上げを行わない場合は、ドル高円安が進み、ドル高メリットが発生する可能性があります。

もちろん、FRBの理事たちが予想しているように、2024年のFFレートが4.6%に達するのか、その時のアメリカ10年国債利回りは今のスプレッドが維持されれば5%前後になると思われますが、その通りになるのか、実際にはまだわかりません。毎月のアメリカ消費者物価指数前年比を注視する必要がありますが、仮にアメリカ10年国債利回りが4~5%以上の水準になった場合は、重要な投資チャンスと考えられます。また、これとアメリカ株投資を組み合わせることでさらに大きな投資チャンスが期待できるということです。

もっとも、多くの投資家にとってこのような債券投資が重要になっている場合、金利上昇がピークに達するか、ピークが見えるようになるまで、半導体関連株などのハイテクグロース株の調整局面は続く可能性があります。

グラフ2 アメリカの政策金利

グラフ3 アメリカの10年国債利回り

表1 2022年のアメリカFOMC開催スケジュール

表2 CME FedWatchTool によるアメリカ政策金利の利上げ確率

出所:CME FedWatchTool より楽天証券作成(2022年9月29日19時5分セントラルタイム)

表3 2022年9月21日、22日FOMCにおけるFRB理事による経済、金融予想の中央値

出所:FRB2022年9月21日付けプレスリリースより楽天証券作成

グラフ4 アメリカの消費者物価指数:前年比

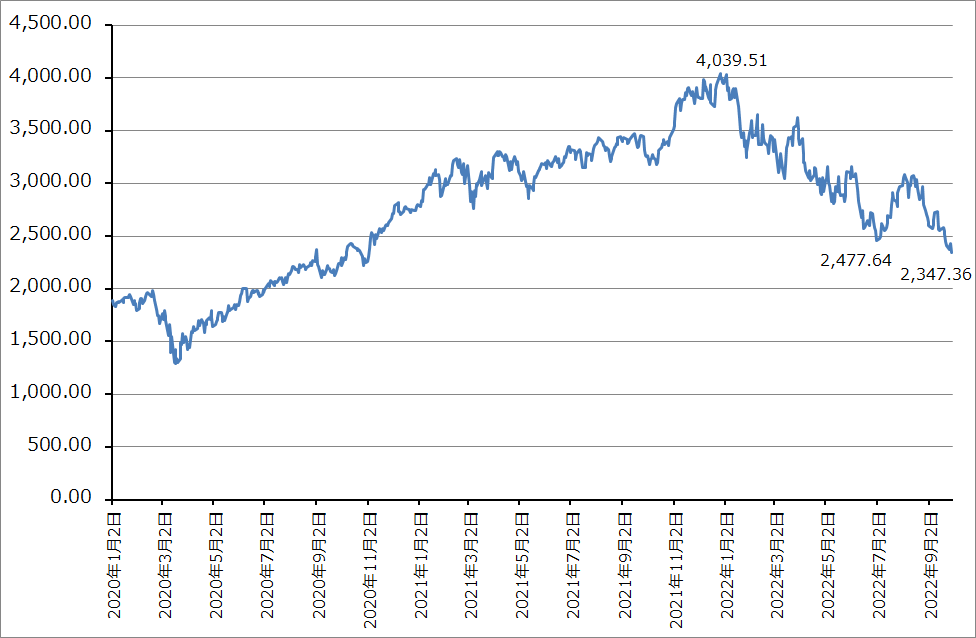

グラフ5 フィラデルフィア半導体指数(SOX指数)

4.半導体製造装置各社の今後6~12カ月間の目標株価を下方修正する

2023年に予想されるメモリ投資の減少、CHIPS法補助金によって半導体各社の設備投資計画の練り直しが予想されることなどを考慮し、半導体製造装置各社の業績と今後6~12カ月間の目標株価を下方修正します。

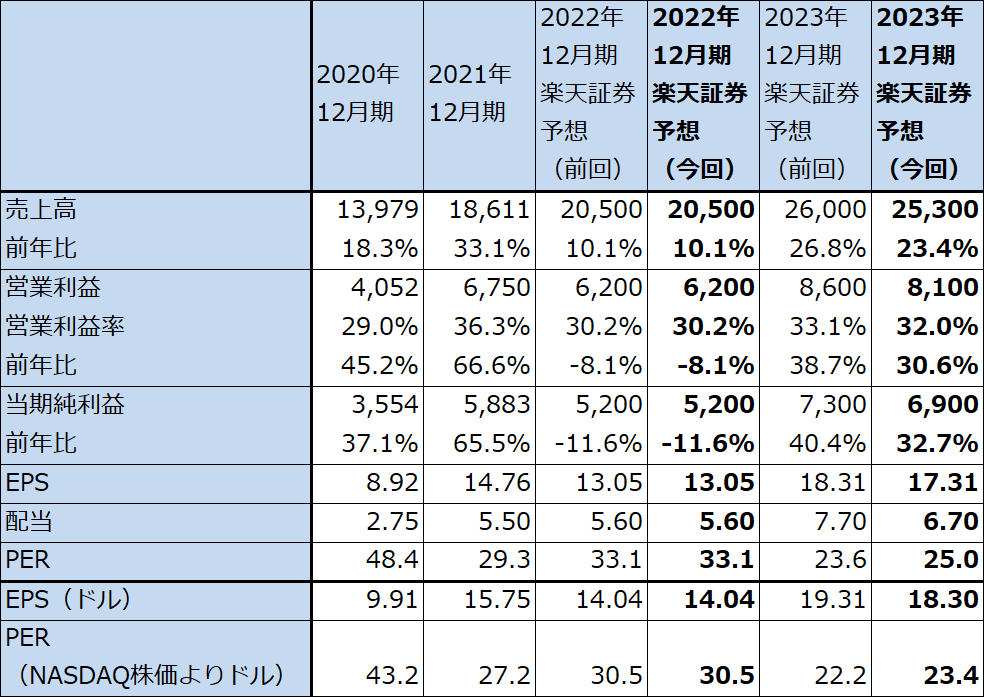

東京エレクトロン

今後6~12カ月間の目標株価を、前回の5万5,000円から今回は4万4,000円に引き下げます。2024年3月期の楽天証券業績予想について、半導体設備投資の減速を織り込みました。当面は金利上昇に株価の頭が抑えつけられるであろうことを想定し、2023年3月期楽天証券予想EPS(1株当たり利益)3,357.6円に対して想定PER(株価収益率)10~15倍と保守的に設定しました。

レーザーテック

今後6~12カ月間の目標株価を、前回の3万円から今回は2万2,000円に引き下げます。豊富な受注残高を抱えているため、売上高が今後高成長するだろうという予想は修正しません。ただし、アメリカのインフレ(レーザーテックもアメリカでの事業活動を活発化すると思われる)、技術革新が続いているため、予定通りにEUV向けフォトマスク欠陥検査装置の採算が向上しないリスクがあることを織り込みました。

想定PERについては、2024年6月期楽天証券予想EPS556.7円に対して、同じ期の営業増益率52.4%より、ディスカウントされた想定PER40倍を当てはめました。

SCREENホールディングス

今後6~12カ月間の目標株価を、前回の1万3,000円から今回は9,700円に引き下げます。

2024年3月期の半導体設備投資減速を織り込みました。また、東京エレクトロンとの競合を想定し、10倍未満の低い想定PERを2023年3月期予想EPS1,054.9円に当てはめました。

アドバンテスト

今後6~12カ月間の目標株価を、前回の1万円から今回は8,200円に引き下げます。業績予想は変更しません。半導体設備投資が減速することを織り込んだため、低PER化も金利上昇が続く限り続くと想定しました。

ディスコ

今後6~12カ月間の目標株価は、前回の3万7,000円を維持します。2024年3月期楽天証券業績予想を引き下げました。

ASMLホールディングス

今後6~12カ月間の目標株価を、前回の700ドルから560ドルに引き下げます。EUV露光装置の売上予想は変更しませんが、1世代前のArF液浸露光装置がアメリカの対中国半導体規制の強化によって中国向けに売りにくくなる可能性を考慮しました。

アプライド・マテリアルズ

今後6~12カ月間の目標株価を、前回の120ドルから110ドルに引き下げます。業績予想は変更しませんが、2023年の半導体設備投資が減速する可能性を考慮し、想定PERを引き下げました。

今の半導体製造装置株には割安感があります。PERも十分下がっています。従って、金利上昇が止まれば、株価が上昇する可能性がでてくると思われます。

しかし現実には、多くの投資家の注意が金利と債券投資に移っていると思われるため、株価上昇には時間がかかると思われます。半導体製造装置株については手仕舞うことを検討したほうがよいと思われます。

また、CHIPS法の恩恵は半導体デバイスメーカー(ファブレス半導体メーカー)にとって大きなものになると思われますが、半導体デバイスメーカーの株価も金利上昇の中で下げ止まりません。一方で後述のマイクロン・テクノロジーのように、業績立て直し策を提示する会社が現れています。手仕舞いもありですが、今後の決算発表を注視したいと思います。

半導体製造装置株、半導体デバイス株ともに、金利がピークを付けるか、ピークが見え始めたところが、株価が大底をいれるタイミングではないかというのが私の考えです。

<業績表>

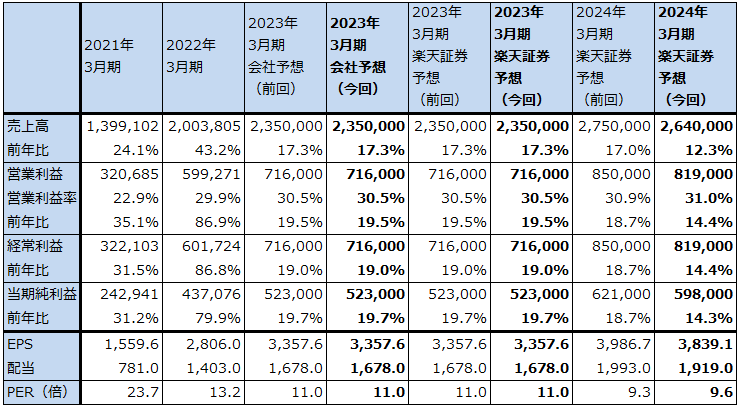

表4 東京エレクトロンの業績

発行済み株数 155,767千株

時価総額 5,763,379百万円(2022/9/29)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

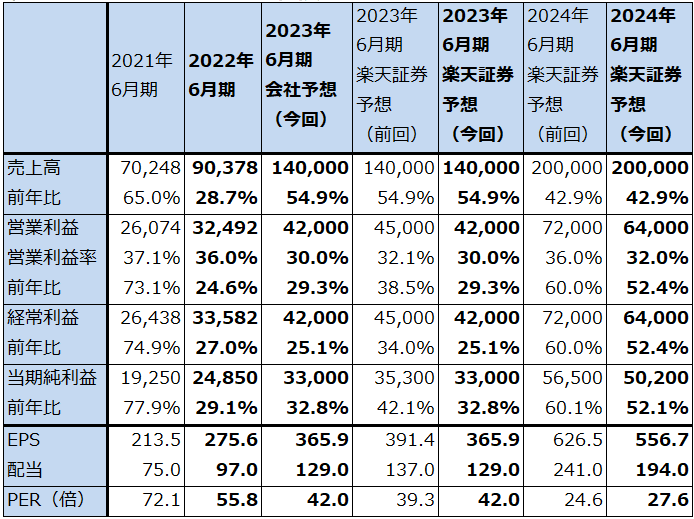

表5 レーザーテックの業績

発行済み株数 90,181千株

時価総額 1,387,435百万円(2022/9/29)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

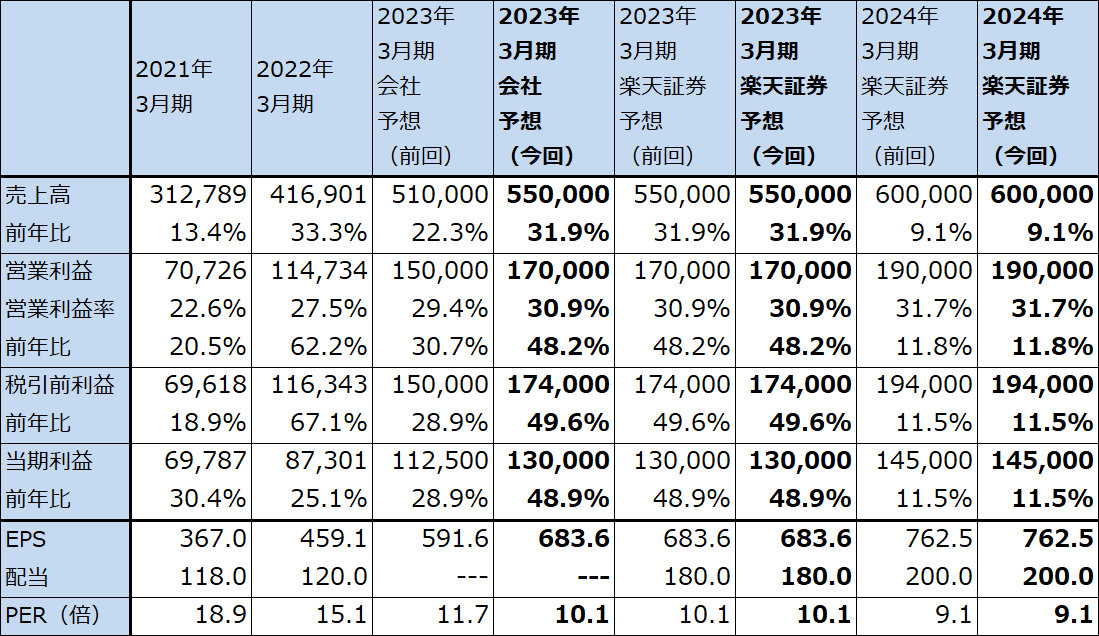

表6 SCREENホールディングスの業績

発行済み株数 47,399千株

時価総額 386,302百万円(2022/9/29)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表7 アドバンテストの業績

発行済み株数 190,169千株

時価総額 1,315,969百万円(2022/9/29)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

表8 ディスコの業績

発行済み株数 36,094千株

時価総額 1,225,391百万円(2022/9/29)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表9 ASMLホールディングの業績

株価(NASDAQ) 427.78米ドル(2022年9月29日)

時価総額 170,385百万米ドル(2022年9月27日)

発行済株数 398.6百万株(完全希薄化後)

発行済株数 398.3百万株(完全希薄化前)

1ユーロ 0.9914ドル(2022年8月23日)

単位:百万ユーロ、ユーロ、米ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:ASMLホールディングはアムステルダム、NASDAQに上場しているが、ここではNASDAQの株価でPERと時価総額を計算した。

表10 アプライド・マテリアルズの業績

時価総額 72,939百万ドル(2022年9月29日)

発行済株数 869百万株(完全希薄化後)

発行済株数 864百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

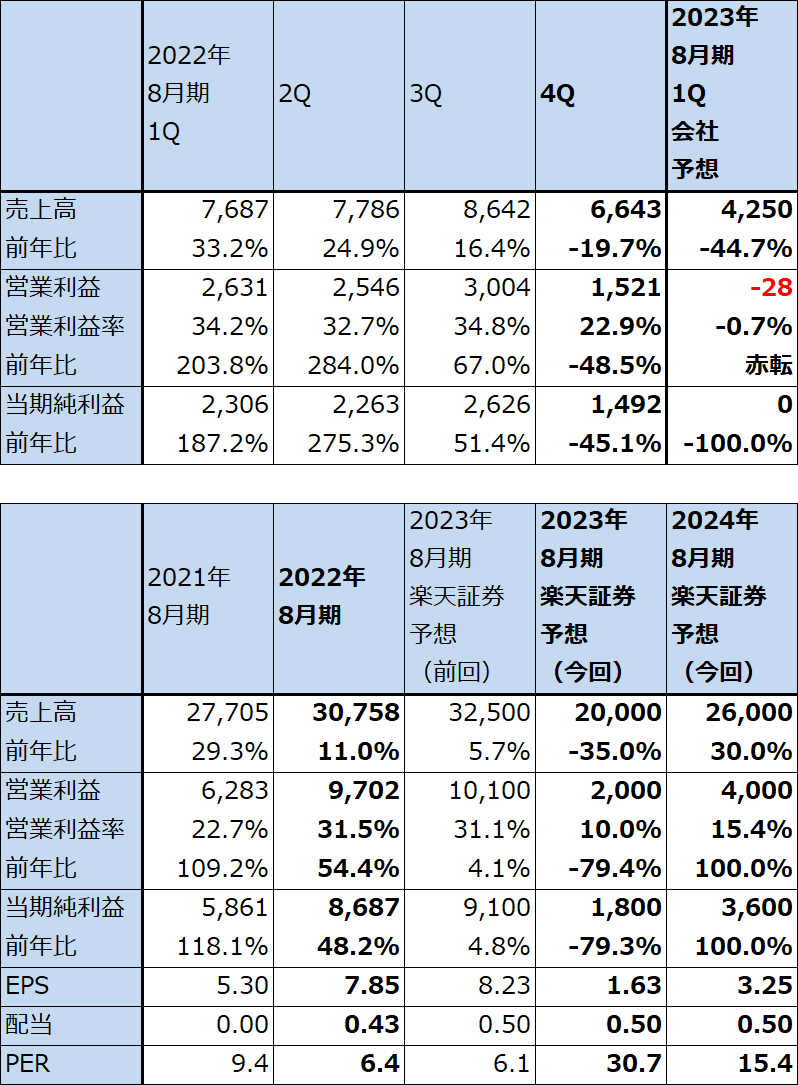

マイクロン・テクノロジー

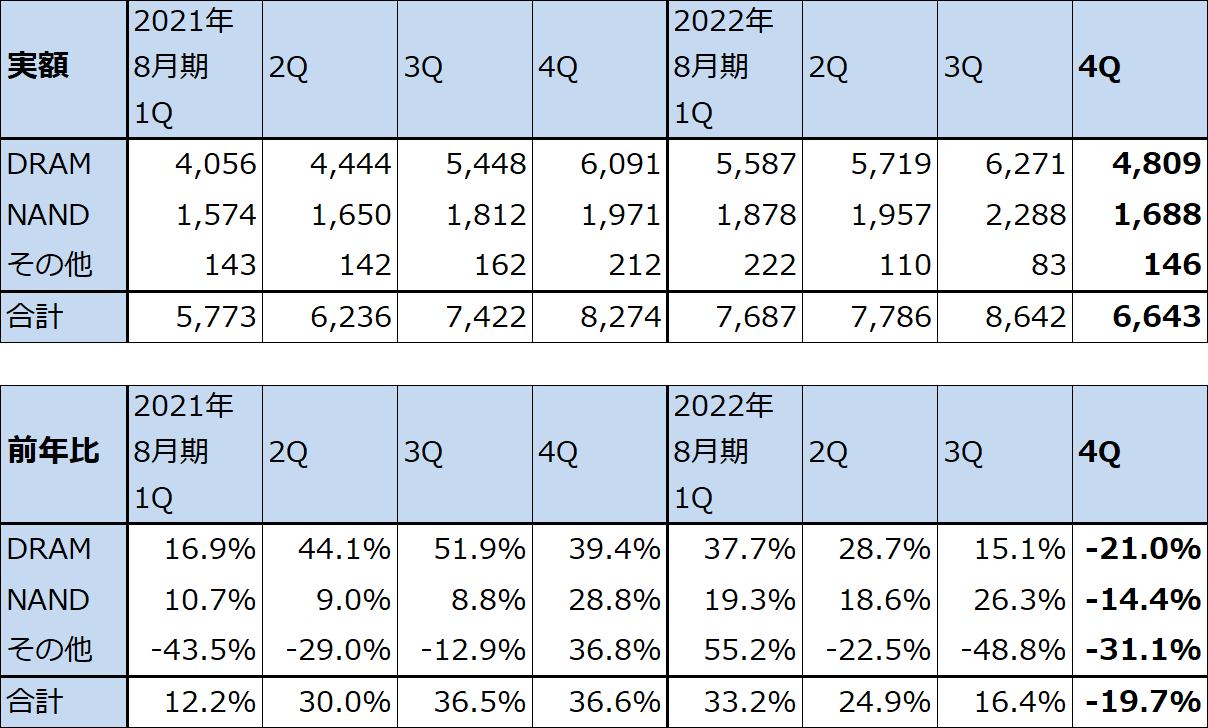

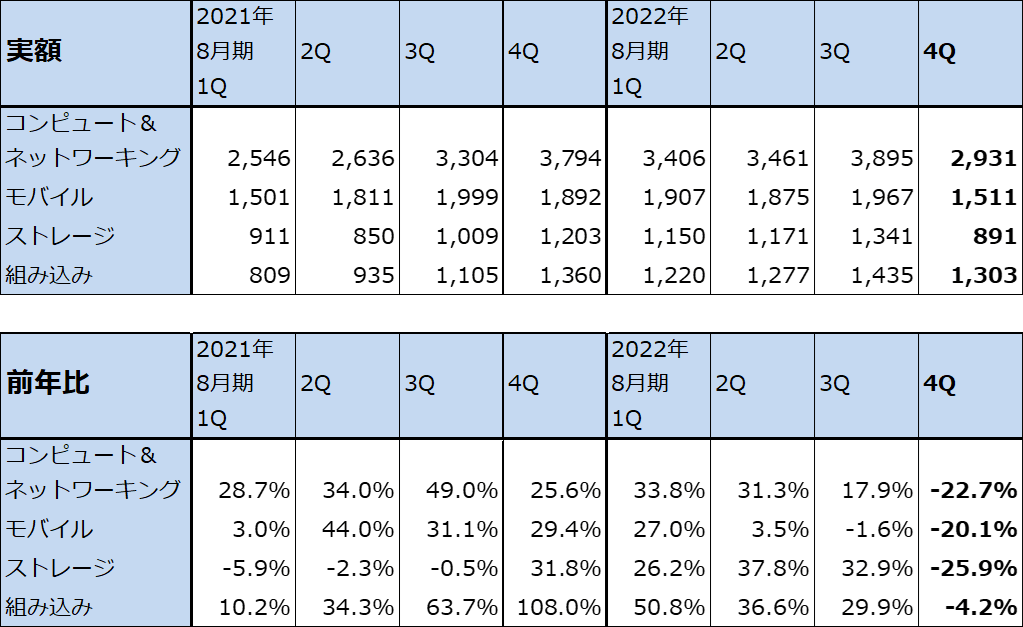

1.2022年8月期4Qは、19.7%減収、48.5%営業減益

マイクロン・テクノロジーの2022年8月期4Q(2022年6-8月期、以下前4Q)は、売上高66.43億ドル(前年比19.7%減)、営業利益15.21億ドル(同48.5%減)となりました。大幅減収減益となりました。

前4Qは、消費者向け製品(スマートフォン、パソコンなど)

前4Qを市場別に見ると、データセンター向けが前年比、前期比(前3Q比)ともに減少。パソコン、グラフィック(GPUボード)、スマートフォン、産業向けもいずれも前年比、前期比(前3Q比)ともに減少しました。ただし、自動車向け(表13の組み込みに含まれる)のみが前4Qに過去最高の売上高を記録し、2022年8月期通期で30%増収となりました。

表11 マイクロン・テクノロジーの業績

時価総額 54,861百万ドル(2022年9月29日)

発行済株数 1,106百万株(希薄化後)

発行済株数 1,097百万株(希薄化前)

単位:100万ドル、%

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの中心値。

表12 マイクロン・テクノロジー:テクノロジー別売上高

出所:会社資料より楽天証券作成

表13 マイクロン・テクノロジー:ビジネスユニット別売上高

出所:会社資料より楽天証券作成

2.2023年8月期1Q会社予想は、大幅減収、小幅赤字へ

会社側は2023年8月期1Q(2022年9-11月期)予想を、売上高42.50億ドル(前年比44.7%減)、営業赤字2,800万ドル(前年同期は26.31億ドルの黒字)としています(会社予想数字は予想レンジの中心値)。

業績悪化に対応して、マイクロンでは今期設備投資を大幅に絞り込む方針です。2022年8月期の設備投資120.67億ドルに対し、2023年8月期は80億ドルに減らす計画です。特に、WFE(ウェハプロセス装置、前工程装置)への投資は前年比50%減とする計画です。最先端生産ラインへの投資は続ける意向ですが、それ以外は大きく削減することになりそうです。

また、在庫調整を行うために、当面はDRAM、NANDともに需要を下回る供給を行う方針です。

この結果、今1Qは大幅減収、小幅営業赤字となる見通しです。

会社側では、今2Qに顧客のメモリ需要が回復し、

この見方に沿って楽天証券では、マイクロン・テクノロジーの2023年8月期を売上高200億ドル(同35.0%減)、営業利益20億ドル(同79.4%減)、2024年8月期を売上高260億ドル(同30.0%増)、営業利益40億ドル(同2倍)と予想します。

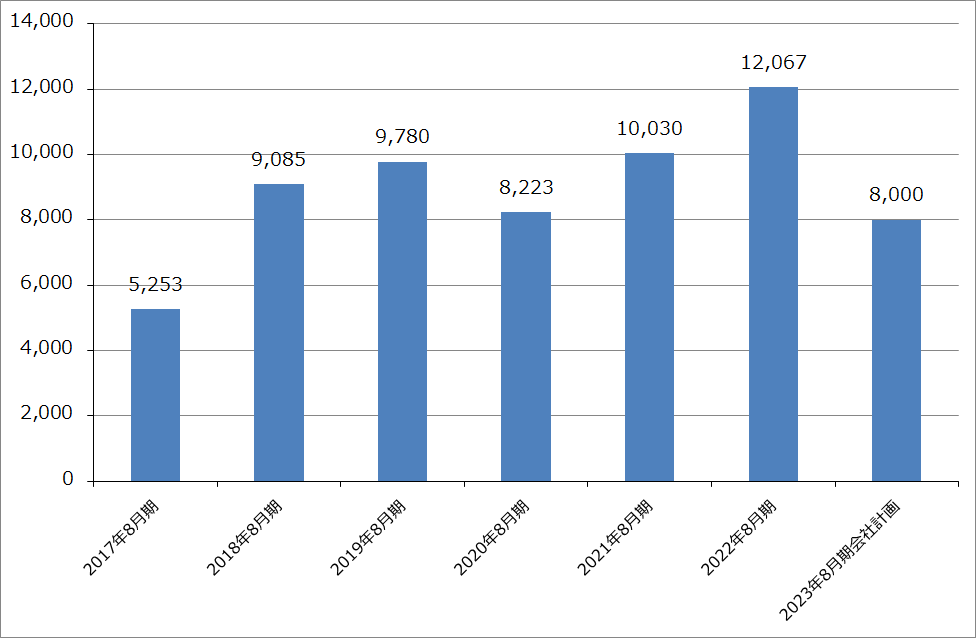

グラフ6 マイクロン・テクノロジーの設備投資:年度ベース

3.今後6~12カ月間の目標株価を、前回の70ドルから65ドルに引き下げる

マイクロン・テクノロジーの今後6~12カ月間の目標株価を、前回の70ドルから今回は65ドルに引き下げます。楽天証券の2024年8月期予想EPS3.25ドルに、業績回復期の想定PER20倍を当てはめました。

当面の株価は軟調な展開が予想されます。ただし、設備投資の大幅減額、出荷の絞り込みによる在庫調整からなる業績立て直し策に株式市場がどう反応するか、注目したいと思います。この二つの立て直し策はメモリメーカーにとって定石とも言うべきものですが、これが評価されるようであれば(当面の株価が堅調であれば)、長期投資を検討してもよいと思われます。

本レポートに掲載した銘柄:東京エレクトロン(8035)、レーザーテック(6920)、アドバンテスト(6857)、SCREENホールディングス(7735)、ディスコ(6146)、ASMLホールディングス(ASML、アムステルダム、NASDAQ)、アプライド・マテリアルズ(AMAT、NASDAQ)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)