物色の偏りが株価の追い風になった

この背景には国内コロナ感染第7波の収束が鮮明になってきたことがまず指摘されます。東京都の「感染者数/日」を例にとると、もっとも危機感が高まり、感染者数が3万5,000~4万人/日だった8月上旬をピークに急減し、足元は5,000人/日を下回る推移となっています。

冒頭の消費関連主力株もその頃に反転高、一段高となる銘柄が多く見られています。直近では政府がオミクロン変異株対応ワクチンの接種を9月中にも始めるとしたことも株価の後押しになったと推測されます。

さらに8月24日に、9月7日より入国者数の上限を5万人/日に引き上げ、コロナワクチン3回目の接種証明があれば、入国・帰国者の出国前72時間以内の陰性証明書の提示を不要とする方針が発表されたこと、その後、早い段階で入国制限の撤廃を目指すとしたことも、訪日外国人増加によるインバウンド消費回復を期待させるものになったと思われます。

さらに振り返ると、コロナ感染第7波においては、感染者が増える中でも緊急事態宣言やまん延防止等重点措置が取られなかったことから、過去のような大きな消費の落ち込みはないと見た投資家もいたのではないでしょうか。

私鉄株の動きを見るとそのように感じられます。私鉄株のように短期投資家のディーリング対象になりにくい銘柄が継続高となった背景は、このような「売りが少なく買いが多い」状態が長く続いたからかもしれません。

もう一つ、投資家心理に起因する見方もあります。冒頭に「米利上げ(=米インフレ動向)が気にされ~」としましたが、これにより株価において不利を受けそうな筆頭は「割高なグロース株」と思われます。

さらに先に米景気減速が見通されてくるのであれば、多くのバリュー株の上値も重くなると見る投資家も増えてくるでしょう。

言い換えるとそれらについては「株価支援材料が乏しい」と表現することになります(もちろん局面が急に変化する可能性もある)。

半面、それに比べると支援材料が多くあるのが「国内消費関連株」で、まず株価が底堅く推移し、値動きに目を付けた投資家の参入も増えたのではないでしょうか? この見方が正しいのであれば、米利上げ(=米インフレ動向)に頭打ち感が広がるまでは同じような動きとなる可能性が否定できません。

FRB(米連邦準備制度理事会)のジェローム・パウエル議長は米インフレ率の目標を「2%程度」としており、目標に近づくまで金融引き締めを続ける意思を示しています。

9月13日に発表された8月米CPI(消費者物価指数)の生鮮食品やエネルギーを除いたコアCPI市場予想の6.1%上昇に対して6.3%上昇と予想を上振れています…。

同様の物色が続くのであれば、国内消費関連株への注目はさらに広がる可能性もあります。ここでは10万円で投資可能な2、3番手の消費関連株を例として取り上げます。

10万円で投資可能な2、3番手の消費関連銘柄

株価データは2022年9月20日終値ベース。

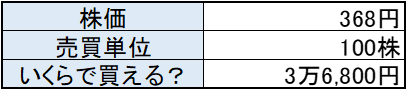

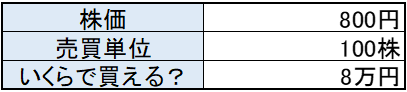

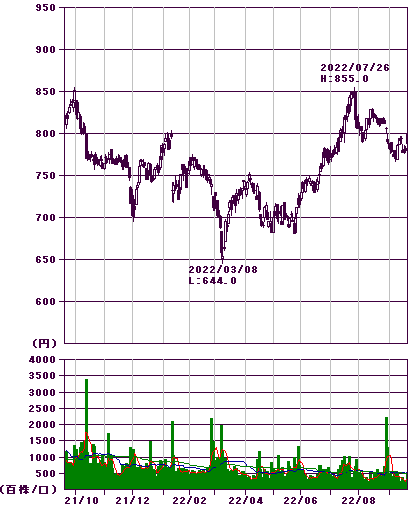

ツカダ・グローバルホールディング(2418・プライム)

欧米風邸宅で挙式・披露宴を行うハウスウェディングを全国展開しています。

・1年日足チャート

青:出来高移動平均(25日)

緑:出来高移動平均(75日)

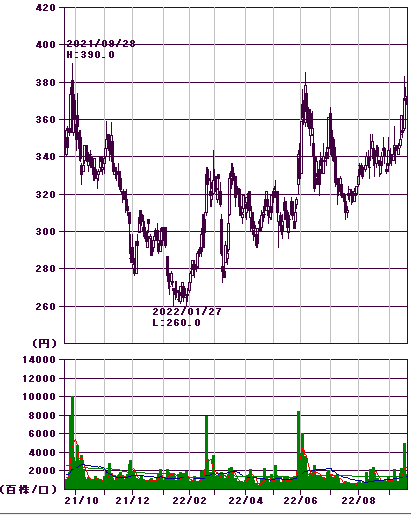

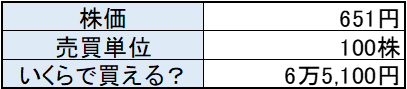

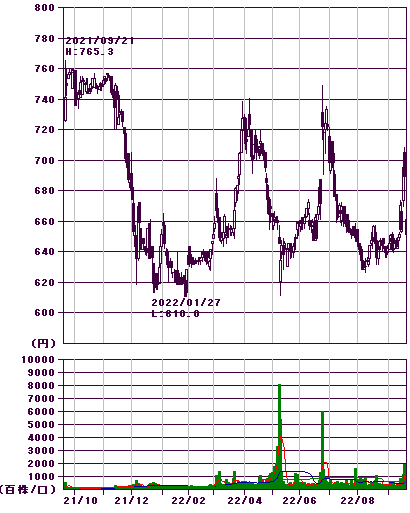

ヒマラヤ(7514・プライム)

スポーツ用品小売り3位企業。ウインタースポーツ以外にアウトドア用品にも注力しています。

・1年日足チャート

青:出来高移動平均(25日)

緑:出来高移動平均(75日)

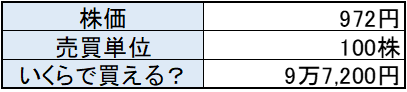

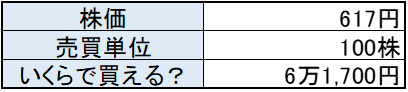

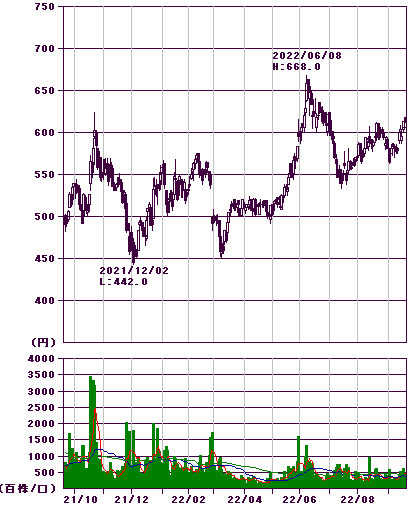

チヨダ(8185・プライム)

靴量販店大手企業、「東京靴流通センター」が基幹店舗です。

・1年日足チャート

青:出来高移動平均(25日)

緑:出来高移動平均(75日)

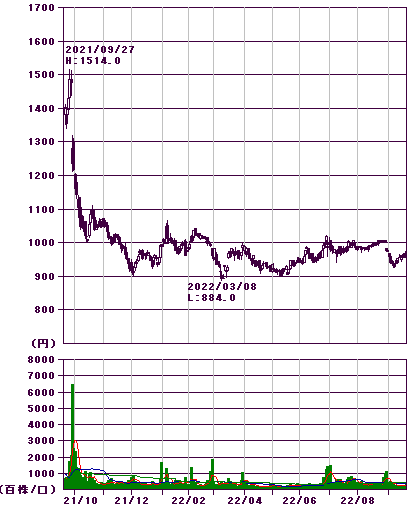

サツドラホールディングス(3544・プライム)

北海道地盤のドラッグストアで、食品・日用品にも強みを持ちます。

・1年日足チャート

青:出来高移動平均(25日)

緑:出来高移動平均(75日)

DDホ-ルディングス(3073・プライム)

複数業態の飲食店を運営し、立地や店舗ごとに業態を開発する特長があります。

・1年日足チャート

青:出来高移動平均(25日)

緑:出来高移動平均(75日)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)