米連邦公開市場委員会

次のFOMC(米連邦公開市場委員会)は9月20・21日です。

このところFRB(米連邦準備制度理事会)のメンバーは、「矢継ぎ早に政策金利を引き上げ、インフレを抑え込むのに十分な水準になった後はずっとその水準を維持する」というメッセージを市場に対して発しています。

このため今回も0.75%の利上げが行われるというのが市場のコンセンサスになっています。

フェデラルファンズとは?

米国の政策金利はフェデラルファンズ・レートです。フェデラルファンズとは何でしょうか?

米国の商業銀行が法人や個人に融資した場合、万が一貸し倒れが発生したときの備えとして、融資額の一定の割合をFRBに預けることが義務付けられています。この中央銀行へ預託された資金がフェデラルファンズです。

商業銀行の融資額は日々の業務を行う中で増加もしくは減少します。融資額が減るとFRBに預けてある準備金もそれほど多く積んでおく必要がなくなるので余裕が出ます。

この余裕資金をいちいち商業銀行へ送金していると手間がかかります。そこで、あえてFRBから出金せず、逆に融資額が増えて更にFRBでの準備金を積み増さないといけない他行にお金を貸すことが通例となっています。

つまりFRB内部での民間銀行間での短期の貸借取引というわけです。これは帳簿上の付け替えで行うので煩雑な送金手続きはありません。

その貸し借りを行う際の金利がフェデラルファンズ・レートということになります。

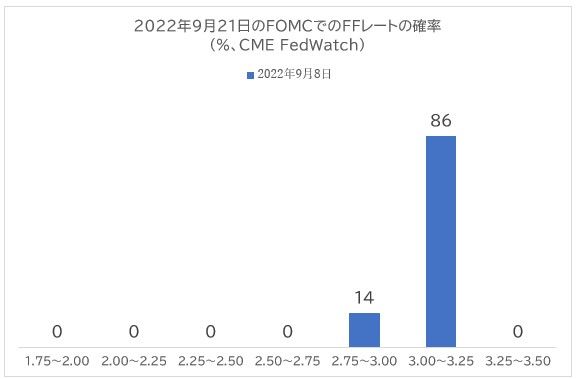

フェデラルファンズには先物があり、デリバティブ取引所CMEで取引されています。そこで取引されている実勢価格から逆算し、毎回のFOMCで何パーセントの利上げが行われるか?を逆算する方法があります。

その計算結果はCMEのウェブサイト、「CME FedWatch」に毎日掲載されています。

直近の取引データから計算された、次のFOMC(9月21日)でのフェデラルファンズ・レートの確率は3.00%から3.25%と考える市場参加が86%も居ます。

現行の政策金利は2.25%から2.50%なので0.75%の利上げが行われると大部分の市場参加者が予想しているわけです。

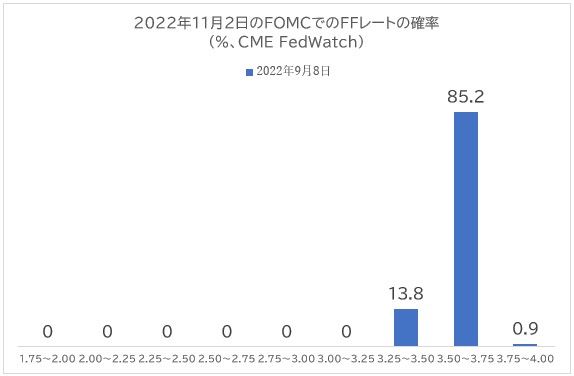

その次のFOMCは11月2日ですが今日の時点で市場参加者は0.50%の利上げを織り込んでいます。

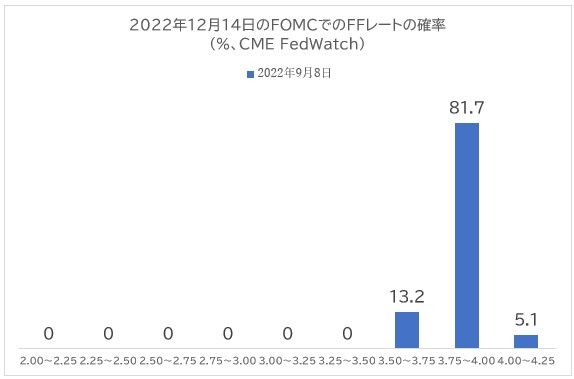

そして今年最後、12月14日のFOMCでは0.25%の利上げが織り込まれています。

来年以降のフェデラルファンズ・レートの確率を見るとこの12月14日のFOMCの水準とほぼ一致しています。そのことは市場参加者が12月14日の利上げが最後の利上げであり、来年はずっと政策金利で3.75%~4.00%が維持されると予想していることを示唆しています。

もし米国経済に翳りが見えた場合でもFRBはインフレの息の根を止めるため、ずっとこの政策金利の水準を維持すると言っています。普通なら景気がスローダウンしたらすぐにFRBが利下げして救援に駆け付けるわけですが、今回はFRBがそれをしないと明言しているので米国経済は景気後退に入ってしまうかもしれません。

このところ米国株が軟調に推移していたのはこのような理由によります。

FRBによる利上げ最終局面での投資戦略

FRBによる利上げは、このように「仕上げ」の段階に入って来つつあります。利上げの最終局面は株式市場がギクシャクしやすい時なので、今は余り無理すべきではありません。

加えて景気がスローダウンしはじめてもFRBは直ぐには利下げには転じないと言っているので株式市場の見通しは普通の時より更に予測不可能だと思います。

いまは徐行運転を心がけるべき時です。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)