インフレが終息していなければ新しいバブルを作れない

1987年のブラックマンデー以降のグリーンスパンのモラルハザード政策(いわゆる後始末戦略)にどっぷり浸かっているウォール街は、強欲を止めることはない。リーマンショックでは金融機関や格付け機関の不正行為があらわになったが、リーマンショックで刑務所にいった人間は一人もいない。つまり、「やったもの勝ち」なのである。そして、バブルの後始末はいつもFRBがしてくれるというわけだ。

FRBは今後も市場に介入し金融市場の信用の流れを維持するモラルハザード政策を、それが崩壊するまで続けるだろう。グリーンスパン以降の米国の金融政策は「後始末戦略」であり、資産価格バブルには事前に働きかけず(バブルを放置して)、資産価格バブルの崩壊後に思い切り緩和的な金融政策で極力相殺する、という考え方である。

だが、バブルが崩壊しても、その時にインフレが終息していなければ、新しいバブルを作れない。これが今の米金融当局の直面している問題である。今回のバブルの崩壊は、インフレによってホテルカリフォルニアをチェックアウトしなければならないかもしれないのである。

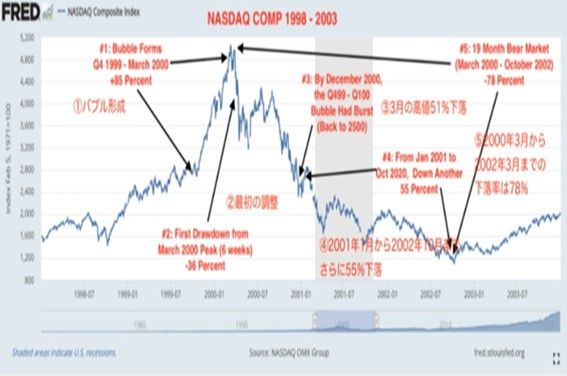

その場合、米国株市場はドットコムバブル崩壊の再来(バブル崩壊後は16年間レンジ調整)となる可能性も否定できない。

ナスダック総合指数(1998年~2003年)のバブル崩壊パターン

2022年の米国株は、すくなくとも秋から米中間選挙あたりまでは大底をつけないと筆者はみている。株は「10月末買い・翌年4月末売り」の商品であり、過去の弱気相場平均下落率は33%である。S&P500もNYダウもまだこの水準に達していない。

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

FRBは2019年7月に利下げを開始し、同時にQTの停止をしたが、今度も同じことをしてくれるというのが市場の期待なのである。

しかし、このシナリオには大きな落とし穴がある。過去2年間のMMT(現代貨幣理論)政策の副作用、ESGの狂気(脱炭素は非常に高価、資源はあるのか?)、地政学リスクという非グローバル化のコスト、労働組合結成の動きの活発化などによる現在のインフレが制御不能であるならば、史上最大(過去40年分)の債券バブルが崩壊する可能性があるだろう。

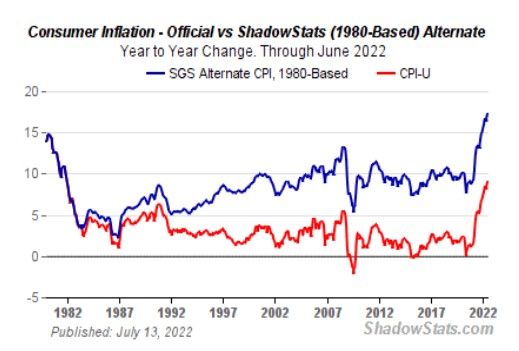

米国の表のCPIと裏のCPI

米国は1980年代と変わらないインフレ水準にある。そのような状況下で早期の利上げ停止やQTの減額、あるいは期間短縮をおこなってインフレを抑制できるのであろうか?1980年代のインフレで当時のボルカーFRB議長は20%までFF金利を引き上げなければならなかったのである。FRBが利上げやQTを早期に停止すれば、その後はインフレの第二波が到来するだろう。

政策金利(FFレート)と景気後退

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)