東京エレクトロン

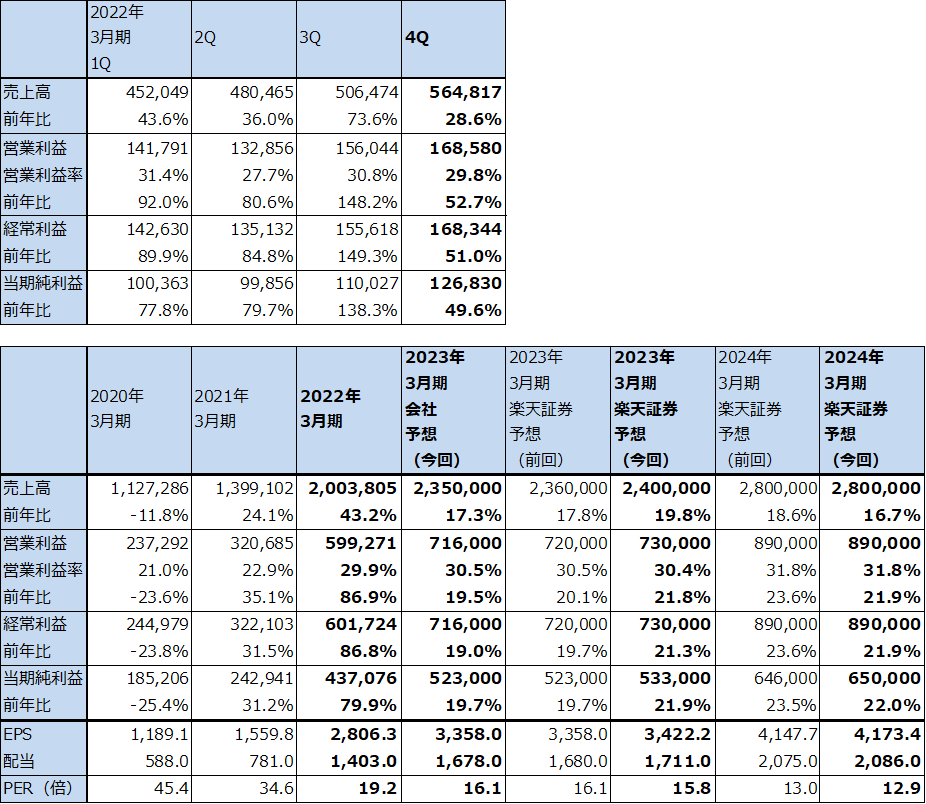

1.2022年3月期4Qは28.6%増収、52.7%営業増益

東京エレクトロンの2022年3月期4Q(2022年1-3月期、以下前4Q)は、売上高5,648.17億円(前年比28.6%増)、営業利益1,685.80億円(同52.7%増)となりました。今期より収益認識基準を変更しましたが(注)、旧基準ベースの前4Q業績も売上高5,869.74億円(同33.6%増)、営業利益1,840.73億円(同66.8%増)と好調でした。強い半導体製造装置需要が続いているため、新基準、旧基準ともに四半期ごとに売上高が増加する展開となりました。売上高増加が減価償却費、材料費、研究開発費、販管費等コストの増加を吸収し、前4Q営業利益率は29.8%と、前3Qの30.8%を下回ったものの1年前の25.1%を上回りました。

この結果、2022年3月期通期では新基準で売上高2兆38.05億円(同43.2%増)、営業利益5,992.71億円(同86.9%増)、旧基準で売上高1兆8,087.47億円(同29.3%増)、営業利益4,922.97億円(同53.5%増)と好調でした。

数多くのPOR(Process of Record、顧客側の製品選定)を得たこと、新技術を使った採算のよい製品が数多く出荷されたことが寄与し、売上総利益率は2021年3月期40.4%→2022年3月期45.5%へ、営業利益率は同22.9%→29.9%へ上昇しました。

注:前1Qより収益認識基準を、従来の工場設置基準から、装置の引渡が完了し履行義務が充足された時点、及び装置の設置に関連する役務の提供が完了し履行義務が充足された時点で、収益を認識することになった(概ね、装置出荷時に装置分の売上を計上し、顧客の検収が完了した時点で装置立ち上げに関わる役務分の売上を計上する)。

表6 東京エレクトロンの業績

発行済み株数 155,749千株

時価総額 8,410,446百万円(2022/5/12)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

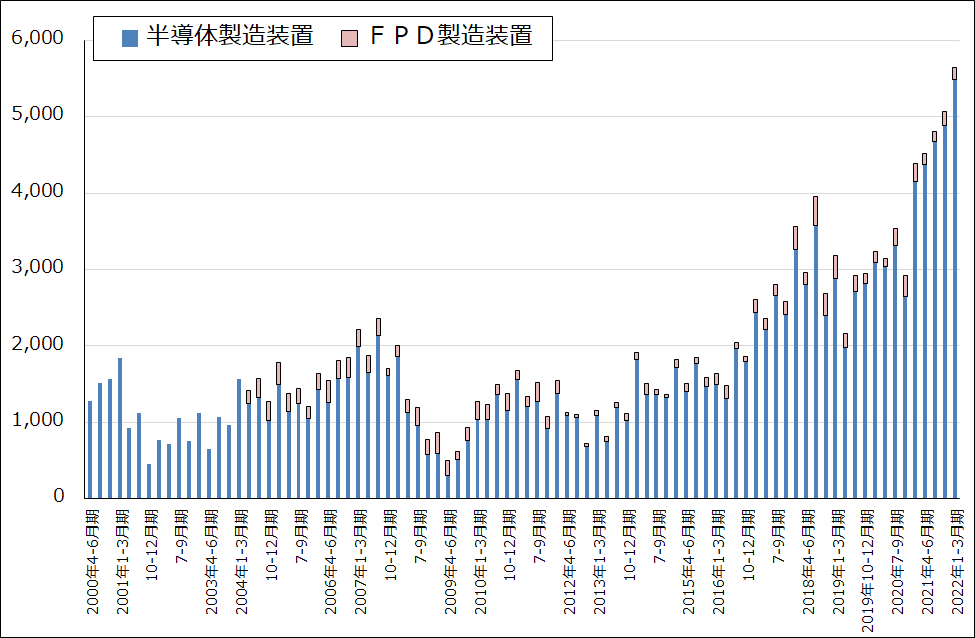

グラフ2 東京エレクトロンの半導体・FPD製造装置販売高

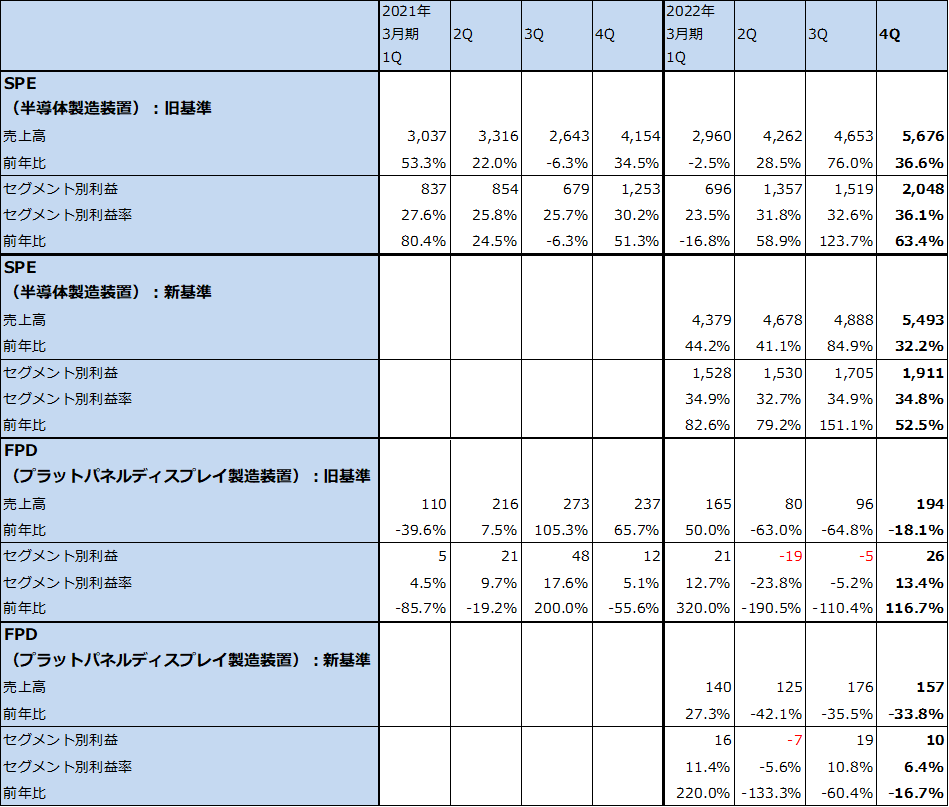

2.セグメント別動向―SPE(半導体製造装置)が全社業績を牽引―

セグメント別に見ると、業績の牽引役はSPE(半導体製造装置)でした。前4QのSPEは新基準で売上高5,493億円(前年比32.2%増)、営業利益1,911億円(同52.5%増)、旧基準で売上高5,676億円(同36.6%増)、営業利益2,048億円(同63.4%増)でした。

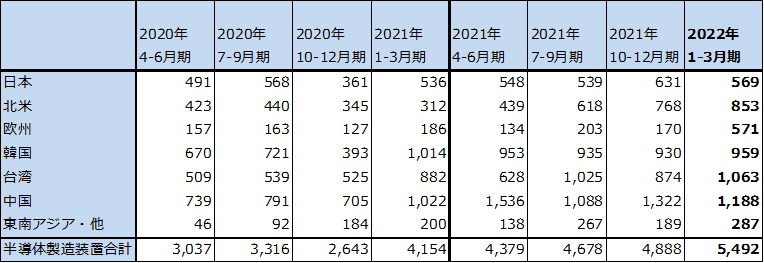

前4QのSPE地域別売上高を前3Qと比べると、欧州向けが前3Q170億円→前4Q571億円と大幅に伸びました。自動車向け等のロジック半導体の設備投資が増えたためと思われます。また、台湾向けが同874億円→1,063億円、北米向けが同768億円→853億円、韓国向けが同930億円→959億円と伸びました。中国向けは同1,322億円→1,188億円と減少しましたが高水準でした。

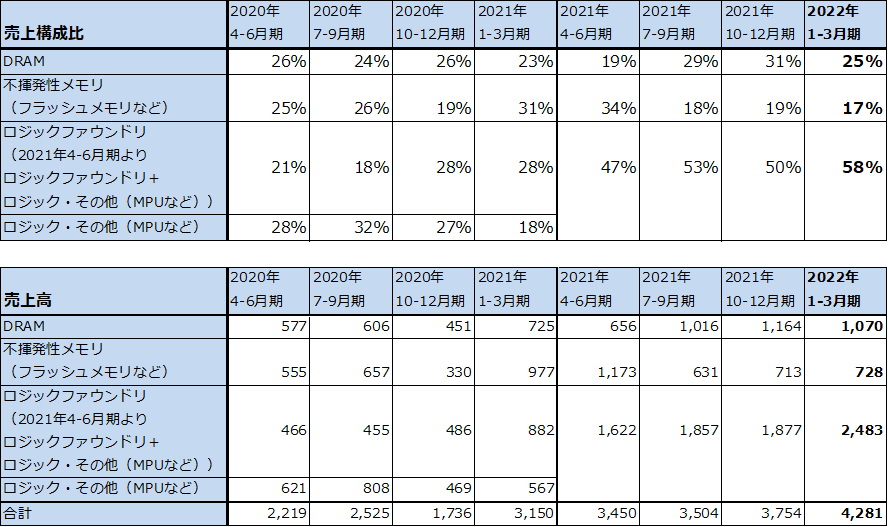

アプリケーション向けに見ると、ロジックファウンドリ(TSMC、サムスンのファウンドリ部門など)、ロジック&その他(インテル、大手から中堅のロジック半導体メーカー)向けが好調で、その次にDRAM向けが好調でした。高性能CPUへの大型設備投資が続いており、これがDRAMへも波及しています。

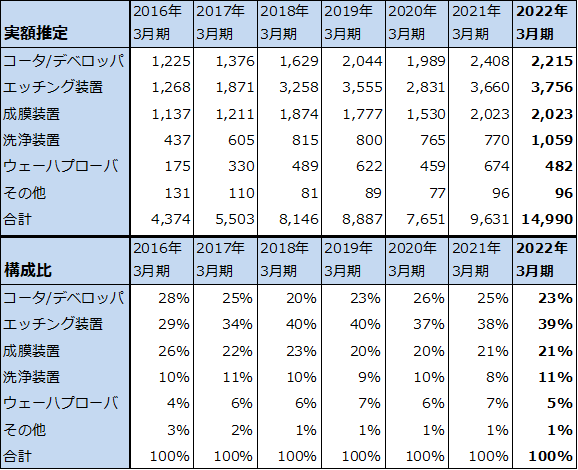

主要製品の2020年暦年、2021年暦年の市場シェアを比較すると、コータ/デベロッパが2020年87%→2021年89%、ドライエッチング装置が同27%→29%、ALD(成膜装置の一種で原子レベルで成膜する)が同29%→29%、CVDが同42%→44%、酸化/拡散が同48%→51%、洗浄装置が同20%→25%、ウェハプローバが同45%→47%となっており、全般的に製品の市場シェアが上昇しています。洗浄装置(ウェハ洗浄装置)の市場シェア上昇は新洗浄技術である超臨界乾燥技術を使った新型洗浄装置がメモリメーカー向けに評価され納入されたためです。

また、フィールドソリューション(中古品販売、改造など)売上高は前4Q1,240億円(同20.2%増)と順調に伸びました。

なお、FPD(プラットパネルディスプレイ製造装置)は、事業規模が小さく全社業績への貢献も小さいものになっています。

表7 東京エレクトロン:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

表8 東京エレクトロン:半導体製造装置の地域別売上高

出所:会社資料より楽天証券作成。

注1:端数処理の関係で合計が合わない場合がある。

注2:2021年4-6月期からは新収益認識基準。

表9 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

表10 東京エレクトロン:半導体製造装置(新規装置)の製品別売上高

出所:2022年3月期決算説明会資料記載の構成比より楽天証券試算。

3.2023年3月期も好業績が予想される。会社予想は上方修正の余地があると思われる

2023年3月期も業績好調が予想されます。2022年暦年のWFE(ウェハプロセス製造装置)の会社側市場見通しは前年比約20%増(2022年2月時点の予想は20%近い伸び)で、このうちロジック/ファウンドリが同約25%増(同20%強の伸び)、DRAMが同約15%増(前回予想も同じ)、不揮発性メモリ(NAND型フラッシュメモリなど)が同約10%増(同約5%増)であり、引き続き強い伸びが予想されます。

また会社側は、2023年暦年のWFE市場も2022年を上回ると見ています。

会社側は旺盛な製造装置需要に対応して、設備投資(熊本、宮城に各々新開発棟を建設する計画)、研究開発費を増やす計画ですが、これらのコストを吸収して二ケタ増収増益が予想されます。2023年3月期会社予想業績は、売上高2兆3,500億円(前年比17.3%増)、営業利益7,160億円(同19.5%増)ですが、今の半導体製造装置需要の勢いから、楽天証券では売上高2兆4,000億円(同19.8%増)、営業利益7,300億円(同21.8%増)と予想します。

また、2024年3月期については、前回予想の売上高2兆8,000億円、営業利益8,900億円を変更しません。二ケタ増収増益が続くと予想します。

業績に対するリスクは、半導体設備投資の伸び率鈍化リスクです。半導体需要は強く、高性能CPU等の高性能半導体を搭載したスマートフォンの需要や、サーバーなどのデータセンター投資が活発で、メタバース投資も半導体需要にプラスの影響を与えると会社側は見ています。このため、高水準の半導体設備投資が今後も続くと予想されます。

ただし、2024年になると、半導体設備投資と半導体製造装置需要の伸び率が鈍化し始める可能性があります。これは、設備投資の伸びが鈍化しても、高水準の大型設備投資を毎年続ければ生産能力を拡充することはできるためです。ただし、製造装置需要の伸びが鈍化すると、東京エレクトロンの売上高と利益の伸びに影響し、株価にはネガティブな影響があると予想されます。

部材不足もリスクですが、東京エレクトロンの場合、早い時期から協力工場の生産能力増強をうながしたり、重要半導体の社内在庫を増やしてきたため、同業他社に比べ部材不足の影響は軽微になっていると思われます。

4.今後6~12カ月間の目標株価を7万5,000円から7万円に引き下げる

今後6~12カ月間の目標株価を前回の7万5,000円から7万円に引き下げます。

楽天証券の2023年3月期予想EPS3,422.2円に、成長性とともに金利上昇と2024年以降に予想される半導体設備投資の伸び率低下の可能性を考慮し、想定PER約20倍を当てはめました。従来は来期PERに対して想定PER20~25倍を当てはめており、成長性を重視した目標株価になっていましたが、今回はより保守的に見直しました。

中長期では株価上昇が期待できると思われますが、金利上昇はハイテクグロース株にとっては株価の下落要因であり、半導体設備投資が高水準な状態が続きながらも2024年以降に伸び率が鈍化することになれば、これも株価にはネガティブな要素になると思われます。

本レポートに掲載した銘柄:レーザーテック(6920)、東京エレクトロン(8035)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)