4月に東証の市場変更がありました。市場変更といっても、市場名だけが変わった程度で、根本的に何かが変わったわけではありませんが…。

ただ、東証マザーズ、ジャスダックという市場区分は無くなりました。旧東証マザーズ銘柄とジャスダック・グロース銘柄が合体して「東証グロース市場」に、旧東証2部銘柄とジャスダック・スタンダード銘柄が合体して「東証スタンダード市場」になっています。

本コラムでは、この2市場にフォーカスします。アナリストのカバーも少なく、見逃されている銘柄が多いのは今も昔も変わりません。隠れたポテンシャルのある中小型株に特化し、前月のハイライトと今月の投資戦略を考える一助になれば幸いです。

4月の中小型株ハイライト

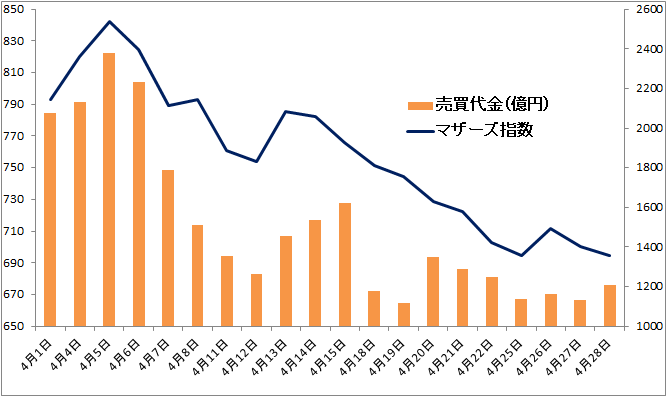

<マザーズ指数(左軸)とマザーズ売買代金(右軸)>

<4月のハイライト>

(1)止まらない「金利上昇懸念」、グロース株安再び…

根底にあるのは、米国の金利上昇に対する警戒。FRB(米連邦準備制度理事会)メンバーのタカ派姿勢を受け、5月の大幅利上げを織り込む流れが続きました。米長期金利が3%に接近する中、バリュエーションの高い株の下げが目を引く展開に。ただし、利上げも金利上昇も米国の話。

一方で日本はというと…日本銀行は長期金利の変動許容幅上限「0.25%」を死守すべく、連続指値オペを実施。米国の金利は↑、日本の金利は→、「日米金利差は広がるだけ」との見方から、ドル/円の上昇も加速しました(4月28日には1ドル=130円台乗せ!)。

ただ、円安が加速しても、ネット関連のグロース系銘柄などに円安メリット株は皆無。円安の恩恵もなく、米国の金利上昇によるナスダックの下落にお付き合いするのみ…そんな展開でした。東証マザーズ指数は14~25日に8日続落するなど散々。値動きの悪化に伴って、月初こそ盛り上がったフロー(売買代金)も半減へ。

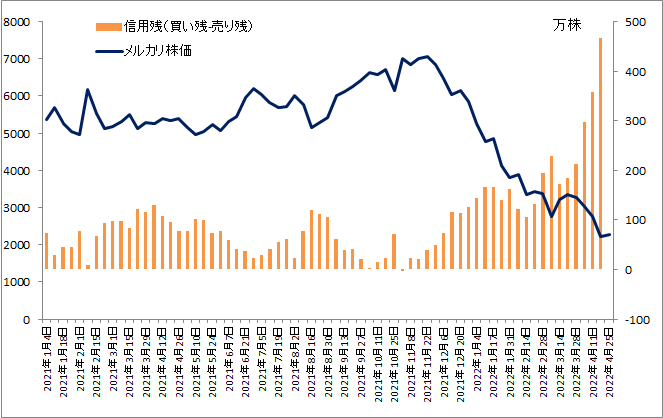

(2)痛恨、最大銘柄メルカリが底無し沼に…

メルカリ株が4月は月間31.5%の急落、これで5カ月連続の下落。昨年11月に付けた上場来高値(7,390円)に対し、わずか5カ月後に付けた4月安値(2,146円)は高値の3分の1以下に…。急激な下落で値ごろ感(下げ過ぎて何だか安くない? という感覚)が広がったこともあり、個人投資家による逆張りの信用買いも増えていたメルカリ株。

<メルカリ株価(左軸)とネットの信用残(右軸)>

そこに売りネタが浮上し、ヘッジファンドによる強烈な空売りが舞い込んだのが20日でした。この日のメルカリ株の空売り比率は驚愕の66%! 同日の売りネタは、5月のMSCI定期入れ替えで、メルカリが除外されるという一部国内証券によるレポートでした。

また、月末28日に第3四半期決算発表を控えていたことも警戒材料。逆張りの個人の信用買い残が積み上がり、4月第3週末時点で603万株と上場来最大株数に。ホルダーみんなが含み損、みんなが戻ったら売りたい、でも下がったらロスカット、それを買うのは、別の逆張り信用買い…需給悪のループで底なし沼のような値動きに。

(3)決算発表シーズン到来、日米の大型株で連発したネガティブ反応

4月後半は、日米ともに大型株中心に決算発表が増える時期。日本の場合は3月決算企業の本決算が多いため、ガイダンス(会社側の業績予想)に注目! というタイミングになります。

発表タイミングの早い安川電機、日本電産に始まり、シマノ、ファナック、エムスリー、キッコーマン、オリエンタルランド、ZOZOなど、ポジティブサプライズ要素の乏しい大型グロース銘柄は軒並み大幅安に。

コンセンサスを下回ったら急落、業績予想を「未定」としたら急落、コンセンサスをわずかに上回る程度でも大幅安…「決算で何を出したら株価が上がったの?」という声も聞かれました。

決算への警戒も米国発のムードを受け継いだ面はあったといえそう。米国でもネットフリックスの決算発表翌日35%安は衝撃でしたが、高配当株の携帯サービス最大手ベライゾンが売上見通し下方修正を受け2年ぶりの下落率を記録するなど、下方向にハードな株価反応。

1-3月期の大幅な営業減益を受け、日本円で200兆円レベルの時価総額があったアマゾンも翌日14%安…決算一発で時価総額が約26兆円消し飛んだと話題になりました。決算反応を受け、「何かがおかしいぞ…」と察した投資家は多かったと言えそうです。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)