4月に東証の市場変更がありました。市場変更といっても、市場名だけが変わった程度で、根本的に何かが変わったわけではありませんが…。

ただ、東証マザーズ、ジャスダックという市場区分は無くなりました。旧東証マザーズ銘柄とジャスダック・グロース銘柄が合体して「東証グロース市場」に、旧東証2部銘柄とジャスダック・スタンダード銘柄が合体して「東証スタンダード市場」になっています。

本コラムでは、この2市場にフォーカスします。アナリストのカバーも少なく、見逃されている銘柄が多いのは今も昔も変わりません。隠れたポテンシャルのある中小型株に特化し、前月のハイライトと今月の投資戦略を考える一助になれば幸いです。

4月の中小型株ハイライト

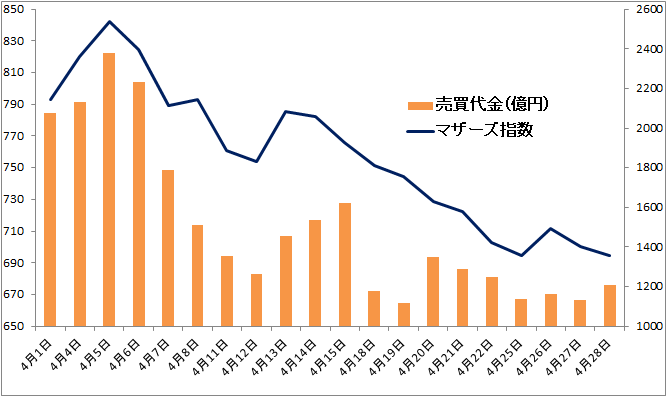

<マザーズ指数(左軸)とマザーズ売買代金(右軸)>

<4月のハイライト>

(1)止まらない「金利上昇懸念」、グロース株安再び…

根底にあるのは、米国の金利上昇に対する警戒。FRB(米連邦準備制度理事会)メンバーのタカ派姿勢を受け、5月の大幅利上げを織り込む流れが続きました。米長期金利が3%に接近する中、バリュエーションの高い株の下げが目を引く展開に。ただし、利上げも金利上昇も米国の話。

一方で日本はというと…日本銀行は長期金利の変動許容幅上限「0.25%」を死守すべく、連続指値オペを実施。米国の金利は↑、日本の金利は→、「日米金利差は広がるだけ」との見方から、ドル/円の上昇も加速しました(4月28日には1ドル=130円台乗せ!)。

ただ、円安が加速しても、ネット関連のグロース系銘柄などに円安メリット株は皆無。円安の恩恵もなく、米国の金利上昇によるナスダックの下落にお付き合いするのみ…そんな展開でした。東証マザーズ指数は14~25日に8日続落するなど散々。値動きの悪化に伴って、月初こそ盛り上がったフロー(売買代金)も半減へ。

(2)痛恨、最大銘柄メルカリが底無し沼に…

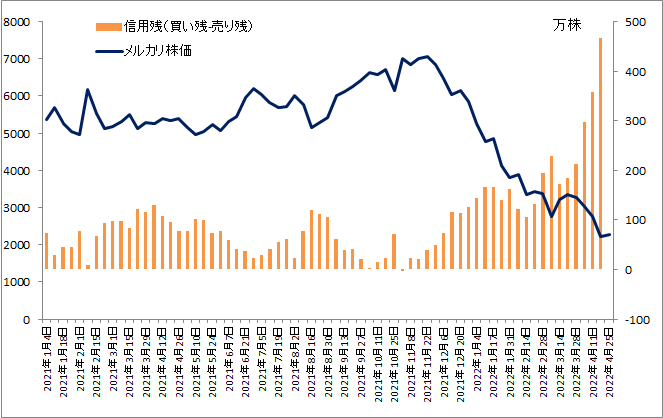

メルカリ株が4月は月間31.5%の急落、これで5カ月連続の下落。昨年11月に付けた上場来高値(7,390円)に対し、わずか5カ月後に付けた4月安値(2,146円)は高値の3分の1以下に…。急激な下落で値ごろ感(下げ過ぎて何だか安くない? という感覚)が広がったこともあり、個人投資家による逆張りの信用買いも増えていたメルカリ株。

<メルカリ株価(左軸)とネットの信用残(右軸)>

そこに売りネタが浮上し、ヘッジファンドによる強烈な空売りが舞い込んだのが20日でした。この日のメルカリ株の空売り比率は驚愕の66%! 同日の売りネタは、5月のMSCI定期入れ替えで、メルカリが除外されるという一部国内証券によるレポートでした。

また、月末28日に第3四半期決算発表を控えていたことも警戒材料。逆張りの個人の信用買い残が積み上がり、4月第3週末時点で603万株と上場来最大株数に。ホルダーみんなが含み損、みんなが戻ったら売りたい、でも下がったらロスカット、それを買うのは、別の逆張り信用買い…需給悪のループで底なし沼のような値動きに。

(3)決算発表シーズン到来、日米の大型株で連発したネガティブ反応

4月後半は、日米ともに大型株中心に決算発表が増える時期。日本の場合は3月決算企業の本決算が多いため、ガイダンス(会社側の業績予想)に注目! というタイミングになります。

発表タイミングの早い安川電機、日本電産に始まり、シマノ、ファナック、エムスリー、キッコーマン、オリエンタルランド、ZOZOなど、ポジティブサプライズ要素の乏しい大型グロース銘柄は軒並み大幅安に。

コンセンサスを下回ったら急落、業績予想を「未定」としたら急落、コンセンサスをわずかに上回る程度でも大幅安…「決算で何を出したら株価が上がったの?」という声も聞かれました。

決算への警戒も米国発のムードを受け継いだ面はあったといえそう。米国でもネットフリックスの決算発表翌日35%安は衝撃でしたが、高配当株の携帯サービス最大手ベライゾンが売上見通し下方修正を受け2年ぶりの下落率を記録するなど、下方向にハードな株価反応。

1-3月期の大幅な営業減益を受け、日本円で200兆円レベルの時価総額があったアマゾンも翌日14%安…決算一発で時価総額が約26兆円消し飛んだと話題になりました。決算反応を受け、「何かがおかしいぞ…」と察した投資家は多かったと言えそうです。

5月の中小型!今月のキーワードは…「鈍感力」

<ナスダック月間騰落率下位(2000年以降)>

→2022年4月は2000年以降でも7番目の下落率

ITバブル崩壊、金融危機時に匹敵する大幅調整

| 月 | 月間騰落率 |

|---|---|

| 2000年11月 | ▲22.9% |

| 2001年2月 | ▲22.4% |

| 2008年10月 | ▲17.7% |

| 2001年9月 | ▲17.0% |

| 2000年4月 | ▲15.6% |

| 2001年3月 | ▲14.5% |

| 2022年4月 | ▲13.3% |

| 2000年9月 | ▲12.7% |

| 2000年5月 | ▲11.9% |

| 2008年9月 | ▲11.6% |

4月のナスダック総合指数の騰落率は▲13.3%。この下落率が、「リーマン・ショックの起きた2008年9月を上回った」という記事を見ましたので、さかのぼって調べてみました。2000年までさかのぼって調べたところ…たしかに尋常では無い下落率といえます。

2000年以降で7番目の下落率ですが、ワースト10はITバブル崩壊時と金融危機時ばかり。そこに挟まったのがまさに今。この状態で「セルインメイ(5月に株を売れ)」で名高い5月相場に突入するわけで…気が滅入るわ、ですね。

5月FOMC(米連邦公開市場委員会)の通過後に、3月FOMC(0.25%利上げ決定)通過後と同様、強烈な「うわさで売って事実で買い戻し(うわさで買って事実で売りの逆)」な展開が待っている可能性も十分あります。

そんな展開が待っているのなら、問答無用、下げが大きかった日本のハイパーグロース株(旧マザーズのPER(株価収益率)がものすごい高い系銘柄や赤字銘柄)のリバーサル狙いが王道でしょう。

ですが、もし「このままナスダックが中長期のベアトレンド入りしたら…」という仮説も立てて臨むのであれば、別のアプローチも選択肢として持っておくべき。4月末時点で、ナスダック総合指数も、S&P500種指数も年初来安値を更新しています。

年初来安値というのは、今年に入って買った人の全員が含み損という状態。需給環境はすこぶる悪いと言えます。遠い米国株の話だから、とも言えませんよね。日本の個人投資家も、米国株の個別株をたくさん保有しているし、ETF(上場投資信託)や投信を通じて相当量のお金を投入してきた経緯があります。

米国株が値下がりするというのは、日本の個人投資家のセンチメントを悪化させる…米国株の値下がりは、個人投資家をメインプレーヤーとする日本の中小型株にも当然センチメント悪化の形で波及します。連れ安を避けられない最大の理由がここにあると思っています。

米ハイグロ(ハイパーグロース)株安に「耐久性」のある中小型株は?

米国のグロース株が下げると、幅広い日本のグロース株(高PBR(株価純資産倍率)株)は下がる―これは摂理として、米国のグロース株が下げるときは、米国のハイパーグロース株は強烈に下がります。こうなると、日本のハイパーグロース株の集合体、東証グロース市場のベンチャー系銘柄には確実に飛び火します。

この鉄火場から遠ざかりたい投資家は、資産防衛を重視した行動をとるはず。株の世界では「ディフェンシブ銘柄」という表現がありますが、ハイグロ株安の地合いに高い防御力を見込める銘柄を知っておくべき。中小型株ではどういう銘柄の防御力が高いか? と考えますと…リーマン・ショック級のナスダック下落月となった4月に「逆行高」した銘柄が該当します。

さらにいえば、米国株の調整が長引く場合、米国株を直接的・間接的に保有している投資家が多い今の日本でいえば、確実に投資マインドは落ちます。米国株が下がっているから、日本株を買わない、利益のある日本株は利益確定しよう…といった後ろ向きな発想が広がります。その時に防御力が高い株は何か? となると、ざっくり言いますと、「人気のない株」です。

多くの個人投資家が信用で買っているとか、デイトレで触っている銘柄ではない銘柄。それでも、4月に逆行高した銘柄。そんな銘柄あるの? ということで、スクリーニングをかけてみました。

東証スタンダード市場、グロース市場に上場する銘柄の中で、ナスダックが下がった4月後半に年初来高値を付け、ナスダックが急落した4月に月間プラスの銘柄。かつ、流動性が低下(売買代金25日移動平均値が13週移動平均値より減少)をピックアップしてみました。

ハイグロ株安の4月に逆行高&年初来高値を付けた鈍感力銘柄(時価総額大きい順)

スクリーニング条件(1)4月後半に年初来高値、(2)4月の月間騰落率がプラス

(3)売買代金25日MAが13週MAより少ない(流動性低下)

| 市場 | コード | 銘柄名 | 年初来高値 日付 |

4月騰落率 | 4月末時価総額 (億円) |

|---|---|---|---|---|---|

| スタンダード | 8303 | 新生銀 | 4月21日 | 1.8% | 5,901 |

| グロース | 6030 | アドベンチャ | 4月21日 | 2.9% | 682 |

| スタンダード | 2268 | サーティワン | 4月26日 | 1.1% | 390 |

| スタンダード | 2573 | 北海コカ | 4月15日 | 1.6% | 280 |

| グロース | 3628 | データHR | 4月22日 | 8.5% | 230 |

| スタンダード | 3784 | ヴィンクス | 4月28日 | 5.4% | 216 |

| スタンダード | 9368 | キムラユニティー | 4月28日 | 5.1% | 166 |

| スタンダード | 4356 | 応用技術 | 4月26日 | 23.8% | 143 |

| グロース | 6040 | 日本スキー | 4月26日 | 4.5% | 105 |

| スタンダード | 5984 | 兼 房 | 4月20日 | 1.6% | 102 |

抽出できた銘柄はジャスト10銘柄でしたので、全て掲載しています。こちらが、歴史的なナスダック軟調地合いなど、どこ吹く風で堅調だった「鈍感力」の高い銘柄です。

売買代金が減っているのに上がっている、というのは良いのか? という点でいえば、突発的な材料で株価が上がったわけではないという点では、「理由もないのに上がった」という意味で、今回の着眼点にはマッチすると思います。

イメージとしては、「閑散に売りなし」。本コラムのリニューアル初回は、防御力を重視した銘柄選別の切り口を紹介いたしました。初っ端から地味ですが…。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。