3.半導体製造装置セクターの活況続く

半導体製造装置セクターは活況が続いています。半導体不足が半導体製造装置の生産にも影響しており、そのため、顧客のファウンドリ、IDM(開発、設計から生産、販売までを一貫して行う垂直統合型の半導体メーカー、インテルなど)が納期を長めに設定して発注する傾向もあります。

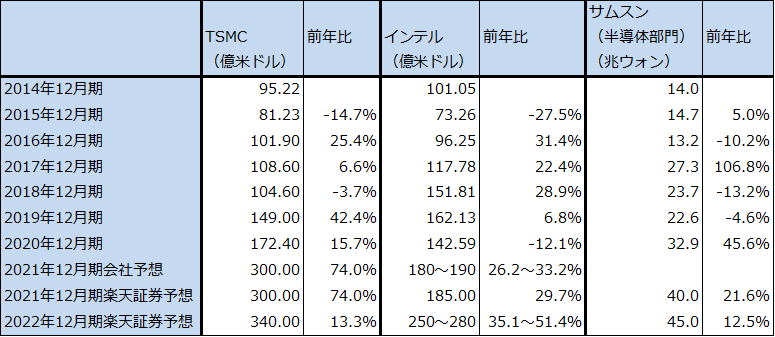

2021年に続き、2022年もTSMC、インテル、サムスンの大手3社の設備投資は増加すると予想されます。各社とも既存工場の増強だけでなく、アメリカに新工場を着工します(3社とも2022年着工、2024年完工の計画)。微細化世代では、5ナノの増強、3ナノの新規投資が全体の設備投資が膨らむ要因になると思われます。また、TSMCの熊本新工場のようなこれまでの計画にない新工場も設備投資の上乗せ要因になります。

業界団体のSEMIによれば、2021年の半導体製造装置(新品)の世界販売額は、2020年710.6億ドルから2021年1027.9億ドル(前年比44.7%増)となり過去最高を更新しました。SEMIでは2022年を1143.4億ドル(同11.2%増)と予想していますが、今の勢いではこの予想を上回ると思われます。また、SEMIの予想では2023年は1134.2億ドル(同0.8%減)と微減となる見込みですが、メタバース投資という新たな材料を考えると、2023年も半導体製造装置の世界販売額は続伸すると予想されます。

表1 半導体製造装置の世界販売額予測

出所:SEMIより楽天証券作成

表2 大手半導体メーカーの設備投資

注:1ウォン=0.095円、1ウォン=0.000842ドル。

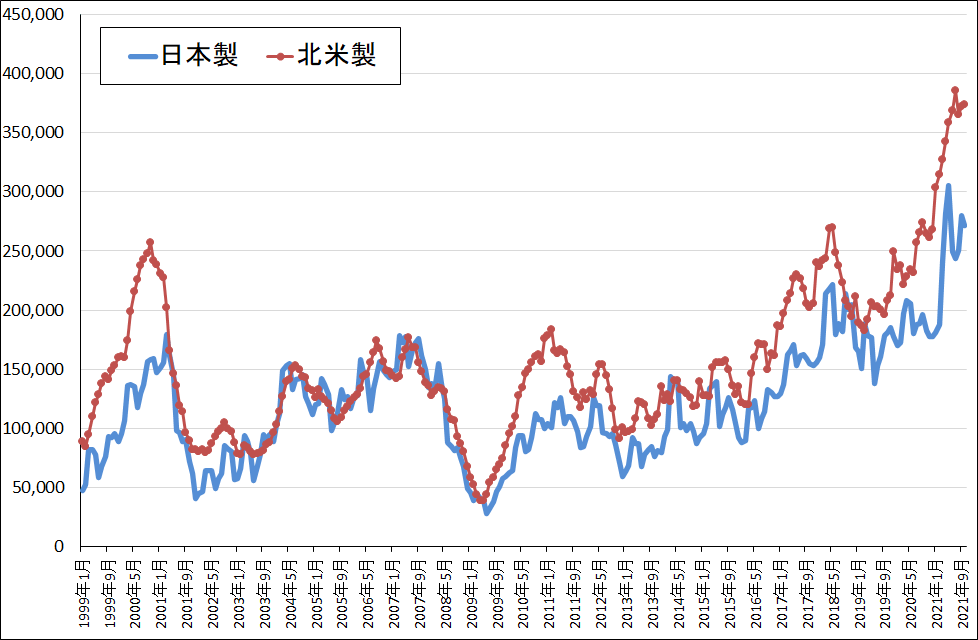

グラフ5 日米半導体製造装置販売高(3カ月移動平均)

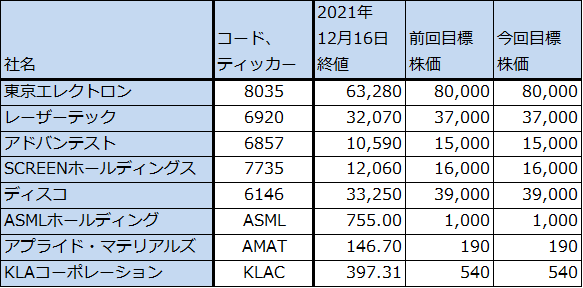

4.半導体製造装置各社の今後6~12カ月間の目標株価を維持する

半導体製造装置セクターについて、強気の投資判断は変えません。各社の今後6~12カ月間の目標株価も変更しません。各社の目標株価とコメントは以下の通りです。各社とも引き続き中長期で投資妙味を感じます。

表3 半導体製造装置各社の今後6~12カ月間の目標株価

出所:楽天証券

注:前回目標株価は2021年7-9月期、2021年8-10月期決算レポートの目標株価。

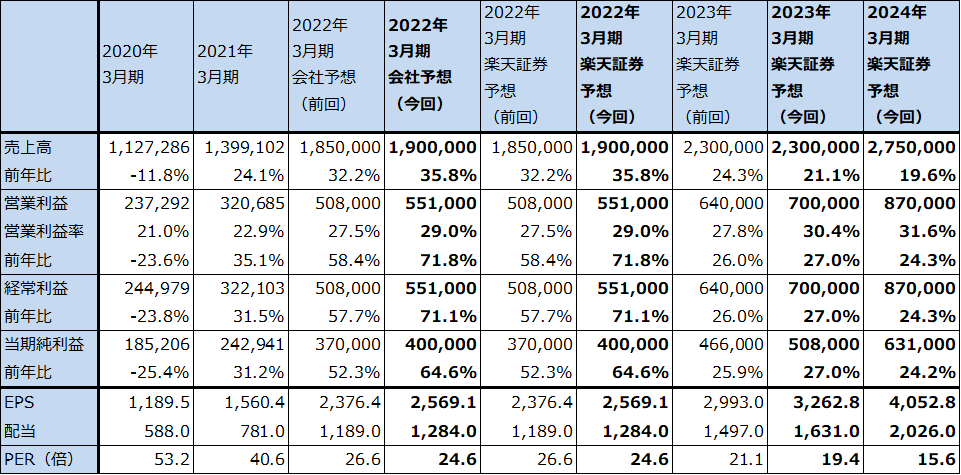

東京エレクトロン(8035):前期2021年3月期と今期2022年3月期とでは収益認識基準が異なるため、単純比較は難しいですが、旧基準では今1Qが減収減益だったのに対して今2Qは増収増益、上期比較では11.8%増収、17.5%営業増益となり、業績拡大が続いているといえます。また、今1Qの製品出荷額は前年比30%以上の伸び、前4Q比10%以上の伸び、今2Qは前年比80%弱、今1Q比10%弱の伸びであり、製品出荷額を見ても業績拡大が続いています。半導体不足には悩まされていますが、本体、協力工場の設備を拡充してきたことが業績拡大に寄与しています。

東京エレクトロンは輸出の大半を円建てで取引しているため、アメリカの競合企業、ラムリサーチ、アプライド・マテリアルズに比べ、取引条件が有利になっています(東京エレクトロン製品のドル換算価格が、ドル高円安によって低下している)。

レーザーテック(6920):2022年6月期1Q(2021年7-9月期)は受注高が1,083.07億円と過去最高を大幅に更新しました。会社側は今2Q、今3Qに予定されていた案件の前倒しと説明していますが、果たしてそうなのか。アクティスA150(EUV光を使ったEUV用フォトマスク欠陥検査装置、レーザーテックが市場シェア100%で独占している)をはじめとしたフォトマスク欠陥検査装置の3ナノへ向けた需要が、会社側の想定よりも多いのではないか、今2Qの受注高と今2Q末(2021年12月末)の受注残高が注目されます。

アドバンテスト(6857):受注高の大幅増加が続いています。テスタ受注高は前4Q732億円、今1Q1,162億円、今2Q1,696億円と大きく拡大しています。先端、汎用問わず、ロジック半導体の設計が複雑になるにしたがって、テスタ台数を増やす必要があります。この状況は当面続くと思われます。

SCREENホールディングス(7735):2年前までの生産性問題が解決し、業績は好調です。半導体洗浄装置を中心とする半導体製造装置の受注が順調に伸びています。株価には割安感があります。

ディスコ(6146):12月10日に開催されたミッド・クオーターアップデートによれば、引き合いの水準は生産能力を上回る高い状態が続いています。OSAT(後工程専門業者)からの集積回路向けだけでなく、パワー半導体などの引き合いも強い模様です。会社側では装置出荷は想定通り、消耗品出荷も高水準で推移しているとしています。また検収の進捗は11月までは計画通りとしています。円安メリットも出ています。

来期も業績は高水準の状態が続くと予想されます。株価には割安感があります。

ASMLホールディング(ASML):半導体製造装置セクターの最大の焦点は、ASMLのEUV露光装置の生産能力がどの程度まで拡大するのかです。会社側では2021年12月期の生産能力は41~42台、2022年12月期55台、2023年60台以上としていますが、TSMC、サムスン、インテルに加えDRAMの大手メーカー(サムスン、マイクロン・テクノロジー、SKハイニックス)も少量ながらEUV露光装置の需要があります。今の生産能力では需要が供給を大きく上回る状態が続きます。2022年1月の決算発表に注目したいと思います。

アプライド・マテリアルズ(AMAT):世界最大の半導体製造装置メーカーです。半導体不足によって、2021年10月期4Q(2021年8-10月期)業績は会社予想に達しませんでした。ただし、30.6%増収、57.0%営業増益と伸び率は大きく、株価には割安感があります。

KLAコーポレーション(KLAC):シリコンウェハ欠陥検査装置の大手で、一けたナノ台のウェハ検査装置では市場シェア100%です。業績は好調ですが、業績の伸びに比べPER(株価収益率)が低く株価には割安感があります。

<業績表>

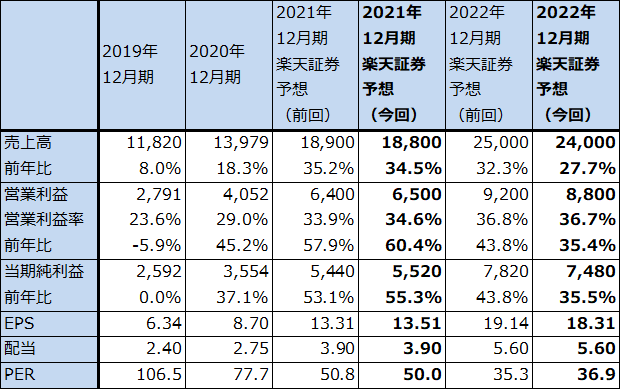

表4 東京エレクトロンの業績

発行済み株数 155,696千株

時価総額 9,852,443百万円(2021/12/16)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

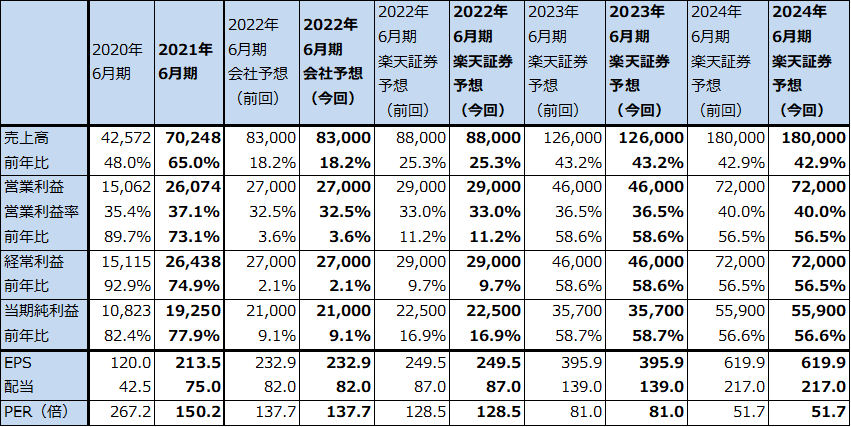

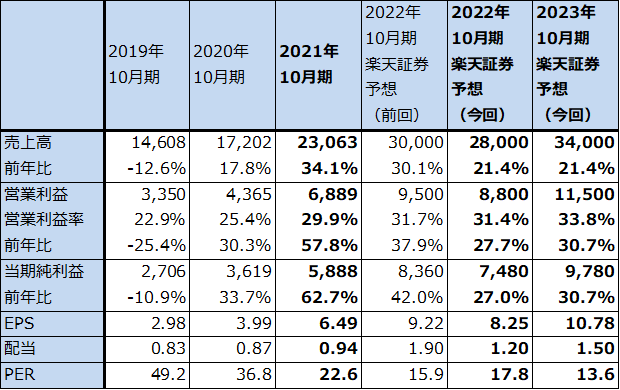

表5 レーザーテックの業績

発行済み株数 90,178千株

時価総額 2,892,008百万円(2021/12/16)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

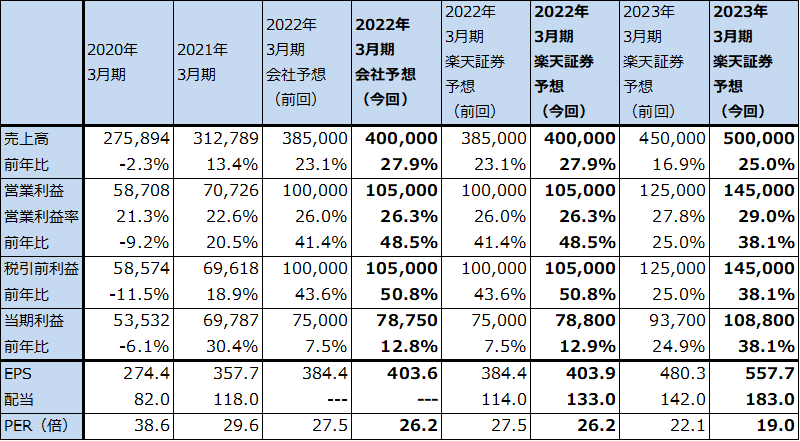

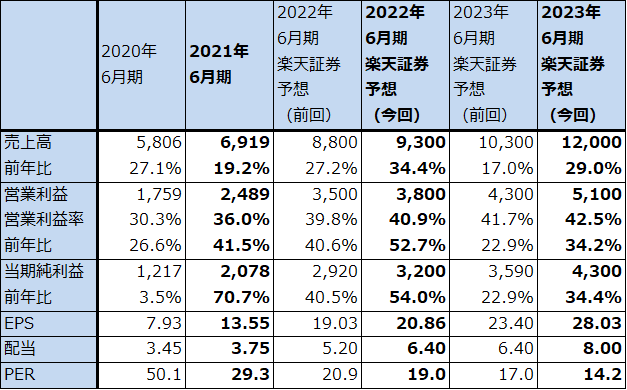

表6 アドバンテストの業績

発行済み株数 195,099千株

時価総額 2,066,098百万円(2021/12/16)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

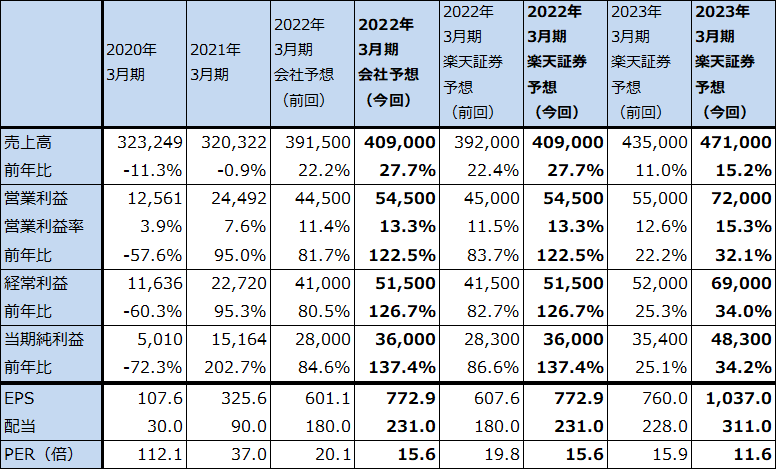

表7 SCREENホールディングスの業績

発行済み株数 46,578千株

時価総額 561,731百万円(2021/12/16)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

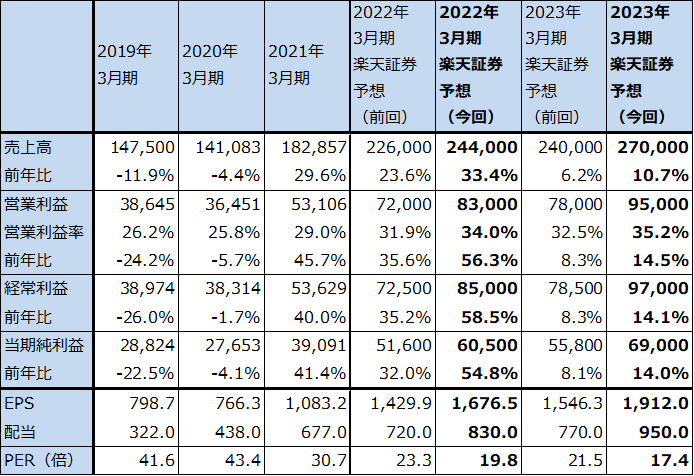

表8 ディスコの業績

発行済み株数 36,087千株

時価総額 1,199,893百万円(2021/12/16)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表9 ASMLホールディングの業績

株価(NASDAQ) 755.00米ドル(2021年12月16日)

時価総額 275,659百万ユーロ(2021年12月16日)

発行済株数 408.6百万株(完全希薄化後)

発行済株数 407.9百万株(完全希薄化前)

単位:百万ユーロ、ユーロ、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:ASMLホールディングはアムステルダム、NASDAQに上場しているが、ここではアムステルダム市場の株価でPERと時価総額を計算した。

表10 アプライド・マテリアルズの業績

時価総額 131,737百万ドル(2021年12月16日)

発行済株数 907百万株(完全希薄化後)

発行済株数 898百万株(完全希薄化前)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

表11 KLAコーポレーションの業績

時価総額 60,522百万ドル(2021年12月16日)

発行済株数 153.410百万株(完全希薄化後)

発行済株数 152.330百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

本レポートに掲載した銘柄:東京エレクトロン(8035)、レーザーテック(6920)、アドバンテスト(6857)、SCREENホールディングス(7735)、ディスコ(6146)、ASMLホールディングス(ASML、NASDAQ、アムステルダム)、アプライド・マテリアルズ(AMAT、NASDAQ)、KLAコーポレーション(KLAC、NASDAQ)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)