毎週金曜日午後掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、レーザーテック(6920)、アドバンテスト(6857)、SCREENホールディングス(7735)、ディスコ(6146)、ASMLホールディングス(ASML、NASDAQ、アムステルダム)、アプライド・マテリアルズ(AMAT、NASDAQ)、KLAコーポレーション(KLAC、NASDAQ)

1.半導体デバイス市場は好調続く

今回は半導体製造装置セクターについて、2021年を振り返り、2022年を展望したいと思います。

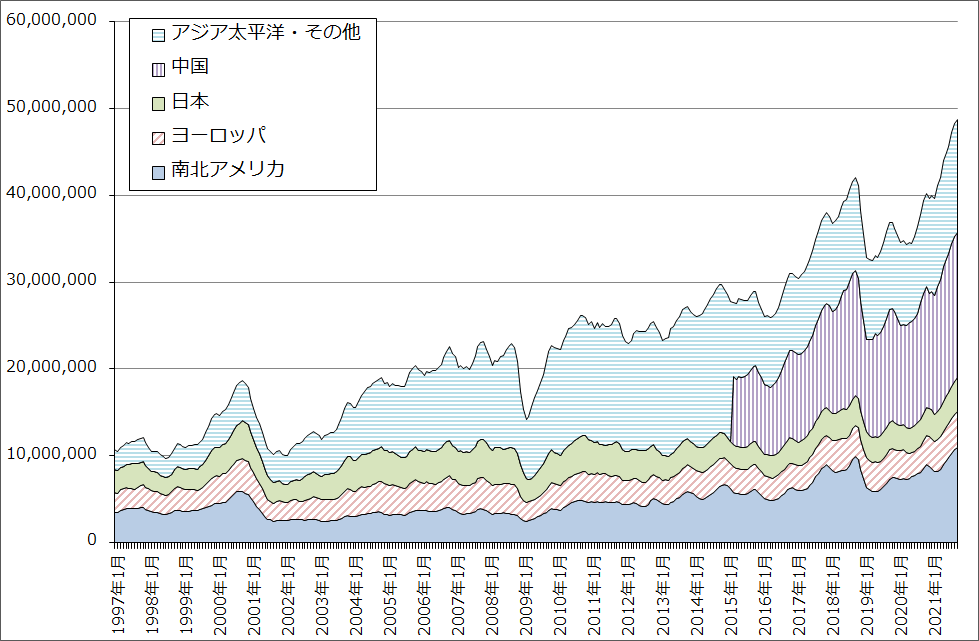

まず、半導体デバイス市場の動きから。2021年10月の世界半導体出荷金額(3カ月移動平均)は、487.9億ドル(前年比24.0%増、前月比1.1%増)となり、過去最高を更新しました。2021年3月以降、毎月過去最高を更新しています。ロジック半導体、メモリともに数量が増えているだけでなく、ロジック半導体の値上げが寄与していると思われます。TSMCは設備投資に伴う減価償却費の増加分を値上げしています。他のファウンドリ(半導体受託生産業者)はTSMCよりも先に2021年中に値上げした模様です。

半導体不足が続く限り、ファウンドリとロジック半導体の値上げの動きも続くと思われます。メモリは大口価格が下落していますが、DRAM、NAND型フラッシュメモリともに出荷が増加しています。

半導体不足は2022年も続くと思われます。これまでの半導体ブームに加えて、メタバース投資が本格的に始まると予想されます。また、半導体製造装置に使う半導体(主に40ナノ、90ナノのロジック半導体)が不足しており、半導体製造装置各社が顧客の希望通りに出荷を増やすことができなくなっています。ただし、これは設備投資の暴走が抑制されていることを意味しています。このため、半導体不足が長期化し、半導体デバイス、製造装置両方の好景気も2022年、2023年と長期化すると予想されます。

グラフ1 世界半導体出荷金額(3カ月移動平均)

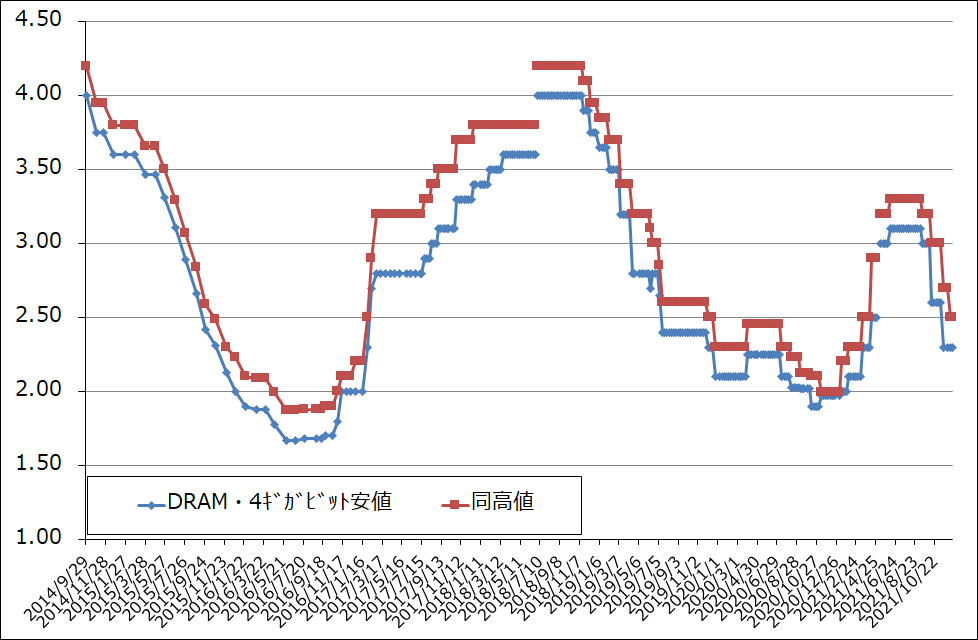

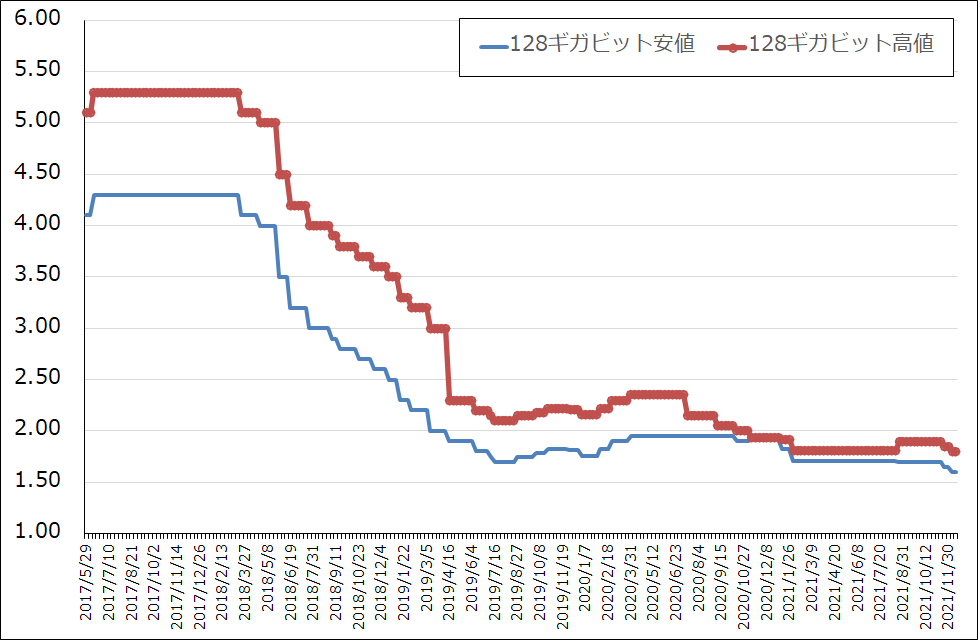

2.メモリ市況:大口は続落、スポットは反発の気配

DRAM、NANDの大口価格は2021年11~12月に続落しました。パソコン向け需要がパソコン不足によって大きく伸びていないことなどが要因と思われます。また、メモリ各社が価格下落にもかかわらず、活発な設備投資を続けていることも要因と思われます。特にDRAMでは高速DRAMの新規格DDR5の設備投資が活発です。

一方、DRAMスポット価格は、10月下旬から11月上旬を底として上昇に転じています。TSMC、インテルの設備投資増加によってCPUの出荷が今以上に増えれば、パソコン、サーバーに搭載されているDRAM、NANDも増加します。新しいパソコンでは、メインメモリ(DRAM)が従来の8~16ギガバイトから16~32ギガバイトに、記録媒体もHDDから500ギガバイト~1テラバイトのSSD(NAND型フラッシュメモリを使った記録媒体)に増強される傾向があります。データセンターでも記録媒体の一部を従来のHDDに替えてSSDを使う動きが続いています。

これらの動きをメタバース投資が加速する可能性があります。DRAMスポット市況の反発は、近い将来メモリの需給関係が改善することを見込んでいる可能性があります。

グラフ2 DRAMのスポット市況

グラフ3 DRAMの市況

グラフ4 NAND型フラッシュメモリの市況(2017年5月29日から)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)