エヌビディア

1.2022年1月期3Qは50.3%増収、91.1%営業増益

エヌビディアの2022年1月期3Q(2021年8-10月期)は、売上高71.03億ドル(前年比50.3%増)、営業利益26.71億ドル(同91.1%増)となりました。今2Qに続き、好調な業績でした。

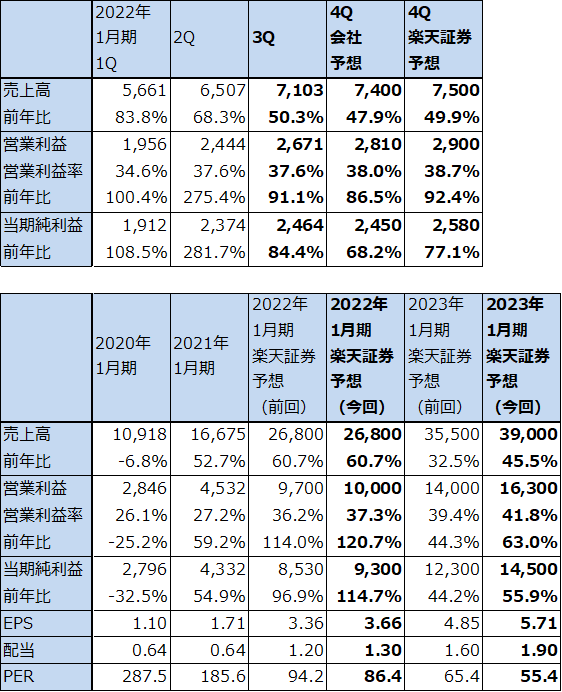

表5 エヌビディアの業績

時価総額 791,558百万ドル(2021年11月18日)

発行済株数 2,538百万株(完全希薄化後)

発行済株数 2,499百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想の中心値。

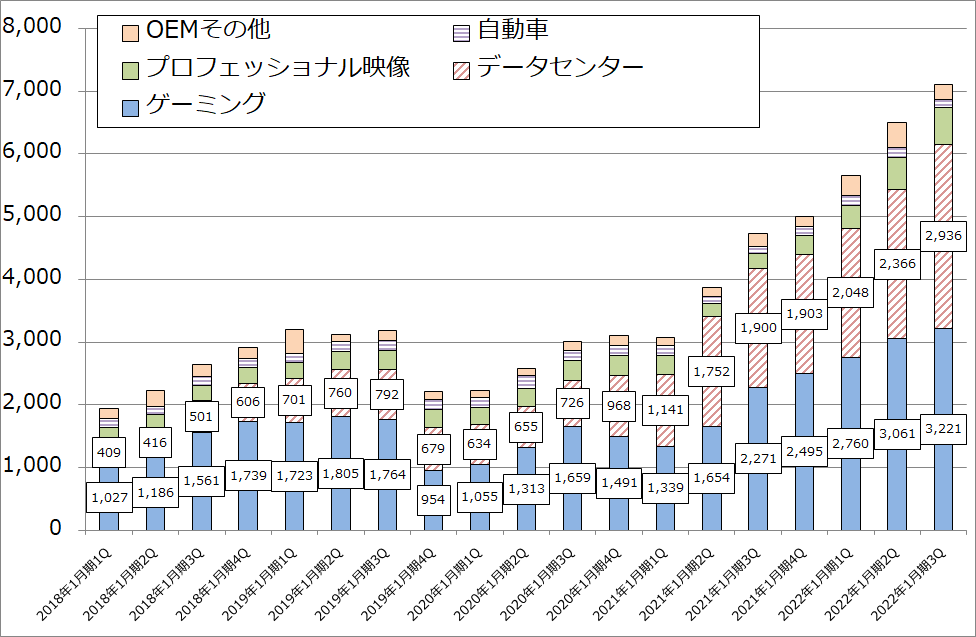

グラフ2 エヌビディアの市場別売上高:四半期ベース

2.市場別売上動向

1)ゲーミング

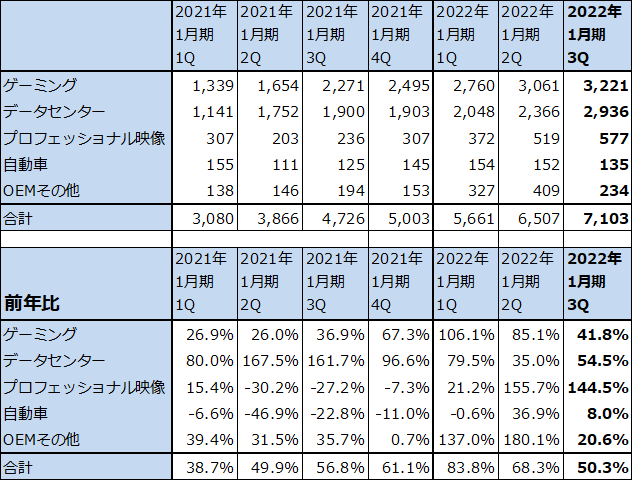

今3Qの市場別売上高を見ると、ゲーミング向けは32.21億ドル(前年比41.8%増)となりました。今2Qの前年比85.1%増から伸び率は鈍化しましたが、これは前年水準が高かったためで四半期ごとに順調に伸びています。

このセグメントの中には、ニンテンドースイッチ向け半導体(チップセットその他)、ゲーミングPC用GPUの中で実際にゲーミングPCに装着されるものと、暗号資産のマイニングに使われているものの3種類のGPUが含まれています。任天堂向けは任天堂のハードウェア販売動向から見て今2Q比で減少したと思われます。また、ゲーミングの中で暗号資産マイニング向けがどの程度か不明ですが、これが減少している可能性があります。ちなみに、OEMその他の中に含まれる、CMP(暗号資産マイニング専用GPU、2021年2月発売)売上高は今1Q1.55億ドル、今2Q2.66億ドル、今3Q1.05億ドルとなり減少しました。

このため、純粋なゲーミングPC向けGPUは今2Q比で増加したと思われます。ゲーミングPC向けの実需はデスクトップPC向け、ノートPC向けともに強く、特にデスクトップ向けの在庫水準が低い状態にあります。ゲーミングPCは大きなブームになっており、ゲーミング向けGPUの好調は今後も続くと予想されます。

表6 エヌビディアの市場別売上高(四半期)

出所:会社資料より楽天証券作成

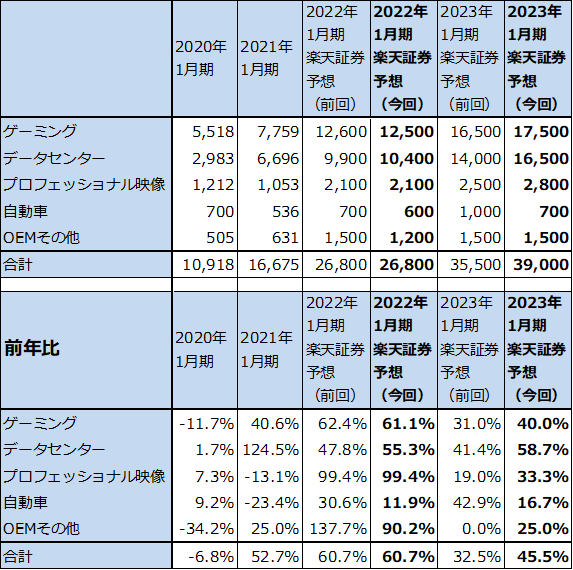

表7 エヌビディアの市場別売上高(年度)

出所:会社資料より楽天証券作成

2)データセンター

データセンター向けは29.36億ドル(前年比54.5%増)、今2Q比でも24.1%増と引き続き好調でした。大規模データセンター向け、企業向けや個別分野のデータセンター向けの両方が好調でした。両分野ともエヌビディアのGPUを使ったAI制御、AIサービスの導入が活発でした。特にハイパースケールデータセンター(大規模データセンター)向けが好調でした。

アメリカでは2021年から「メタバース」関連投資が始まっています。メタバース関連投資では、大規模データセンターとその中に装着する高性能サーバーへの投資が重要になります。そのため、エヌビディアのデータセンター向けは今後も高率の伸びが予想されます。

3)プロフェッショナル映像(Professional Visualization)

プロフェッショナル映像向けは、5.77億ドル(前年比2.4倍)、今2Q比11.2%増と金額は小さいですが好調でした。映像化技術が必要なメディア、エンタテインメント、医療、公共、自動車などのセクター向けの販売が増加しました。

このセグメントで今後重要になるのは、エヌビディアが提供する「Omniverse」(オムニバース)です。3D仮想空間での共同作業と物理的に正確なリアルタイム シミュレーションのために開発されたオープンプラットフォームです。クリエイター、デザイナー、エンジニアは、主要なデザインツール、プロジェクトなどを接続して、仮想空間での共同作業と反復処理を行うことができます。まさに「メタバース」構築と運用に必要なプラットフォームといえます。

今年11月にオムニバースの企業向けである「OmniverseEnterprise」(オムニバース・エンタープライズ)の一般提供を開始したところ、大きな反響がありました(価格は年間9,000ドルから)。昨年12月のオープンベータ版のリリース以来7万人以上がダウンロードしています。今後に注目したいと思います。

4)自動車

自動車向けは、1.35億ドル(前年比8.0%増)と低い伸びに止まりました。今2Q比では11.2%減となりました。半導体不足による自動車販売台数の減少が響きました。長期的には、完全自動運転が実現した場合はエヌビディアの車載用GPUが増加すると思われます。

3.楽天証券の2023年1月期業績予想を上方修正する

会社側のガイダンスによれば、今4Qも業績好調が予想されます(今4Q会社予想の中心値は売上高74億ドル(前年比47.9%増)、営業利益28.1億ドル(同86.5%増))。このガイダンスと今1~3Qの実績より、楽天証券では2022年1月期通期を売上高268億円(同60.7%増)、営業利益100億ドル(同2.2倍)と予想します。前回予想から営業利益を小幅上方修正します。

来期2023年1月期も業績好調が予想されます。楽天証券では、売上高390億ドル(同45.5%増)、営業利益163億ドル(同63.0%増)と予想します。前回予想の売上高355億ドル(同32.5%増)、営業利益140億ドル(同44.3%増)から上方修正します。

2023年1月期の最大の焦点は、アメリカのメタバース投資に伴ってエヌビディアのデータセンター向け、プロフェッショナル映像向けがどの程度伸びるかです。特にデータセンター向けは今期に続き高い伸びが予想されます。

一方でリスクは、生産委託しているTSMCの生産能力です。ただし、2022年も半導体(特に先端半導体)の生産能力は逼迫した状態が続くと思われますが、エヌビディアの増収率を見る限り今のところ半導体の調達は正常であり、来期もこの状態が続くと期待できます。

4.今後6~12カ月間の目標株価を、前回の280ドルから430ドルに引き上げる

エヌビディアの今後6~12カ月間の目標株価を、前回の280ドルから430ドルに引き上げます。楽天証券の2023年1月期予想EPS 5.71ドルに、想定PEG(株を割安かどうか判断する指標の1つであり、PER÷成長率の式で算出する)を1.2倍前後とし、2023年1月期予想営業増益率63.0%より、想定PERを70~80倍としてこれを当てはめました。

引き続き中長期で投資妙味を感じます。

なお、2020年9月に発表されたアームの買収は、イギリスの規制当局が審査に時間をかける意向、特に安全保障上の懸念を持っていることを示していることなどから、当初の買収完了予定の2022年3月末までに間に合わない可能性、あるいは買収が実現しない可能性があります。

この場合は、買収金額400億ドル(現金と株式の組み合わせ)という巨額費用を支払わなくても済むこと、エヌビディアのアーム買収の目的の一つにCPUへの進出があると思われますが、買収が出来ない場合はアームと提携すればよいことから、アーム買収が失敗しても、それがエヌビディアの株価にネガティブに反映される可能性は小さいと思われます。

本レポートに掲載した銘柄:東京エレクトロン(8035)、エヌビディア(NVDA、NASDAQ)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)