【3】「値動き」の分散

ここまで【銘柄の分散】、【時間の分散】を株式型の投資信託を中心にお伝えしてきました。

しかし、株式型の投資信託だけではいずれの場合も、資金が必要な時にリーマンショックのような暴落が訪れてしまうと、元も子もありません。

そこで、株式とは違う値動きをする「債券」(国や企業などの発行体が、投資家から資金を借り入れるために発行する有価証券)を組み合わせることによって、株式が大きく値下がりする局面で債券がクッションとなり、全体の値下がりを抑えてくれます。

株式だけの運用よりパフォーマンスは下がりますが、発行体が国や安定的な大企業である債券をうまくポートフォリオに組み込めば、リスクを抑えられる資産を組み合わせることで値動きを安定させることができるのです。

例として、国内株式、外国株式、国内債券、外国債券を4分の1ずつ均等に運用した場合の、1997年以降の運用期間別の平均利回りを調べたところ、保有期間1年間の場合、ITバブルが崩壊した2002年、リーマンショックがあった2008年などは、年間を通じて下げ幅は30%でした。

ただし、世界株式だけだと下げ幅は約50%だったのに対して、4資産に分散しただけで下げ幅を20%も抑えることができています。ここからも銘柄・資産分散にリスクを抑制する効果があることが分かります。

さらに【時間の分散】を使い、運用期間を長くすると7年運用の時点でマイナスはなくなります。暴落などがない、通常の相場でしたら、3~5年間保有すると運用の効果を実感することができます。

では、実際に50代、60代の方々がどのようなポートフォリオで保有すればFIREできるのでしょうか。ここで参考になるのが、国民の年金を運用しているGPIF(年金積立金管理運用独立行政法人)です。

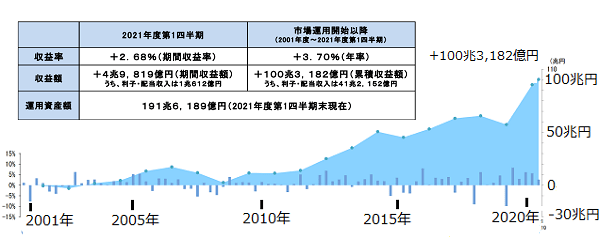

国内株式、外国株式、国内債券、外国債券の4つの資産に分散し、投資を行った結果、2001年度から2021年Q1(6月末)にかけて単年度では マイナスを出している年もありますが、トータルで収益率は3.7%(年率)、収益額はなんと100.3兆円のプラスです。

資産を分散して長期で運用すると先ほどの例と同じく、年間3.5%程度で運用しているのです。

市場運用開始後の四半期収益率と累積収益額(2001 年度~2021 年度第 1 四半期)

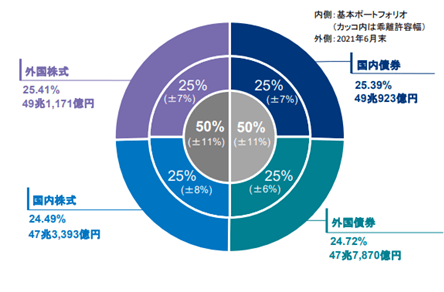

運用資産額・構成割合(年金積立金全体)

ポートフォリオとしては外国株式、日本株式、外国債券、国内債券に投資する投資信託を4分の1ずつ購入することでGPIFと似たような運用ができます。

ただし、国内債券は現在ほとんど金利が付かないため、代わりに海外債券に為替ヘッジが付いたものに投資するのも有効です。為替ヘッジというのは円高になった時でも、資産が目減りしない手法を活用したものです。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)