ケース別に検証した長期投資の成果(市場実績)

図表1が示す通り、ナスダック100指数のパフォーマンスは「ハイリスク・ハイリターン」が特徴です。つまり、リスク(リターンのぶれ)が大きくなる場面は多かったものの、長期目線では高いリターンが期待できたグロース株(成長株)の投資成果を象徴しています。

このことが、定時定額(積立)投資をする場合のメリットとされる「ドルコスト平均法」と「複利運用(雪だるま)」効果を期待させる点と言えます。そこで、ナスダック100指数(円換算)に約30年投資してきたと仮定する2つのケースを検証したいと思います。

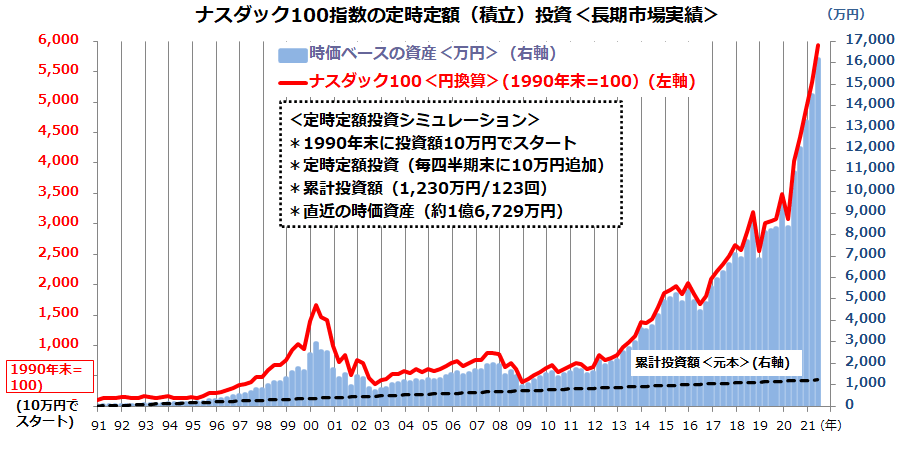

図表2は、1991年初を起点としてナスダック100指数(円)に「3カ月ごとに10万円ずつ投資してきた場合」を想定しました。

累計投資元本(簿価)が1,230万円(10万円×123回)だったのに対し、最近の時価総資産は約1億6,729万円と約13.6倍に膨らんできました(2021年6月末)。途中で乱高下しながらも成長期待が高かったナスダック100指数だからこその投資実績が検証できます。

<図表2:10万円投資でスタートし「3カ月ごとに10万円」を追加投資したケース>

次の図表3は、1991年初に「100万円」をナスダック100指数(円換算)に投資し、その後は「3カ月ごとに10万円ずつ投資してきたケース」を想定しました。

累計投資元本(簿価)は1,320万円(初回100万円+10万円×122回)で、時価ベースの総資産は約2億1,519万円に膨らんできたことを示します(2021年6月末)。

両方のケースとも、20歳代で投資をスタートさせたら60歳を迎える前に「億り人」となることが可能だったという検証結果です。ナスダック100指数への長期分散投資は「資産形成の武器」だったと言えるでしょう。

<図表3:100万円投資でスタートし「3カ月ごとに10万円」を追加投資したケース>

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/d/7/498m/img_d7287782ff94c2262881da4417dae03353400.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)