金利が下がるつど、売られてきた銀行株

まず、3メガ銀行の株価がどう推移してきたかご覧ください。株価は、長年にわたり低迷が続いてきました。

日経平均および3メガ銀行株の値動き比較:2007年1月~2021年2月(16日まで)

日本の3メガ銀行株も上のチャートでわかる通り、2008年以降、金利低下とともに売られてきました。日経平均株価を大幅に下回るパフォーマンスとなっています。日経平均が3万円を超え、「日本株はもう高くなり過ぎて買えないではないか」という感覚をお持ちの方がいるかもしれませんが、少なくとも3メガ銀行株については「株価が上がり過ぎた」ということはないと言えます。

株式市場で「金利低下→銀行(金融業)の収益悪化」というイメージが定着しているので、金利が低下する都度、世界中で銀行株を始めとして金融株が売り込まれました。

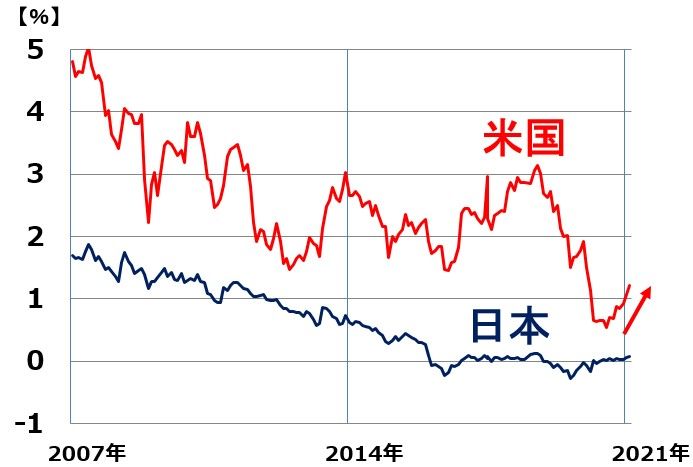

3メガ銀行は、まず日本の長期金利が低下する過程で売られました。さらに、ドルの長期金利低下を嫌気して売られました。

日米の長期金利(10年国債利回り)推移:2007年1月~2021年2月(15日)

足元、ドルの長期金利が反発するにつれて、世界的に金融株が上昇する中、日本の3メガ銀行株も上昇しています。

私は、米ドル長期金利は、年後半2%に向けて上昇すると予想しています。米景気は年後半にやや過熱する可能性があると考えているからです。コロナが収束に向かう時期に、コロナ対策の巨額の財政出動が重なる可能性があります。財政出動の原資として、米国債の発行が増えることも、米長期金利の上昇要因になると思います。

米長期金利が上がり過ぎると株式市場がクラッシュする要因となります。ただ、金利上昇初期には、金利上昇と株高が両立する時期があります。私は今年の前半、米金利が2%に向けて上昇する間は、株高と金利上昇が両立すると予想しています。その環境下、世界的に金融株の上昇率が高くなると予想しています。

以上の理由から、私は、3メガ銀行株は、今が投資の好機と判断しています。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)