優待投資の5大失敗

日本には「株主優待制度」という、世界でも珍しい制度があります。上場企業が株主に感謝して贈り物をする制度です。

本来、株主には配当金を支払うことで利益還元するのが筋です。ところが、日本の個人株主の一部に、お金(配当金)をもらう以上に贈り物(株主優待)を喜ぶ風潮があることから、株主優待という制度が存続しています。小売・外食・食品・サービス業では、個人株主がそのままお客さま(会社製品の購入者)になることもあるので、広告宣伝活動の一環として自社製品を優待品に積極活用する企業が多数あります。

とても魅力的な制度なので、積極的に活用したら良いと思います。ただし、気をつけるべきリスクもあります。今日は、優待投資でよく聞かれる以下5つの失敗談を避けるための知恵を解説します。

| 1 | 業績や財務に問題のある銘柄に投資。株価下落 |

|---|---|

| 2 | 優待廃止や減配で株価が下落したところで買い増し。株価がさらに下落 |

| 3 | 権利取り直前、株価が優待人気で吹き上がったところで投資。権利落ち後に株価下落 |

| 4 | 優待券を使わないうちに、いつも有効期限が切れる |

| 5 | 優待しか見ない、高配当利回り株を完全に無視 |

【失敗談1】業績や財務に問題のある銘柄に投資。株価下落

一番よく聞く失敗談は、業績や財務に問題のある銘柄に投資して、株価が下がってしまったという話です。株主優待目当てで株式投資を始める方には、良い意味でも悪い意味でも、あまり株価や業績を見ない方がいます。

人気優待銘柄には、小売り・食品・サービスなど消費関連株が多数あります。消費関連株には、過去10年、アジアや国内で売上を伸ばし、株価が大幅に上昇した銘柄が多数あります。優待の魅力で投資して、「気が付かないうちに、株価が2倍以上になっていた」という話もよく聞きます。それが、良い意味で株価を見ないということです。イオン(8267)や日本マクドナルドHD(2702)がその例です。

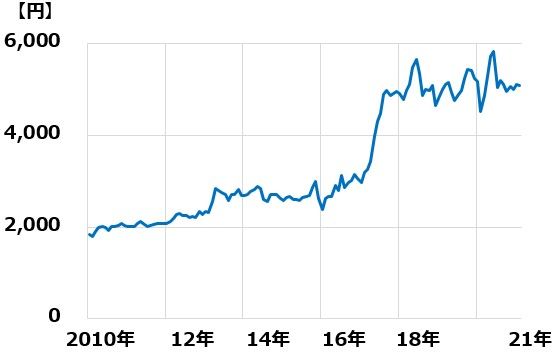

イオン株価月次推移:2010年1月~2021年2月(2日)

日本マクドナルドHD株価月次推移:2010年1月~2021年2月(2日)

株価を頻繁に見ていると、株価が10%くらい上がっただけですぐに利益確定してしまい、その後の大きな上昇を取り損なうことが多くなります。良い意味で株価を見ない優待投資家は、長期的に上昇トレンドをたどる消費成長株をすぐに売ってしまうことがありません。

同じ話の裏表ですが、業績も株価も、見ていないうちに株価が大幅に下がっていたということもあります。消費関連の人気優待銘柄には、昨年のコロナ禍で大きなダメージを受けたところが多数あります。特に外食業は、甚大なダメージを受けています。構造不況に陥り、財務に不安が出ている銘柄は、売却すべきと思います。

ただし、コロナ禍で一時的に利益が悪化している銘柄は、売る必要がありません。コロナが収束すれば、元の元気企業に戻ると判断できる銘柄はそのまま継続保有しましょう。一時的に収益が悪化し株価が下がっているだけならば、売るより買いの機会を探すべきです。

と言われても、「一時的に悪化しているのか構造的にダメになっているのか、どうやって判断したらいいか分からない」という方が多いかと思います。以下のような基準をもって損切り売却の判断をするのも、リスク管理上、大切な知恵です。

【1】株価が買い値より20%以上、下がったら売却

株価が買い値より20%以上、下がるということは、一時的ではなく何か構造的な問題を抱えている可能性もあります。20%の損切りルールを持っておけば、半値になるまで放っておくという問題を抱えないで済みます。

もちろん、20%下がったところが大底で、そこから反発する銘柄もあります。そういう銘柄は「売らなければ良かった」と、後悔する人もいるでしょう。私はファンドマネージャー時代、損切りしてから株価が反発しても、後悔することはありませんでした。20%下がってそこから反発する銘柄よりも、20%下がってそこから下げが加速する銘柄の方が、はるかに多かったからです。

20%も下がる銘柄を買ってしまったということは、買う時点で、何か重大な判断ミスをしていた可能性が高いということです。いったん売却し、頭を冷やしてから、別の有望銘柄を見つけて投資した方が良い結果につながることが多いと言えます。

【2】財務に不安が出た銘柄は、問答無用で売り

景気悪化局面で業績が悪化し、株価が下がっているだけならば、一時的な問題と考えられます。景気が良くなれば、また業績も株価も回復すると考えられます。

ただし、業績だけでなく財務も悪化し、資金繰りに不安が出ている場合は、問答無用で売却した方が良いと言えます。

「政府系金融機関が支援を検討」「銀行から派遣されている役員が辞職して引き上げた」「資金繰りが困難」などのニュースは、財務に問題が出たことを示します。そういう銘柄は売却するべきと思います。

と言われても、そんな難しい判断はできない、という方も多いかと思います。そういう場合は、【1】のルールで売却すれば良いと思います。財務に不安が出る銘柄は20%以上株価が下がることが多いので、それで売却判断ができます。

【3】優待廃止、減配など発表したら、売り

一時的に業績が悪化しているだけならば、日本企業はなるべく配当や優待を維持しようとします。ところが、構造的に収益が悪化、あるいは、財務に不安が出た場合は、優待廃止・減配に動くことがあります。

大量に人員削減を始める企業も、要注意です。日本企業は、一時的に業績が悪化しても、雇用だけは何とかして守ろうとするからです。人員削減に動く企業は、優待廃止や減配をやることが多いと言えます。従業員に痛みを強いる中、株主への還元は維持するというわけにいかなくなることが多いと言えます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)