米国株式市場の「貯めながら増やす積立投資」を検証する

米国株式は、今春の「コロナ危機」に似た株価下落を幾度も経験してきました。株価が大幅下落した局面で投資を中止した方がいらっしゃいます。積立投資(定時定額投資)を中断した投資家もいらっしゃいました。

株価が急落した場面では、誰もが経済や市場の先行きが不安で「総弱気」に陥るものです。ただ、「米国株式は長期投資を続ける忍耐力に応えてきた」と言えます。

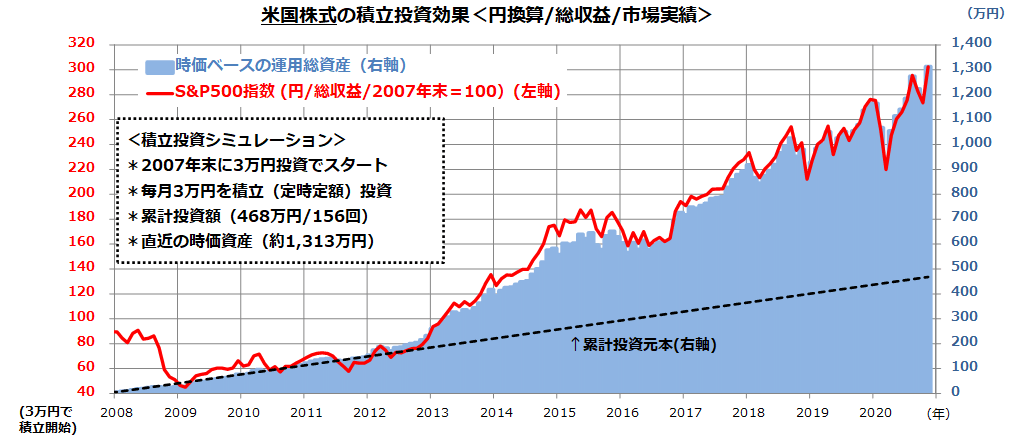

図表2は、近年で最も株価が下落した「リーマンショック(2008年の金融危機)」の直前を起点に米国株式の積立投資を開始した場合の投資成果を検証したものです。具体的には「2007年末からS&P500指数(配当込み/円換算)に3万円ずつ定時定額投資を続けてきた投資成果」を示しています。

積立投資を始めた早々の2008年には米国株式は約5割も下落しました。ところが、ドルコスト平均法効果(株価が下落すると購入口数が増加する効果)と複利運用効果(雪だるま効果)で「累計投資口数」は減ることはなく増加し続けてきました。

<図表2>米国株式市場の積立投資実績を検証した

出所:Bloombergより楽天証券経済研究所作成(2007年12月31日~2020年11月30日)

米国市場でS&P500指数が最高値を更新した11月の末時点で時価資産は約1,313万円となり、簿価ベースの累計投資額(468万円=3万円×156回)の約3倍に膨らんできたことがわかります。

積立期間中に時価資産が一時的に投資元本を下回る場面もありましたが、株式市場の持ち直しに沿って時価資産(投資口数×時価)が増えてきた実績が「長期積立効果」です。

高値圏で推移している現在の米国株式が一時的にせよ調整入りする可能性も否定はできません。コロナ禍の動向、景気見通しの変化、米国債利回り上昇など投資環境が揺れる場面で株価が乱高下する可能性もあります。本稿では米国株式の長期強気相場と向き合いたいと思います。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)