米国株式の長期リターンは世界株式を凌駕してきた

11月と12月に過去最高値を更新したS&P500指数は上値の重い動きに転じつつあります。同指数の200日移動平均線からの乖離(かいり)率は+17%に到達(8日)。過去5年の乖離率レンジ上限(+15%程度)を上回ったことで上昇ペースへの警戒感も否めません。

とは言いながら、MPT(現代投資理論)は「相場はランダムウォーク(千鳥足)に近く正確に予見することは不可能」と実証しました。株価が一段と上昇するのか、一転下落するのかを当て続けるマーケット・タイミング(短期売買)は「言うは易く行うは難(かた)し」ということも知られています。

改めて、資産運用の世界で合理的な投資戦略とされて久しい「Stay Invested」(投資し続ける)の方法論を再認識したいと思います。

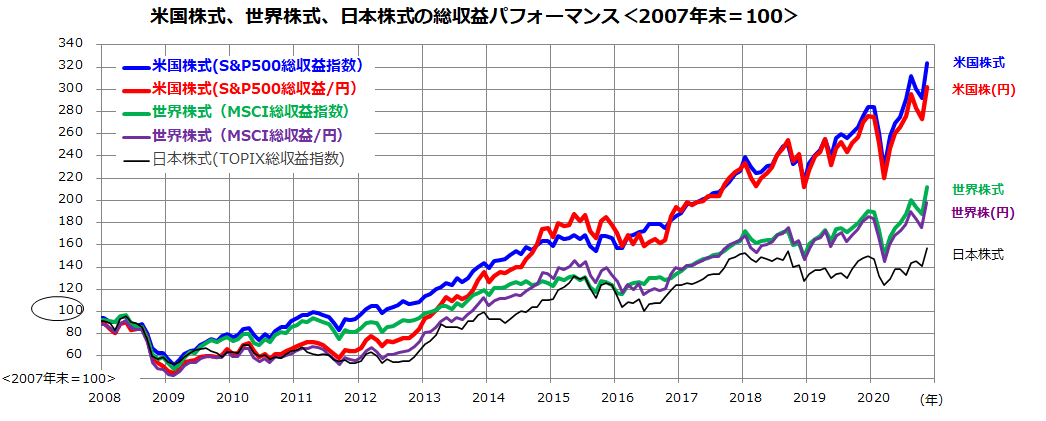

図表1は、米国株式、世界株式の長期リターン(配当込み総収益)をドルベースと円ベースで示して日本株式と比較したものです。

相場が「高値圏」とされたリーマンショック直前(2007年末)に投資を始めたとしても、米国株式は現在まで約3倍となり世界株式や日本株式よりも高い投資成果を示してきました。短期的なリスク(リターンのブレ)を乗り越えて優れたリターンをもたらしてきた米国株式の長期市場実績です。

冷静に振り返ってみると、「米国株式は大きく下落した場面が押し目買いや積み増しの好機」だった事実もわかります。株価が高値圏で推移する現在はもちろん、下落する場面となっても警戒心や悲観に押されて売買を繰り返す方法が得策とは思われません。

<図表1>内外株式市場の長期リターンを比較してみる

米国株式市場の「貯めながら増やす積立投資」を検証する

米国株式は、今春の「コロナ危機」に似た株価下落を幾度も経験してきました。株価が大幅下落した局面で投資を中止した方がいらっしゃいます。積立投資(定時定額投資)を中断した投資家もいらっしゃいました。

株価が急落した場面では、誰もが経済や市場の先行きが不安で「総弱気」に陥るものです。ただ、「米国株式は長期投資を続ける忍耐力に応えてきた」と言えます。

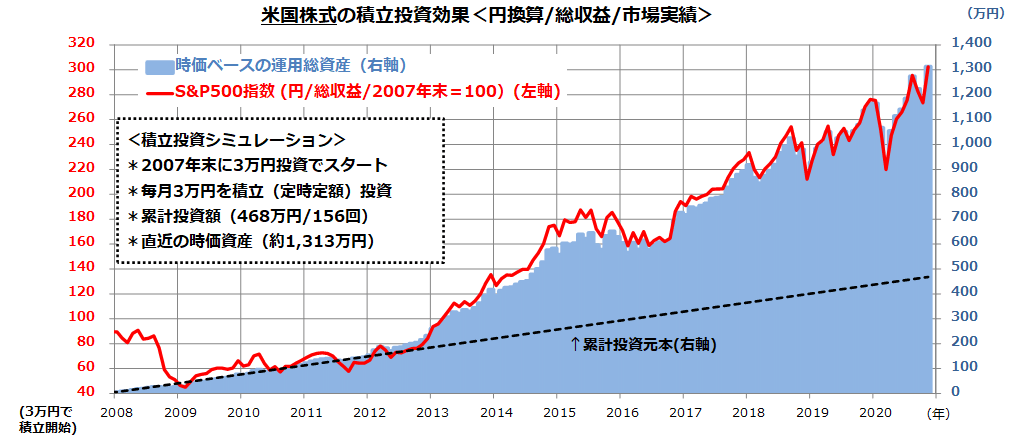

図表2は、近年で最も株価が下落した「リーマンショック(2008年の金融危機)」の直前を起点に米国株式の積立投資を開始した場合の投資成果を検証したものです。具体的には「2007年末からS&P500指数(配当込み/円換算)に3万円ずつ定時定額投資を続けてきた投資成果」を示しています。

積立投資を始めた早々の2008年には米国株式は約5割も下落しました。ところが、ドルコスト平均法効果(株価が下落すると購入口数が増加する効果)と複利運用効果(雪だるま効果)で「累計投資口数」は減ることはなく増加し続けてきました。

<図表2>米国株式市場の積立投資実績を検証した

出所:Bloombergより楽天証券経済研究所作成(2007年12月31日~2020年11月30日)

米国市場でS&P500指数が最高値を更新した11月の末時点で時価資産は約1,313万円となり、簿価ベースの累計投資額(468万円=3万円×156回)の約3倍に膨らんできたことがわかります。

積立期間中に時価資産が一時的に投資元本を下回る場面もありましたが、株式市場の持ち直しに沿って時価資産(投資口数×時価)が増えてきた実績が「長期積立効果」です。

高値圏で推移している現在の米国株式が一時的にせよ調整入りする可能性も否定はできません。コロナ禍の動向、景気見通しの変化、米国債利回り上昇など投資環境が揺れる場面で株価が乱高下する可能性もあります。本稿では米国株式の長期強気相場と向き合いたいと思います。

米国株式に「黄金の20年代」が再来するイメージ

上記したように、長期にわたる時間分散を心がけてリスクを消化しながら時価資産の増加を期待していく方法が合理的と考えています。

とは言いながら、「今後長期にわたり米国株式がどのような軌道をたどるか」も大いなる関心事です。誰にもその答えを断言できませんが、米国市場では「2020年代の株式市場は1920年代の強気相場を繰り返す可能性がある」との説があります。

1920年代の米国は「黄金の20年代」(The Roaring Twenties/The Golden Twenties)と呼ばれています。当時もパンデミック(1918年から1920年に流行したスペイン風邪:世界で約5億人が感染したとされる)で始まった点で現在と似ています。

1920年初から1929年秋に至る約10年でダウ平均は約3.5倍となりました(年率平均では約14%上昇)。当時の経済・社会の変化は、ラジオの商業放送開始(1920年)、ITT(国際電信電話)の設立(1920年)で普及し始めた電話、T型フォードの100万台量産突破(1921年)に伴う自動車の大衆化、女性の参政権(1920年)などのイノベーションや変化に支えられたことが知られています。

詳細については、8月21日のコラム「米国は黄金の20年代が再来?」をご参照ください。

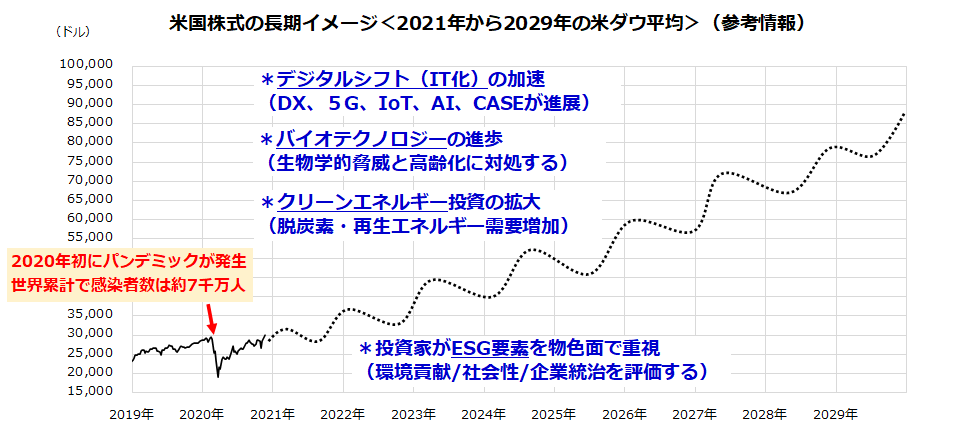

<図表3>米国市場で「黄金の20年代」は繰り返されるか

出所:Bloombergより楽天証券経済研究所作成

図表3は、2020年からの10年を「新・黄金の20年代」と呼び、ダウ平均の推移をイメージしたものです(破線)。あくまでも参考情報であり、株式市場のパフォーマンス(リターンやリスク)を確約するものではありません。

100年前に発生したパンデミック当時と比べると、感染症に対する医療・治療の技術は雲泥の差で発達しています。実際、パンデミック発生から1年足らずで株式市場は「ワクチン期待」と経済の正常化を織り込みはじめています。

筆者は、「新・黄金の20年代」をリードする成長分野として、

(1)アフターコロナでも持続的な成長が期待できる「デジタルシフト分野」

(2)生物学的脅威と高齢化に対応する「バイオテクノロジー分野」

(3)新・成長分野と呼ばれる「クリーン・エネルギー(地球温暖化対応)分野」

(4)業種を問わないESG(環境・社会・企業統治)重視の物色

これらがグローバルスタンダードとなっていくトレンドを見込んでいます。今年の株式市場もパンデミックでリセットされ、1920年代と同様に強気相場が続く可能性をイメージしています。

株式市場が乱高下するリスクは想定の範囲。2020年代も長期積立投資を実践していくことが合理的と考えています。

「過去は繰り返さないがしばしば韻(いん)を踏む」(The past does not repeat itself, but it rhyme)はマーク・トウェイン(米国の作家)が残した言葉です。相場格言としても知られていますので心に留めていただきたいと思います。

▼著者おすすめのバックナンバー

2020年12月4日:「ESG投資」で利益は狙える?世界的な人気と個人投資家のやりかた

2020年11月27日:ダウ平均の3万ドルは通過点?米国株式の上値メドを探る

2020年11月24日:晴れた日には「3万円」が見える?日経平均の投資戦略

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。