<今日のキーワード>

米連邦準備制度理事会(FRB)は、今年7月の米連邦公開市場委員会(FOMC)で約10年ぶりとなる利下げを実施しました。9月のFOMCでも追加利下げが行われたほか、今後も追加の利下げが行われると予想されます。利下げは一般的に通貨の下落要因になると考えられますが、米国の金融緩和が継続すると見られる中でも、ドル円レートは『米ドル高』の傾向が続いています。なぜなのでしょうか。

【ポイント1】米利下げで進んだ米ドル安・円高だが足元では『米ドル高』・円安

一時105円まで米ドル安・円高が進む

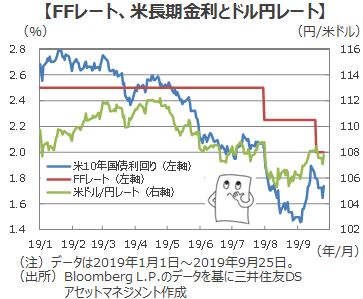

7月末にFRBは2.50%から2.25%へ約10年ぶりとなる利下げを実施しました。8月12日にドル円レートは105.30円まで米ドル安・円高が進み、9月3日には米10年国債利回りが1.46%まで低下しました。ところが、9月18日に行われた追加利下げの後は、むしろ米10年国債利回りは上昇し9月25日現在で1.74%となり、ドル円レートも107.77円と『米ドル高』・円安となっています。

【ポイント2】必ずしも米ドル安・円高とはならない

その時々の経済・市場環境などが決め手に

過去の米利下げ局面を振り返ると、米ドル安・円高となったときは、概ね米景気の減速を示唆する経済指標の発表が要因です。また、98年8月のようにロシア通貨危機などを背景にリスク回避の動きが強まった局面でも、同年9月に利下げが実施され、米ドル安・円高が進みました。

一方、95年7月の利下げ局面では、『米ドル高』・円安となりました。その年の4月に開催された主要7カ国(G7)蔵相・中央銀行総裁会議の声明で、「ドルの秩序ある反転が望ましい」とされたことなどが影響したと考えられます。

【今後の展開】米ドル円相場は横ばいで推移。米中貿易協議、日米金融政策に注目

今回の『米ドル高』は、米景気が本格的な後退局面には陥らないとの期待が背景にあると考えられます。米景気に対する期待の中心は、米中貿易協議の行方、ということになりそうです。米中貿易協議は、対中追加関税の引き上げが発動される10月15日より前に閣僚級協議が行われる予定です。今後の展開は引き続き予断を許しませんが、米国の経済指標が堅調に推移すれば、極端な米ドル安は回避されると考えられます。

また、日米の金融政策を比較してみると、米国は10月に0.25%の追加利下げが実施されたのち一旦打ち止めになると予想しています。一方、日本は、今回の決定会合とその後の黒田総裁の記者会見で、追加緩和に前向きととられる発言がありました。消費増税を10月1日に控え、物価上昇の勢いも鈍りつつある中、次回会合での物価展望レポートで物価見通しが引き下げられる可能性が高まっています。その際、追加緩和政策が講じられれば、それは『米ドル高』・円安要因として作用すると考えられます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)