外資系証券2社が4日で、約4,900億円の先物売り

これは株価指数にも言えること。5月第1週に驚愕だったのは、日々の手口が開示される株価指数先物でした。

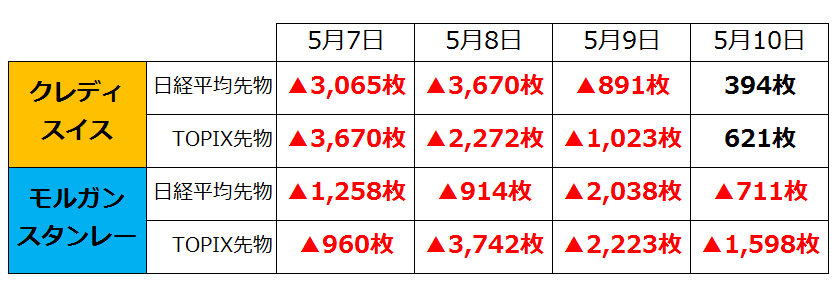

5月7日~10日の4営業日におけるクレディスイス証券(以下CS)とモルガンスタンレー証券(以下MS)の先物手口(枚数は差引)を表にしています。

■5月第1週に目立った先物売り手口(日中、期近)

初動の売りが目立ったのはCSでしたが、イベントのターゲットである5月10日こそ買い越しに転じたものの、この4営業日の合計で日経平均先物を7,232枚売り越し、TOPIX先物を6,344枚売り越しています。そして、MSは4日間毎日売り越しで、日経平均先物を4,921枚売り越し、TOPIX先物を8,505枚売り越していました。

先物の枚数ではピンと来ないかもしれませんが、日経平均先物はラージ1枚が約2,100万円、TOPIX先物はラージ1枚が約1,550万円。CSとMSが売り越したトンデモナイ枚数を、金額ベースで計算し直してみますと

「クレディスイスで約2,500億円、モルガンスタンレーで約2,400億円売り越し」

となります。この2社の先物売り分だけ合わせても、4営業日で約4,900億円売り越し・・・「そりゃ下がるわ」です。1日ベースでも1,200億円以上の売り越しなわけで、日銀がETF(上場投資信託)を1日約700億円の爆買い投入したところで食い止められないという話です。

これが5月第1週の日本株下落の実態とも言えるわけです。そして、空売りにしても、先物にしても、いずれも“仮需の売り”。必ず買戻さないといけないタイプの売り、これで下げた相場なので、「中国経済に甚大な影響が――」的な理屈に反し、なぜか株価が結構戻す現象がこの先しばらく起きるとも考えられます。イベントトレードをやった投機筋からすれば、目的を果たしたため「ごちそうさん」で利益確定・・・ということかもしれません。

これは、米中摩擦の問題が根本的に解決していなくても起きる事象です。同じような貿易摩擦トレードが市場でやたら活発だったのが、第1弾の追加関税発動の時(2018年7月6日)。このときの日経平均がどう動いたか? ぜひ、チャートを見て振り返ってみてください。ざっと結論を言いますと、米国が追加関税発動→中国が報復措置、この応酬ながら、意に関せず日経平均株価は1週間で約1,000円上昇しました。

これが、今の株式市場です。「新たな不安要素が生まれる→仮需の売りで株価が下がる→結果が判明する→買戻しで株価が戻す」これの繰り返しなのです。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)