長過ぎた10連休も終わり、心機一転スタートした令和相場。でしたが、出足早々“タリフマン(関税男)復活”に翻弄された1週間に。米中協議の順調な進展を前提にしてきた市場参加者は、突然のトランプ米大統領の態度豹変にひたすら困惑することになりました。

「トランプのいつもの交渉術だから」とタカを括れていたのも6日まで。令和相場初日の7日、東京市場が始まる前に、米中交渉のキーマンであるライトハイザーUSTR(米国通商代表部)代表が「(9日から行う協議の結果を見て)10日午前0時1分(日本時間で13時1分)に追加関税を実施する」と発言したことで、「ブラフじゃないじゃん・・・」に。

9日から行われた閣僚級会議で折り合わず、無念の時間切れ。淡い期待も空しく、(まだ協議は続けるようですが)10日の予告時間に、中国からの輸入品2,000億ドル相当に対する関税率引き上げが発動しました。令和第1週の日経平均株価は、開幕4連敗。10連休前に2万2,258円だった日経平均株価は、週間913円安(4.1%安)の2万1,344円で終えています。

追加関税25%だと中国のGDP成長率は、5.5%に!?

関税が上がると、米国に輸出される中国製品の価格競争力が低下します。その分と、設備投資、国内消費への影響分をひっくるめ、中国の成長率は確実に押し下げられます。2,000億ドル製品に25%追加関税が適用されると、GDP成長率に「0.9%のマイナス影響」とIMF(国際通貨基金)は試算しています。

直近の中国GDP成長率は1-3月期の6.4%ですので、これが5.5%に低下する恐れもあるという話。そうなると、リーマンショック後の2009年1-3月期の6.2%も下回るという非常事態。「これ、ヤバイんじゃないの?」と市場参加者が考えるのも当然です。

今回の追加関税予告。投機筋には格好の儲けネタだった?

ただし、米中貿易摩擦を最大の焦点にした5月第1週。なぜ日経平均株価が913円下げたのか? その需給的背景を見ていくと、実際のプレーヤーたちがそこまで先のことを考えて動いていたとは到底思えない実情もありました。単に、短期売買を繰り返すヘッジファンドなど投機筋が「米中摩擦ネタを使って一儲けしようとしていただけでは?」。そう思える要素が満載でもありました。

今回は、「5月10日」という具体的な日程まで提示されていました。ターゲットをこの日に定められるトレードイベントです。とはいえ、ブラフを多用するトランプのことだから、どうなるかはわからない・・・。報道を見ていても「まだわからない」一色でした。

その中にあって、どちらかに決め打ちして、買い向かったり、売り向かったりしていた投資家が多かったとは到底思えないわけです。その中で起きた価格変動のメイン主体は、短期筋のイベントドリブンが中心。これは、いつものことです。

そう断定できる形跡がデータとしても出ています。まず、中国経済のダメージになる話ですので、日本株でいえば“中国関連株”がより下がりやすい投資対象といえます。ただ、投機筋ですので、日本の中国関連株の買いポジションを持ってはいないわけです。

だから・・・「借りて売る(=空売り)」。流動性の高い中国関連株(安川電機、ファナック、コマツなど)を複数バスケットで空売りし、一方で過去の中国株安局面に逆相関していた銘柄群をバスケットで買うペアトレード(ロングショート)を行うクオンツファンドが多いと聞きます。

東証1部の空売り比率は、

7日(火)44.9%→8日(水)46.1%→9日(木)47.5%→10日(金)49.2%

と連日上がり続けていました。

昨年もありましたが、「なぜか中国株より日本株のほうが下げるな」と感じる方も多いと思いますが、これも日本株市場の特性が利用されている結果です。同じアジア時間で取引されているわけですが、日本のほうが株の流動性が高く、空売りが自由にできます。

そのため、中国株を空売りする替わりとして、日本の中国関連株が空売りされることで奇妙なパフォーマンス差が生じます。ですので、リバウンドするときも日本株の戻りが強く出るわけです。

外資系証券2社が4日で、約4,900億円の先物売り

これは株価指数にも言えること。5月第1週に驚愕だったのは、日々の手口が開示される株価指数先物でした。

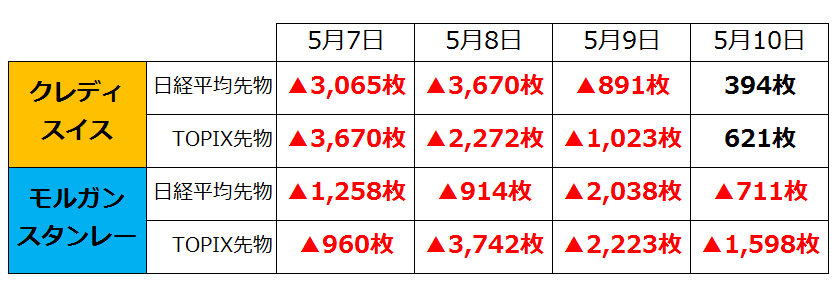

5月7日~10日の4営業日におけるクレディスイス証券(以下CS)とモルガンスタンレー証券(以下MS)の先物手口(枚数は差引)を表にしています。

■5月第1週に目立った先物売り手口(日中、期近)

初動の売りが目立ったのはCSでしたが、イベントのターゲットである5月10日こそ買い越しに転じたものの、この4営業日の合計で日経平均先物を7,232枚売り越し、TOPIX先物を6,344枚売り越しています。そして、MSは4日間毎日売り越しで、日経平均先物を4,921枚売り越し、TOPIX先物を8,505枚売り越していました。

先物の枚数ではピンと来ないかもしれませんが、日経平均先物はラージ1枚が約2,100万円、TOPIX先物はラージ1枚が約1,550万円。CSとMSが売り越したトンデモナイ枚数を、金額ベースで計算し直してみますと

「クレディスイスで約2,500億円、モルガンスタンレーで約2,400億円売り越し」

となります。この2社の先物売り分だけ合わせても、4営業日で約4,900億円売り越し・・・「そりゃ下がるわ」です。1日ベースでも1,200億円以上の売り越しなわけで、日銀がETF(上場投資信託)を1日約700億円の爆買い投入したところで食い止められないという話です。

これが5月第1週の日本株下落の実態とも言えるわけです。そして、空売りにしても、先物にしても、いずれも“仮需の売り”。必ず買戻さないといけないタイプの売り、これで下げた相場なので、「中国経済に甚大な影響が――」的な理屈に反し、なぜか株価が結構戻す現象がこの先しばらく起きるとも考えられます。イベントトレードをやった投機筋からすれば、目的を果たしたため「ごちそうさん」で利益確定・・・ということかもしれません。

これは、米中摩擦の問題が根本的に解決していなくても起きる事象です。同じような貿易摩擦トレードが市場でやたら活発だったのが、第1弾の追加関税発動の時(2018年7月6日)。このときの日経平均がどう動いたか? ぜひ、チャートを見て振り返ってみてください。ざっと結論を言いますと、米国が追加関税発動→中国が報復措置、この応酬ながら、意に関せず日経平均株価は1週間で約1,000円上昇しました。

これが、今の株式市場です。「新たな不安要素が生まれる→仮需の売りで株価が下がる→結果が判明する→買戻しで株価が戻す」これの繰り返しなのです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。