戻りが鈍い日本株を横目に反発を鮮明にする市場

米国株を象徴するS&P500指数は、昨年9月高値からの下げ幅のうち約7割を戻しましたが、日本株を象徴するTOPIX(東証株価指数)は上値の重い動きとなっています(図表1)。

日本株が劣勢である主な要因としては、(1)グローバルグロース(世界の経済成長)の鈍化と業績見通しの下方修正、(2)米国が仕掛ける貿易戦争から影響を受けやすい製造業サプライチェーンの不安、(3)10月に計画されている消費増税にともなう景気の先行き懸念、(4)2018年12月以降の「ソフトバンク・ショック」や「サンバイオ・ショック」による市場心理悪化、(5)民間企業の偽装検査問題や厚労省の不適切統計問題など、外国人投資家が日本株に強気になれない状況が挙げられます。

外部環境の改善(米国株反発によるリスク選好姿勢の回復や為替のドル高・円安)は下支え要因と言えますが、日本株が上値を追うには貿易摩擦の緩和など新たな好材料が必要となりそうです。

米国市場では、FRB(米連邦準備制度理事会)が示唆する金利の低位安定見通しに加え、1月の景気指標(例:雇用統計)が底堅かったこと、10~12月期決算発表が総じて堅調だったことが相場の戻り基調を支えています。S&P500指数の年初来騰落率が+9.0%となった一方、TOPIXの同騰落率は+5.9%に留まっています(2月6日)。

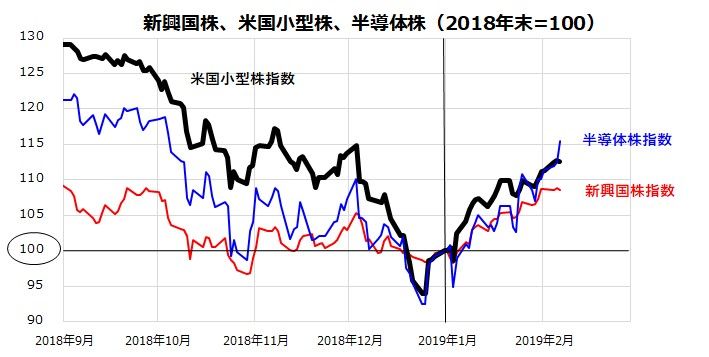

一方で、世界市場に目を転じると、新興国株、小型株、半導体株の堅調がこのところ鮮明となっています。本稿では、日本市場以外の投資機会にも注目したいと思います。

図表1:日本株は米国株に対して劣勢(1年前=100)

米金利の見通し変化が、リスク許容度改善を後押し

1月末に開催されたFOMC(米連邦公開市場委員会)とパウエルFRB議長の記者会見では、政策金利の据え置き方針と量的緩和縮小ペースの見直し期待が広まりました。市場が注目する「FEDウオッチ」(金利先物市場から試算される政策金利見通し)によると、本年12月に予定されているFOMC直後の政策金利(誘導目標)は「(現水準から)据え置き」の確率を約83.9%、「利下げ」の確率を約10.6%、「利上げ」の確率を約5.5%織り込んだ動きとなっています。ハト派的な金利見通し(Dovish Momentum)が強まったことで、昨年を通じ資金流出が目立った新興国市場への資金回帰もみられます。

国(市場)別でみると、香港ハンセン指数は年初来騰落率で+8.3%、ブラジルのボベスパ指数が同+7.7%、トルコのイスタンブール100指数が同+12.7%などと、日本株(TOPIX)の騰落率を上回っています。

また、流動性期待の復活を契機に、新興国株式と連動性(相関性)が比較的高い小型株にも反発の兆しが見られます。

米国市場では、ラッセル2000小型株指数の年初来騰落率が+12.6%で、MSCI世界小型株指数の同騰落率も+11.4%となっています。国内市場では、サンバイオ・ショックの影響を受けた東証マザーズ指数でも年初来騰落率が+7.7%と、TOPIXや日経平均株価の騰落率を上回っています。

なお、米国市場のフィラデルフィア半導体株指数は6連騰となり、年初来騰落率は+15.5%と反発を強めています。半導体市況を占う存在として注目される米マイクロチップ・テクノロジーのスティーブ・サンギCEOは2月6日、「最近の半導体業界の落ち込みは終わりに近づきつつある(1~3月期を底に回復傾向をたどる)」との見方を示したことが関連株の追い風となっています。

図表2:年初来反発を強める新興国株、小型株、半導体株

出所:Bloombergのデータより楽天証券経済研究所作成(2月6日)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)