債券ファンドを比較しよう

しんた:まずは債券。

ひな:え!? 「過去1年」のところ見ると、みんな運用成績がマイナスになっているよ。

しんた:直近1年は、インドの金利が上昇したからマイナスになったんだ。「過去3年」で比較すると(1)が他より少しいいね。

先生:特徴がそれぞれあるね。

(1):設定日が約4年前で、ファンドが比較的新しい、銘柄数が少ない、過去3年の実績が良い。

(2)と(3):設定がどちらも約8年前。過去1年は(2)のほうが成績はいい。でも、基準価額と分配金を見ると(3)のほうがトータルの成績は良さそう。

ひな:いつも、そこの「基準価額」と「分配金」のところが分かりにくいんだよね。

しんた:月報の「基準価額のグラフ」に、「基準価額(分配金再投資)」が載ってるよ。これで、過去に出た分配金をそのままこのファンドで運用していたら、どうなっているかが分かるんだ。

先生:それで行くと、今の基準価額は(2)は1万7,500円くらい、(3)は1万9,000円くらいね。

ひな:やっぱ、先生の言うとおり、トータルでは、(2)より(3)のほうが良さそう。

先生:ちなみに、「運用実績」欄の「設定来」の数値が設定(10,000円)からの上昇率だから、参考になるよ。

ひな:(2)が74.9%だから、1万円が1万7,490円になったってこと? さっき先生が言った、1万7,500円くらいと合ってるね。

しんた:そして、(3)は90.3%だから、1万9,030円か。せっかく見つけたのに、先生のほうが分かりやすいな……。

先生:しんた君、気づいただけでもすごいよ。

ひな:そうだよ、しんた君!

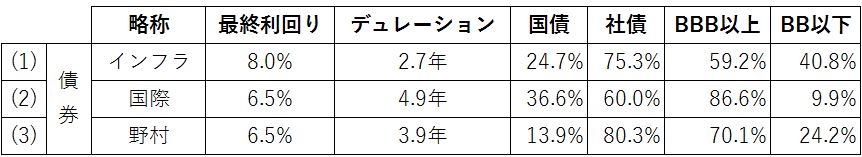

しんた:そ、そうかな? ちなみに、月報に載ってた別のデータも比較してみたよ。

ひな:「デュレーション」……って? あと、最後のBBBとかBBとか、何?

しんた:デュレーションは、「残存年数の加重平均」のことなんだって。普通の債券だと、「満期までの期間」とほぼ同じと考えると分かりやすいみたい。債券って、満期になると元本が償還されるんだ。

先生:後半のBBBとかBBは、「格付け」といって、企業の成績表みたいなもの。成績表と言っても、ただ利益が高ければいいわけではなくて、「事業の継続性」の成績表のこと。

債券に重要なのは、「満期日にちゃんと元本が償還されること」。倒産したりすれば、全額返ってこないリスクがあるからね。

ひなちゃん、しんた君が持ってきた月報に格付けの欄があるから見て。

ひな:AAA、AA、A、BBB、BB、B、CCC……。

先生:一番倒産リスクが低いのがAAA、次がAA、以下、ひなちゃんが読んだ順なの。だから、BBB以上とBB以下って、倒産リスクが低いグループと高いグループに分けているのね。

ひな:なるほど。

しんた:あと、デュレーションは、長いほうがリスクが高くなるんだって。

ひな:なんでリスクが高くなるの?

しんた:社債を発行している企業の残存3年の社債と残存10年の社債を持っています。その会社が5年後に倒産したとすると、社債はどうなる?

ひな:3年のものは全額返ってくるけど、10年のほうは全額返ってこないかもしれない。

だから残存期間が長ければ、リスクが高いってことね。

しんた:先生! (1)はほかの二つより最終利回りが高くて、デュレーションが短い(リスクが低い)です! ぼくの一押しファンドにします!

ひな:なんか気になる……。そんなにうまくできてるのかな?

先生:ひなちゃん、直感力がすごいね。しんた君、その後ろの「国債」と「社債」、BBB格以上とBB格以下、って、どっちの方がリスクが高い?

しんた:えっと…。「社債」と「BB格以下」です。

ひな:ほら! (1)は、どっちもリスクが高いじゃん!

先生:つまり、リスクが高いから、残存期間が短くて、高い利回りが実現できてる、ってことなの。

しんた:むむむ。。。(1)は高リスク、高利回り、(2)は低リスクだけど残存期間が長い、(3)はバランスを取った感じ…?

ひな:先生、どれがいいのか、選べません!

先生:じゃあ、結論を出す前に、株式のほうも見てみましょうか。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)