しんた:高校2年生。中学からお年玉のお金で運用をしているインテリ高校生。クイズ研究部の部長

ひな:しんたの同級生。クイズ研究部の部員

先生:社会担当で、クイズ部顧問のくるみ先生

ひな:ファンド選定の方法として、「人口」に注目してきたね(第17話)。インドの人口ピラミッドは、中国よりも若年層が多かったよね。

しんた:今後の経済発展に期待が持てそう(第20話)! と思って、インド関連のファンド、調べてきたよ。

先生:楽しみ。

インドの投資信託ってどんなものがあるの?

しんた:まずは、楽天証券の「投信スーパーサーチ」で「インド」で検索をかけてみたんだ。ヒットしたのは62件。次に、過去1年の好成績順に並べて、上から順に見ていったんだ。

ひな:なるほど。成績がいいってことは、銘柄選定が良かった、ってことだよね。

しんた:そうそう。すると、インドのファンドって、株だけじゃなくて、債券も結構あったんだ。

ひな:債券って、国債とか、社債とか?

先生:そう。国債で見ると、日本の10年国債が約0.1%、米国の10年国債が約3%。インドは10年国債が約7%だから確かに高利回りだね。

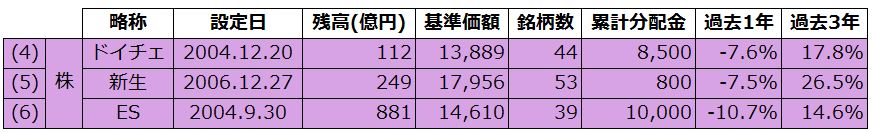

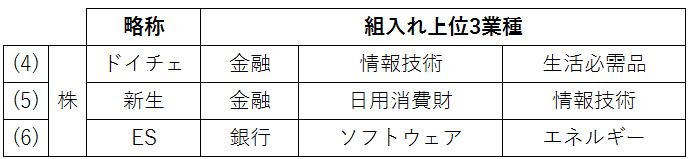

しんた:今回は、12月末基準の「月次レポート」を見て、債券のファンドと株のファンドを3銘柄ずつ、100億円以上残高のある銘柄を選出してみたよ。

(1)イーストスプリング・インド公益インフラ債券ファンド

(2)国際インド債券オープン

(3)野村インド債券ファンド

(4)ドイチェ・インド株式ファンド

(5)新生・UTIインドファンド

(6)イーストスプリング・インド株式オープン

先生:(1)から(3)が債券で、(4)から(6)が株だね。

ひな:ここからどう見るの?

しんた:比較表を作ってきたから見てみよう。

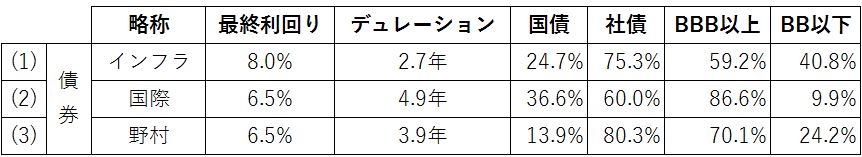

債券ファンドを比較しよう

しんた:まずは債券。

ひな:え!? 「過去1年」のところ見ると、みんな運用成績がマイナスになっているよ。

しんた:直近1年は、インドの金利が上昇したからマイナスになったんだ。「過去3年」で比較すると(1)が他より少しいいね。

先生:特徴がそれぞれあるね。

(1):設定日が約4年前で、ファンドが比較的新しい、銘柄数が少ない、過去3年の実績が良い。

(2)と(3):設定がどちらも約8年前。過去1年は(2)のほうが成績はいい。でも、基準価額と分配金を見ると(3)のほうがトータルの成績は良さそう。

ひな:いつも、そこの「基準価額」と「分配金」のところが分かりにくいんだよね。

しんた:月報の「基準価額のグラフ」に、「基準価額(分配金再投資)」が載ってるよ。これで、過去に出た分配金をそのままこのファンドで運用していたら、どうなっているかが分かるんだ。

先生:それで行くと、今の基準価額は(2)は1万7,500円くらい、(3)は1万9,000円くらいね。

ひな:やっぱ、先生の言うとおり、トータルでは、(2)より(3)のほうが良さそう。

先生:ちなみに、「運用実績」欄の「設定来」の数値が設定(10,000円)からの上昇率だから、参考になるよ。

ひな:(2)が74.9%だから、1万円が1万7,490円になったってこと? さっき先生が言った、1万7,500円くらいと合ってるね。

しんた:そして、(3)は90.3%だから、1万9,030円か。せっかく見つけたのに、先生のほうが分かりやすいな……。

先生:しんた君、気づいただけでもすごいよ。

ひな:そうだよ、しんた君!

しんた:そ、そうかな? ちなみに、月報に載ってた別のデータも比較してみたよ。

ひな:「デュレーション」……って? あと、最後のBBBとかBBとか、何?

しんた:デュレーションは、「残存年数の加重平均」のことなんだって。普通の債券だと、「満期までの期間」とほぼ同じと考えると分かりやすいみたい。債券って、満期になると元本が償還されるんだ。

先生:後半のBBBとかBBは、「格付け」といって、企業の成績表みたいなもの。成績表と言っても、ただ利益が高ければいいわけではなくて、「事業の継続性」の成績表のこと。

債券に重要なのは、「満期日にちゃんと元本が償還されること」。倒産したりすれば、全額返ってこないリスクがあるからね。

ひなちゃん、しんた君が持ってきた月報に格付けの欄があるから見て。

ひな:AAA、AA、A、BBB、BB、B、CCC……。

先生:一番倒産リスクが低いのがAAA、次がAA、以下、ひなちゃんが読んだ順なの。だから、BBB以上とBB以下って、倒産リスクが低いグループと高いグループに分けているのね。

ひな:なるほど。

しんた:あと、デュレーションは、長いほうがリスクが高くなるんだって。

ひな:なんでリスクが高くなるの?

しんた:社債を発行している企業の残存3年の社債と残存10年の社債を持っています。その会社が5年後に倒産したとすると、社債はどうなる?

ひな:3年のものは全額返ってくるけど、10年のほうは全額返ってこないかもしれない。

だから残存期間が長ければ、リスクが高いってことね。

しんた:先生! (1)はほかの二つより最終利回りが高くて、デュレーションが短い(リスクが低い)です! ぼくの一押しファンドにします!

ひな:なんか気になる……。そんなにうまくできてるのかな?

先生:ひなちゃん、直感力がすごいね。しんた君、その後ろの「国債」と「社債」、BBB格以上とBB格以下、って、どっちの方がリスクが高い?

しんた:えっと…。「社債」と「BB格以下」です。

ひな:ほら! (1)は、どっちもリスクが高いじゃん!

先生:つまり、リスクが高いから、残存期間が短くて、高い利回りが実現できてる、ってことなの。

しんた:むむむ。。。(1)は高リスク、高利回り、(2)は低リスクだけど残存期間が長い、(3)はバランスを取った感じ…?

ひな:先生、どれがいいのか、選べません!

先生:じゃあ、結論を出す前に、株式のほうも見てみましょうか。

株式ファンドを比較しよう

ひな:次は株! 早速、運用実績を見てみよう!

しんた:直近の成績を見ると、「過去3年」だと、(5)が一番いいね。

ひな:これまでの成績はどうなんだろう?設定日、って、だいぶ昔だよね?

先生:さっきの基準価額(分配金再投資)で比較してみよう。

ひな:騰落率で推測すると、(4)が約2万3,825円、(5)が約1万9,010円、 (6)が約2万9,080円。(6)がダントツ。

しんた:待って! (5)だけ設定日が2年くらい違うし、(6)は、過去1年と過去3年が3つのファンドの中では成績がよくない。ちょっと、他のデータも持ってきたから、見てみよう。

ひな:……正直、よく分からない。先生だったら、どのファンドを買ってみたいですか?

先生:う~ん。なんとなく(5)かな。

しんた:え? 騰落率から見た推測値が一番低いですよ?

先生:設定日が2年違うからね。それに、ファンドが立ち上がったのが15年くらい前でしょ。運用を担当している人が途中で交代してしまっているかもしれない。やっぱり、アテになるのは、直近の成績、って思うの。でも、あんまり短い1年くらいじゃ判断しにくいから、3年の実績で選んでみたの。

ひな:なるほど。

しんた:そう言われると、本当に選びにくいですね……。

先生:そうは言ってもそれぞれたくさんある中の上位3ファンドなんでしょ? 株も、債券も。

しんた:あ、そうでした。

先生:前回の中国も3カ月後に比較することにしたから、インドも3カ月後に見てみよう!

しんた:どうなるか楽しみです!

▼他の記事を見る

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。