年末が近づいてきて、そろそろ来年の市場見通しに注目が集まる時期だと思います。「目先の市場動向にとらわれず投資をしよう」と長期投資の観点から書いてきましたが、短期的な売買をしない長期投資でも、市場の動きを予想しておくことには意味があります。

あらかじめ市場の下落を予想していれば、例えば実際に下落し評価損が膨らんだとしても、慌てず、長期投資を継続できるからです。

2019年の市場見通し

最初に断っておきますが、これから紹介する市場見通しは、あくまで筆者の私見であり、的中する保証もありません。従って、参考程度にしてください。

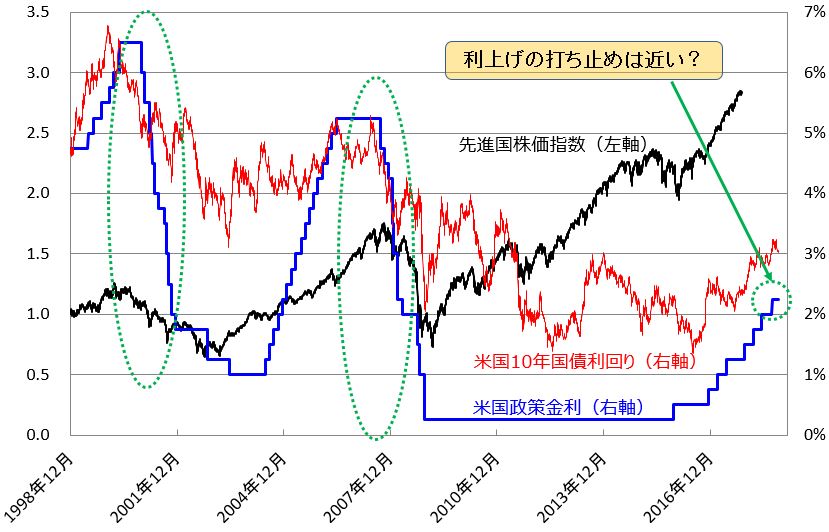

前回(下げ相場は予測できる?景気と金利と株価のカンケイ)、米国の利上げが終わるときには、すでに景気を引き締め過ぎており、景気の悪化が始まっているケースが多いこと、利上げ終了後は、債券の買いが活発化し長期金利が低下、さらに株価の下落につながる、という流れをグラフ1を使い、お伝えしました。

グラフ1:米国政策金利と米国10年国債利回り、先進国株価指数の推移

先週のFRB(米連邦準備制度理事会)のパウエル議長の発言で、米国の利上げの打ち止めが近づいているとの観測が強まっています。筆者は早ければ、来年の半ば頃には利上げが打ち止めになるのではないかと考えています。現状、米国経済は堅調ですが、他国の経済状況は芳しくありません。

米国景気が減速すれば、世界経済全体としても減速の兆しが出るでしょう。米国も景気サイクルで言えば、好況期の終盤に差し掛かっています。通常、FRBの利上げが打ち止めになる頃には、すでに利上げで景気を引き締めすぎており、やがて景気に減速感が出てくるのが過去のパターンです。

2020年に米国が不況入りするとの見方が市場では多いですが、半年先を見る景気先行指数等の先行指標では、来年中頃には、景気減速が確認されると見ており、その後、間をおいて市場の調整が始まると予想しています。

まとめると、来年の市場見通しは、次の通りです。

・早ければ、来年半ば頃には、米国の利上げが終わる。

・経済指標等で米国景気の減速が現れたら、米国10年国債利回りが低下する。

・利上げが終わり、米国債利回りが低下した後、少し遅れて、株式市場の調整が始まる。(※ただし、株価の調整は再来年になる可能性あり)

あくまで、筆者の個人的な予想ですが、来年後半以降は厳しい状況になるのではないかと見ております。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)