次の危機のトリガーは社債市場になりそう

現在の市場ではハイテク株の下落やビットコインの急落に注目が集まっているが、現在の相場を揺さぶっているのはクレジット市場(貸出債権、社債、コマーシャルペーパー、CDS[クレジット・デフォルト・スワップ]、住宅ローン、消費者ローン、不動産ローン)である。バブル崩壊のきっかけは社債から始まることが多い。債券市場の規模は株式市場とは比較にならないほど大きい。

米著名投資家のポール・チューダーは、GE(ゼネラル・エレクトリック)の社債が急落していること等、ここ数日、主要債券市場が不安定な状態にあるとして、「不動産と住宅ローン市場は2007年に我々をトラブルに巻き込んだが、次は社債市場になりそうだ。その結果として注意を払わなくてはならない何かが起きる」、「トランプ米大統領の減税はFRBが利上げを始める前に約束されたもので、最終的にはバブルを弾けさせる」、「もし今の金利がどの水準にあるのか知っていたら、減税を必要としただろうか。我々は今、非常に危険な状況にある」、「ここ2〜3カ月、世界のマーケットが米国経済と米国の債務を懸念している」と、この先の相場に警鐘を鳴らしている。

一方で、チューダーは、「株式市場は不可思議である、なぜなら、難しい経済時期を迎えたとしても、次の年もゆっくりと成長する。まだベアマーケットに入ったとは言えない」、「時代は変わった、何が起こるのか一体誰がわかるというのか」とも述べている。

未来のことは誰にもわからない。相場の天井を当てるのは不可能だ。ただし、バブルが崩壊する予兆が現れた時、速やかに損失に対処することによって、壊滅的な損失を回避することは可能である。

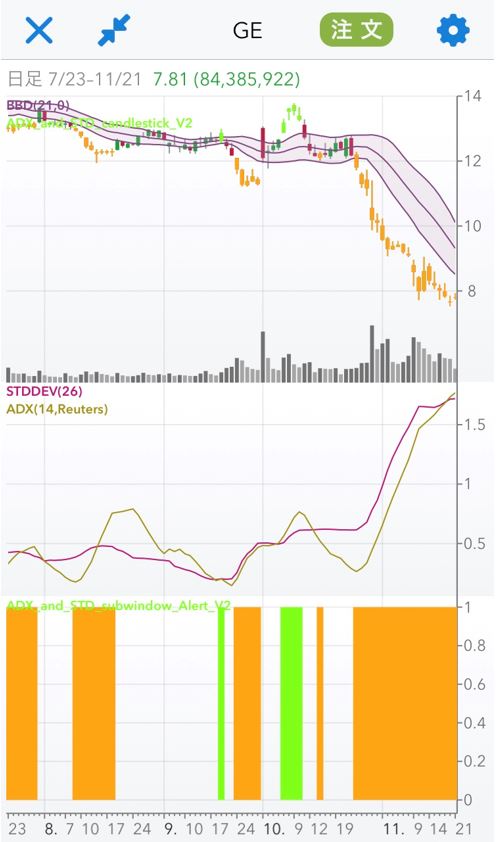

GE(日足)順張り手法 「標準偏差ボラティリティトレードモデル」

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

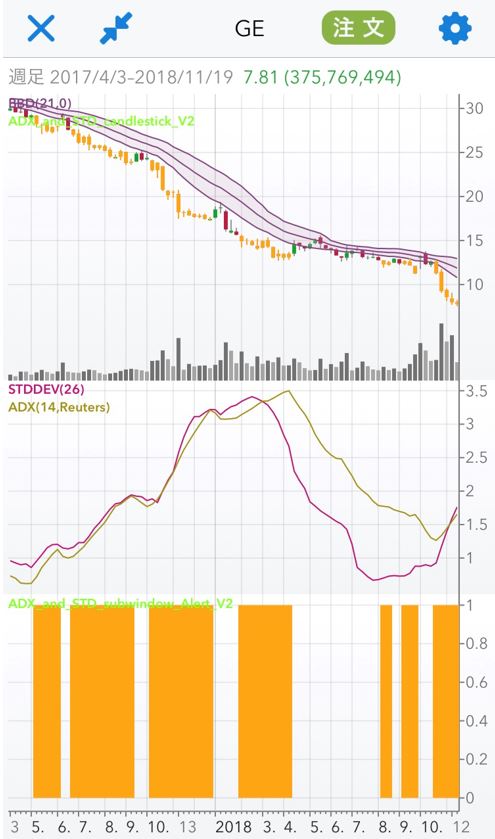

GE(週足)順張り手法 「標準偏差ボラティリティトレードモデル」

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

GE(月足)順張り手法 「標準偏差ボラティリティトレードモデル」

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

▼いま警戒すべき市場リスクは?

特集・世界景気減速か!株安リスクを読む

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)