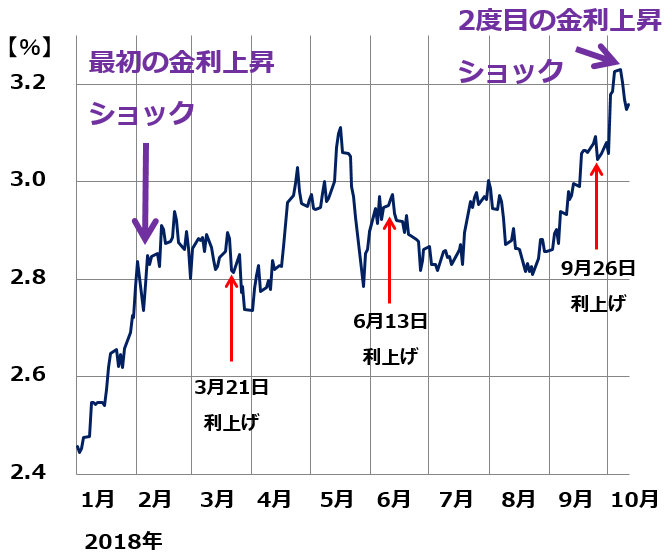

2月2日に今年最初の金利上昇ショック、今回10月で2度目

10月に入り、米長期金利が3.2%に乗ったところで、今年2回目の金利上昇ショックが起こりました。

米長期金利の日次推移:2018年1月2日~10月12日

今年最初の「金利上昇ショック」は、2月2日に発表された1月の米雇用統計がきっかけで起こりました。平均賃金上昇率が3%に近づいていることがわかり、インフレ懸念が高まり、米長期金利が3%に向かって上昇しました。

ここで、金利上昇や株式市場のボラティリティ(変動性)上昇をトリガー(ひきがね)とした株のプログラム売り(あらかじめ設定したコンピュータ・プログラムに基づいて行う売買)が一斉に発動され、世界的に株が急落しました。日経平均も、外国人の売りで急落しました。

ただしプログラム売りが一巡すると、それ以上、積極的に売る向きはなく、株は下げ止まりました。その後、株式市場は、米長期金利3%に耐性を示すようになりました。「米長期金利が3%でも株式市場にとって悪材料とはならない」との見方が広がり、世界的に株が反発しました。

ところが10月に入り、長期金利が3.2%をつけたところで、再びNYダウが急落し、世界的な株安につながりました。3月、6月、9月に利上げした上、さらに、12月にも米利上げが見込まれることから、再び金利上昇への不安が高まりました。

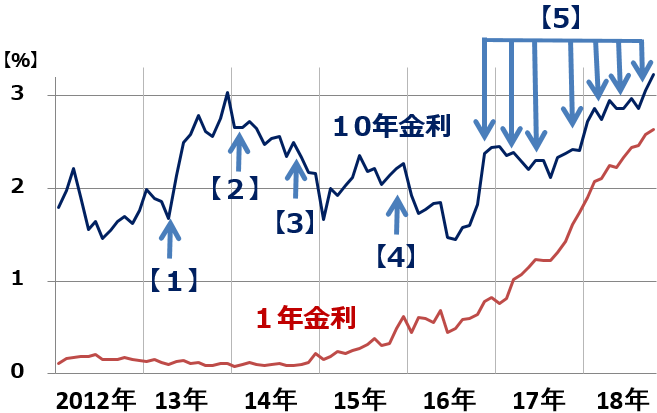

米長期金利の動きを、もっと長い期間で見てみましょう。

米長期金利と1年金利の月次推移:2012年1月~2018年10月(12日)

米FRB(連邦準備制度理事会)が、金融緩和を終了し、徐々に利上げを進めるにしたがって、米長期金利が上昇してきていることがわかります。グラフの中で、【】で数字をつけた部分を以下の通り、説明します。

【1】2013年5月:バーナンキ・ショック(当時、FRB議長であったバーナンキ氏が「将来、量的緩和の縮小が必要」と発言しただけで、長期金利が急騰し世界的株安招く)。

【2】2014年1月:FRBが量的緩和の縮小を開始

【3】2014年10月:量的緩和終了

【4】2015年12月:利上げ開始、ゼロ金利政策終了

【5】2016年12月―2018年9月:FRBが合計7回、追加利上げ

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)