今年2度目の米金利上昇ショックで、NYダウ・日経平均が急落

先週の日経平均株価は、1週間で1,089円下落し2万2,694円となりました。米長期金利(10年国債利回り)が一時、3.2%台に乗せたことをきっかけにNYダウが急落。つれて世界的に株が売られ、日経平均も急落しました。

日本株は長期投資で買い場を迎えていると考えていますが、買いタイミングは慎重に選ぶ必要があります。

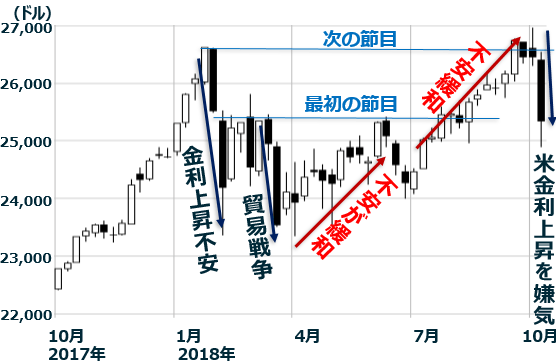

日経平均週足:2017年10月2日~2018年10月12日

今年の日経平均は、2つの不安に振り回されて、乱高下しています。貿易戦争がエスカレートして世界景気が悪化する不安と、米金利上昇で世界の金融市場が悪影響を受ける不安です。

2つの不安が高まると日経平均が売られ、不安が緩和すると買われる展開が続いています。10月は、今年2度目の米長期金利上昇ショックで世界株安となり、日経平均も売られました。

NYダウも同じ動きです。10月に入り、「米金利上昇ショック」で急落しました。

NYダウ週足:2017年10月2日~2018年10月12日

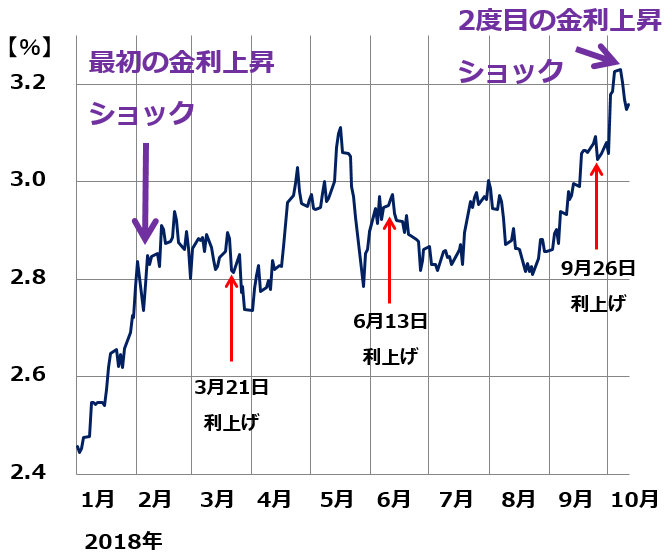

2月2日に今年最初の金利上昇ショック、今回10月で2度目

10月に入り、米長期金利が3.2%に乗ったところで、今年2回目の金利上昇ショックが起こりました。

米長期金利の日次推移:2018年1月2日~10月12日

今年最初の「金利上昇ショック」は、2月2日に発表された1月の米雇用統計がきっかけで起こりました。平均賃金上昇率が3%に近づいていることがわかり、インフレ懸念が高まり、米長期金利が3%に向かって上昇しました。

ここで、金利上昇や株式市場のボラティリティ(変動性)上昇をトリガー(ひきがね)とした株のプログラム売り(あらかじめ設定したコンピュータ・プログラムに基づいて行う売買)が一斉に発動され、世界的に株が急落しました。日経平均も、外国人の売りで急落しました。

ただしプログラム売りが一巡すると、それ以上、積極的に売る向きはなく、株は下げ止まりました。その後、株式市場は、米長期金利3%に耐性を示すようになりました。「米長期金利が3%でも株式市場にとって悪材料とはならない」との見方が広がり、世界的に株が反発しました。

ところが10月に入り、長期金利が3.2%をつけたところで、再びNYダウが急落し、世界的な株安につながりました。3月、6月、9月に利上げした上、さらに、12月にも米利上げが見込まれることから、再び金利上昇への不安が高まりました。

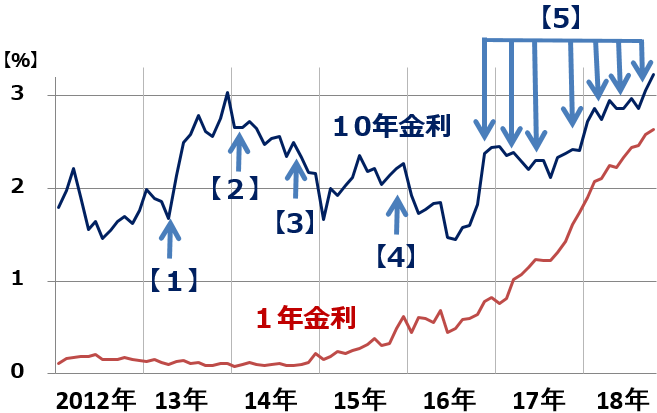

米長期金利の動きを、もっと長い期間で見てみましょう。

米長期金利と1年金利の月次推移:2012年1月~2018年10月(12日)

米FRB(連邦準備制度理事会)が、金融緩和を終了し、徐々に利上げを進めるにしたがって、米長期金利が上昇してきていることがわかります。グラフの中で、【】で数字をつけた部分を以下の通り、説明します。

【1】2013年5月:バーナンキ・ショック(当時、FRB議長であったバーナンキ氏が「将来、量的緩和の縮小が必要」と発言しただけで、長期金利が急騰し世界的株安招く)。

【2】2014年1月:FRBが量的緩和の縮小を開始

【3】2014年10月:量的緩和終了

【4】2015年12月:利上げ開始、ゼロ金利政策終了

【5】2016年12月―2018年9月:FRBが合計7回、追加利上げ

金利上昇ショックが完全に収まるには、まだ時間がかかる

先週、金曜日(10月12日)、日経平均は103円高の2万2,694円と反発。NYダウも、287ドル高の2万5,339ドルと反発しました。株が割安と見る資金の押し目買い(移動平均線と接する部分を「底値」と考え、底値に近づいた状態、もしくは少し下回った状態で購入する方法)が出始めたと考えられます。

ただし、これで、今回のショックが終了したと見ることはできません。株安のきっかけとなった米長期金利が10月12日時点で、まだ3.159%と3.2%に近い水準に留まっているからです。また、12月に利上げが再び見込まれる状況も変わっていません。利上げのペースが鈍化する見方が広がらない限り、金利上昇ショックは終結したと言えません。

ただ、トランプ大統領が、再び利上げを続ける米FRBを批判し始めた点は、注目に値します。そろそろ利上げをやめるように、政治圧力がかかる可能性もあります。また米利上げによって、新興国からマネーが逃げ出し、新興国の経済危機を招きつつあるとの国際社会からの批判も、FRBの政策に影響する可能性があります。

ショックが収まるための条件

米FRBが利上げペースを緩めることを示唆すれば、株式市場の立ち直りに貢献すると思われます。ただし、その場合、ドル安(円高)が進みやすくなることに注意が必要です。

もっと重要なのは、日米とも業績拡大が続いていることを確認することです。これから始まる日米の7-9月決算が注目されます。日米とも業績拡大により、PER(株価収益率)で見た割安感が強まれば、NYダウ・日経平均ともに底打ち、反発に向かうでしょう。ただし、企業業績にブレーキがかかっているようだと、底打ちの時期は遅くなります。

日本の7-9月決算で注目しているのは、ロボット・工作機械など中国関連株の業績動向です。貿易戦争の影響で中国景気が減速している可能性があり、それが日本の中国関連株にどう影響しているか、見極める必要があります。

▼著者おすすめのバックナンバー

10月9日:外国人の先物売買に翻弄される日経平均、米長期金利上昇で再び売り越し

9月20日:配当利回り4%!「ダウの犬」型・日本株ファンドの作り方

9月13日:メガバンク、地銀・・・暗い話が増えているけど、銀行株は持っていていいの?

▼他の新着オススメ連載

今日のマーケット・キーワード:「ドル高」?「円高」?最近の『ドル円』相場

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。