今日は、最近話題になることが少なくなった「含み資産株」の話をします。今、日本の株式市場には、保有不動産に巨額の含み益があるにもかかわらず、株価が、純資産価値と比べてきわめて割安な水準に留まっている銘柄がたくさんあります。

2005年に大活躍したハゲタカファンド(買収ファンド)がいれば、まっさきに狙われそうな銘柄群です。ところが2006年以降、ハゲタカファンドは日本からほとんど撤退しました。

ハゲタカが去り、割安な「含み資産株」に、敵対的買収をしかける買い手はなくなりました。純資産価値と比較して割安とわかっていても、注目する投資家がいなくなりました。今日のレポートでは、そういう「含み資産株」に改めてスポットライトを当てます。

不動産ブームで保有不動産に巨額含み益を有する企業が増える

日本は今、不動産ブームの最中です。都市部の不動産価格上昇が続いています。その結果、保有する賃貸不動産に巨額の含み益【注】を有する企業が増えています。

【注】含み益

取得価額よりも時価が高くなっているとき、時価と取得価額の差を「含み益」と言う。たとえば、100億円で買った不動産が110億円に値上がりしているならば、含み益は10億円。

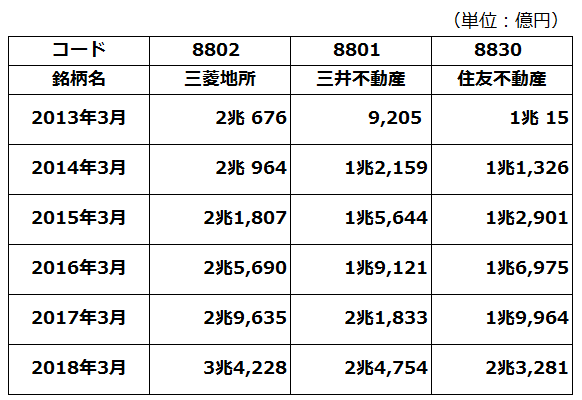

賃貸不動産の含み益上位3社について、過去6年の含み益の推移を見てみましょう。不動産ブームの恩恵で、含み益が拡大してきたことがわかります。

賃貸不動産の含み益上位3社、含み益の金額推移:2013年3月末~2018年3月末

3社とも業績も好調です。今期(2019年3月期)の営業利益(会社予想)は、小幅に最高益を更新する見込みです。

ブームでも上値の重い不動産株

不動産ブームにもかかわらず、不動産株の上値は重いままです。保有不動産の含み益や業績がいくら拡大しても、不動産株は上昇しなくなってきています。

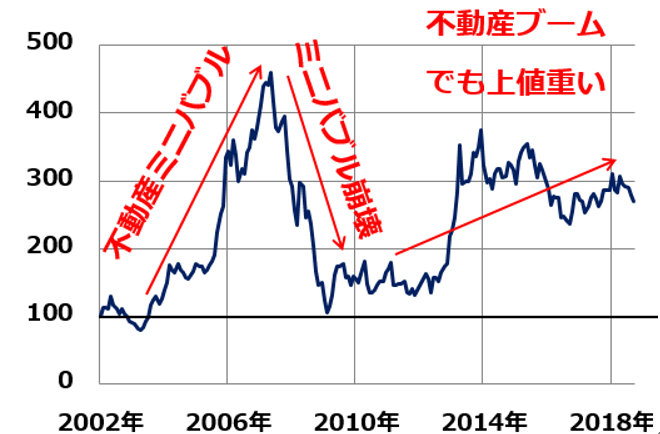

不動産株価指数の推移:2002年1月~2018年9月5日

2007年にも不動産ミニバブルと呼ばれるブームがありました。この時は、ブームを好感して、不動産株は勢いよく上昇しました。ところが2008年以降、不動産ミニバブルが崩壊すると、不動産株は急落しました。

その時の学習効果が働いているのか、2013年以降、不動産ブームが続いても、不動産株は、買われなくなっています。その結果、含み益を考慮した純資産価値から見て、株価がとても割安になっている銘柄が増えています。

解散価値といわれるPBR1倍を大きく割り込む銘柄が増えている

不動産セクターには、業績好調で、含み益が拡大しているにもかかわらず、株価が上がらないため、株価が、解散価値といわれるPBR1倍を割れる銘柄が多数あります。

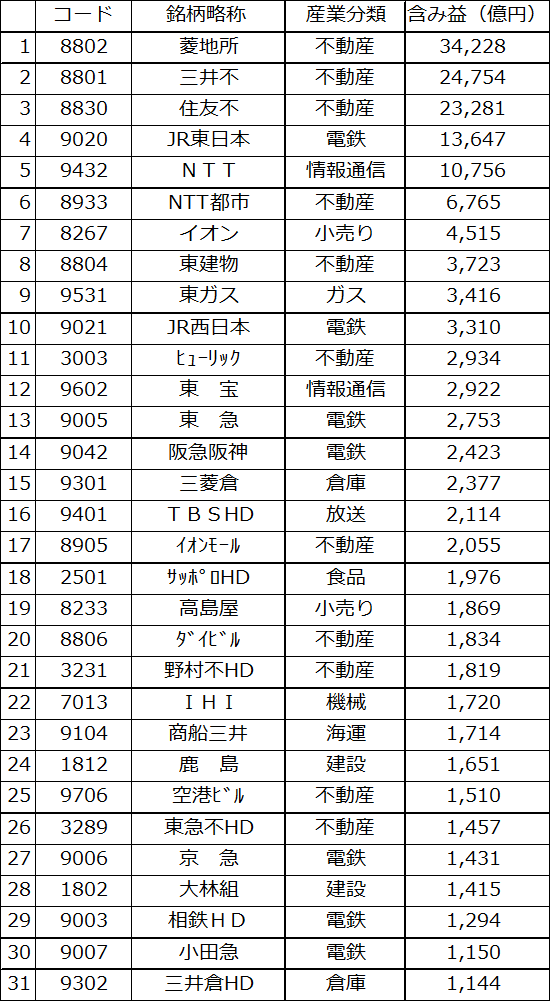

賃貸不動産に大きな含み益があるのは、不動産会社ばかりではありません。電鉄・倉庫など、さまざまな業種に「含み資産株」があります。

直近の決算期末で、賃貸不動産の含み益が1,000億円を超えている31社は以下の通りです。

賃貸不動産に含み益1,000億円以上を有する31社

このような含み資産株には、含み益を考慮した実質PBRが1倍を大きく割れる銘柄が多数あります。実質PBRについては、後段で説明します。まずは、銘柄データをご覧ください。

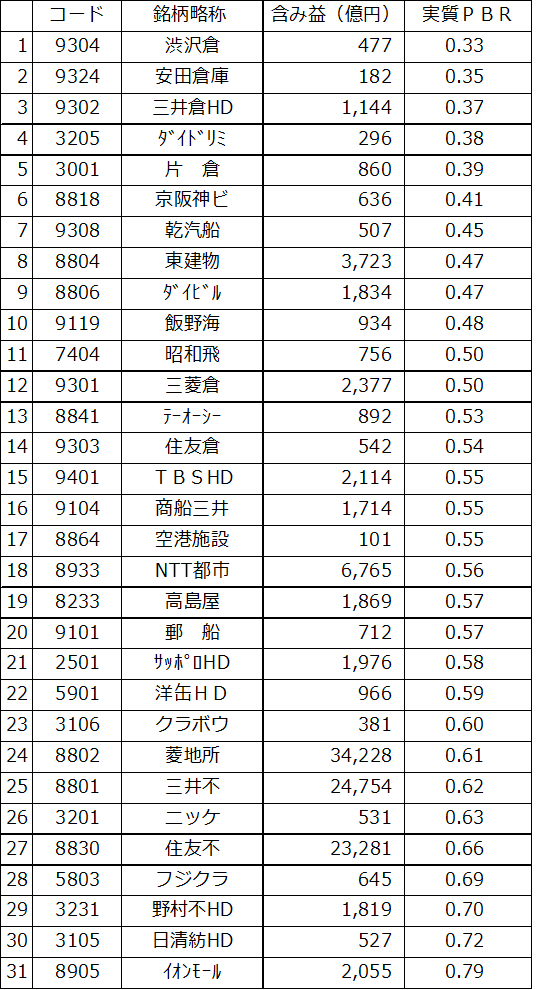

実質PBRが0.8倍以下の31銘柄:実質PBRが低い順に配置

まったく不人気となってしまった「含み資産」株ですが、実質PBRが低すぎる銘柄は、いつか見直されることを期待して、少し買ってみても良いと思っています。安田倉庫(9324)、京阪神ビル(8818)、三菱倉庫(9301)、住友倉庫(9303)、三菱地所(8802)、三井不動産(8801)、イオンモール(8905)などに注目しています。

【参考1】実質PBRとは

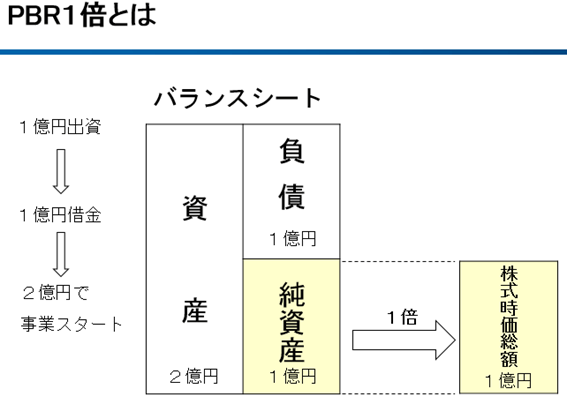

実質PBRを説明する前に、まず、PBR(株価純資産倍率)を説明します。PBRとは、株価が、純資産(自己資本)と比較して、どの程度、割安であるか測る指標です。

まず、PBRを説明する以下の図をご覧ください。1億円出資し、1億円借金し、合わせて2億円の資産を持って、ビジネスを始める企業を例にとって説明しています。その企業のバランスシートのイメージ図を示しています。

設立直後ですが、いきなり株式市場に上場できるとします。さて、株式時価総額はいくらになるでしょうか。普通に考えると、1億円になります。まだ何もしていない企業ですから、株式時価総額は、純資産価値と同額の1億円となると、考えられます。

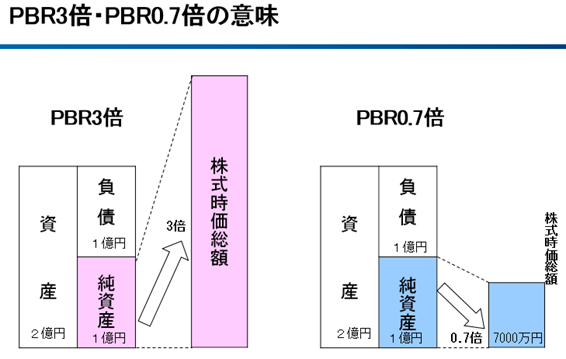

この状態をPBR1倍といいます。株式時価総額÷純資産=1で計算します。次に、PBR3倍、PBR0.7倍の意味を説明します。

純資産1億円でも、将来、利益をどんどん稼ぐ期待が高ければ、株式時価総額は3億円になることもあります。この状態がPBR3倍です。一方、将来、赤字が続くと考えられる株は、株式時価総額は1億円を割り込み、7,000万円となることもあり得ます。その状態がPBR0.7倍です。

さて次に、実質PBRを説明します。純資産に保有する含み益の7割を加えたものを、実質純資産と呼びます。含み益の7割を加えた実質純資産を純資産とみなして計算したPBRが実質PBRです。

三菱地所を例にとって説明しましょう。三菱地所には、2018年3月末時点で3兆4,228億円の含み益が存在します。もし、賃貸不動産をすべて売却すると、3兆4,228億円の売却益が得られますが、売却益には税金がかかります。税率を30%と仮定すると、税引き後で含み益の70%に当たる2兆3,960億円が残り、自己資本に加えられます。実質PBRは、自己資本に含み益の70%を加えて計算したPBRです。

【参考2】なぜ、2006年以降、ハゲタカファンドは日本から撤退したか

2005年ごろ、割安な含み資産株をハゲタカファンド(買収ファンド)が買い占めて大暴れしたことがあります。巨額の含み益を有するにもかかわらず利益水準が低く、PBRが実質1倍を大きく割れ、株価が安くなっている企業がターゲットとなりました。一定量の株を買い集めた上で、企業に「含み益のある資産を売却して配当金を大幅に増やすこと」などを強く要求しました。

ただし、短期的な利益を狙って株主権を濫用するハゲタカファンドには社会的批判が集まりました。敵対的買収への嫌悪感が広がり、2006~07年には上場企業に買収防衛策の導入ブームが起こりました。そこで、ハゲタカファンドは去り、敵対的買収ブームは鎮静化しました。

今、株主権をたてに企業に株主還元を強要するハゲタカファンドは少なくなりました。企業と対話しながら、企業価値を高めていくことを目指すファンドが増えています。ハゲタカファンドが去ったことを受けて、買収防衛策を解除する企業が増えました。

こうして企業と株主の対話は改善されました。一方、含み資産を持つだけの割安株には、長期投資家も短期投資家も、見向きもしなくなりました。巨額の含み資産を保有しながら、株価が割安な銘柄は、割安なまま放置されるようになりました。

▼著者おすすめのバックナンバー

「ハゲタカ」豪華2本!特別企画、真山仁インタビュー・TVドラマ解説

▼他の新着オススメ連載

今日のマーケット・キーワード:『自動運転車』で新たな動き

今日、あの日:全斗煥韓国大統領が初来日【34年前の9月6日】

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)