米中関税戦争の行方

先週10日(火)、米国USTR(米通商代表部)が、対中輸入2,000億ドルに相当する部分について10%の関税を課す品目の具体的なリストを公表しました。

この翌日、日本を含む主要国の株価は下振れしましたが、波乱は限定的で7月12日(木)以降の株価は上昇基調に転じました。これは、追加関税に一瞬、市場が身構えたものの、米中間選挙前の10月頃に発動されるまでに妥協となる余地が大きいと、楽観的に判断したようです。

堅調に推移する株価に引っ張られるように、為替はドル独歩高となりました。

ドル/円の動きを見ると、先週7月11日(水)の引けは112.01円。6月1日から続いた109円台と110円台の引けは1カ月振りに上放れました。この日の高値は112.17円で、1月10日以来の高値。また、日中の値幅は1円40銭となり、3月28日以来の活況相場となりました。

週間の値動きで見ても、9日(月)に安値110.30円、13日(金)に高値112.80円をつけ、値幅は2円50銭で、週間値幅も2月半ば以来の活況相場となりました。4月後半から続いていた110円台を中心とした膠着(こうちゃく)相場は、12週目にして上放れとなりました。

金利先導ではないドル高、その理由

今年の年間値幅は8円84銭(高値113.40円-安値104.56円)です。この20年間の最小10.01円よりも値動きに乏しい状況となっていました。この膠着相場を上抜けたことから今年の高値113.40円をも上回り、114.50円を目指す(今年の安値104.56円+年間最小値幅10円)との見方が出てきています。

しかし、今回のドル高の動きに金利が先導していないのが気になる点です。

112円台に上昇した先週には、米CPI(消費者物価指数)や小売売上高など強い数字が出ていましたが、米長期金利は3%を超える勢いはありませんでした。17日のパウエルFRB(米連邦準備制度理事会)議長の議会証言もタカ派的であったため、長期金利は上昇しましたが勢いはありません。

今回のドル高には金利要因はあまり働いていないもようです。金利がついてこないのであれば、今回の動きは膠着相場の反動であり(前々週の週間値幅は最小の86銭)、また投機的な動きの可能性が高いかもしれません。

米中貿易摩擦を市場は短期的と、楽観的に見過ぎている感があり、金利要因が後押ししないと115円方向は遠い目標かもしれません。

IMFの経済見通し

IMF(国際通貨基金)は16日、世界経済見通しを改定しました。

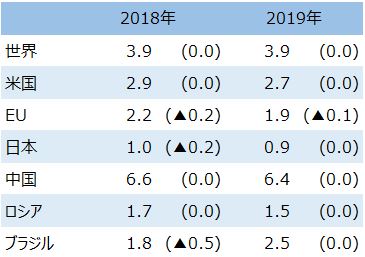

2018年の世界経済の成長は、表1の通り4月時点予測の3.9%を据え置きました。

また、米国の経済見通しも2.9%で据え置いています。ただし、「米国の関税引き上げと相手国の報復措置が、世界の供給網を混乱させる」と説明し、米国発の貿易戦争が世界景気の下振れリスクになると指摘しています。

そして、2018年の世界の貿易量を前年比+4.8%と予測し、4月時点の見通しよりも0.3%下方修正しています。貿易戦争の影響などを考慮しているようですが、成長率見通しには反映していないようです。

IMFもFRBも貿易戦争による景気への影響を指摘しながらも、いまだ成長率予測には反映していませんが、金利市場ではこの漠然たる不安感が反映されているのかもしれません。株式市場のようには楽観的な動きとならないのは、この下振れリスクを株式市場よりも感じ取っているのかもしれません。

表1:IMFの世界経済見通し(2018年7月)

単位:%

今回のIMFの経済見通しで注目すべき点は、EU(欧州連合)と日本の2018年見通しが下方修正されている点です。

EUは2019年見通しも下方修正され、これを見ると、ECB(欧州中央銀行)の利上げはかなり先になるかもしれません。

日本の見通しは内需停滞によって下方修正されていますが、日本政府の経済見通しはどのようになっているのでしょうか。

2018年度の政府見通しは、1月時点から0.3%下方修正したとはいえ、実質で1.5%と、IMFと比べると強気の見通し。2019年度も1.5%と予測しています。ちなみに日銀や民間シンクタンクの2019年度の見通しは0.8%に鈍化するとしており、IMFの見通しに近い予測となっています。

米国の経済見通しは据え置きとなっていますが、貿易戦争の影響は考慮されていない見通しです。もし、報復合戦が長引けば、経済実態にじわりじわりと影響が出てくるため、次回10月時点のIMF経済見通しに反映されるかもしれません。

米国の長期金利がこの動きに反応すれば、金利は低下し、ドル売り要因となります。貿易戦争については、楽観的になるのはまだ早過ぎるかもしれません。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)