量的緩和の年内終了をECBが決定

6月14日に開催された理事会で、ECB (欧州中央銀行)は量的緩和を年内に終了することを決定。現在、月300億ユーロ(約4兆円)の資産購入額を、10月以降は月150億ユーロ(約2兆円)に減額し、12月末でゼロにすることとしました。

ただし、既に保有している国債については満期を迎えた分は再投資し、当面は残高を維持することも決定。この「量的緩和終了」の決定を受けて、ユーロは買われましたが、すぐに売られました。理由は「政策金利は少なくとも2019年夏までは現在の水準にとどまる」と、利上げ時期について慎重な姿勢を示したからです。

ドラギECB総裁は記者会見で、量的緩和終了の理由を「ユーロ圏の着実で広範な成長は続いている。物価は目標へと収束する」と述べましたが、一方で「不確実性はより高まっている」とも指摘しています。このことが、利上げを先延ばしにする慎重姿勢につながり、出口への道のりは険しいと市場に見透かされ、ユーロは急落しました。

ユーロの動向から見る市場のECB評価

改めてユーロの値動きを追ってみます。どの水準から下落し、どの水準で加速したかを知っておくことは、今後の相場シナリオを考える上で役に立つからです。

ECB理事会への期待から1ユーロ=1.1830ドル近辺で底堅く推移していたユーロは、ECB理事会で「年末で資産の新規購入終了」が発表されると1.1853ドルまで急騰しましたが、「政策金利は来年夏まで少なくとも維持」との報道にユーロ売りとなり、1.1740ドル近辺まで下落。

その後、ドラギECB総裁は記者会見で「インフレ回復のために必要ならその後も現行水準にとどまる」とハト派な姿勢を示しました。ここからユーロ売りが一段と強まり、1.1560ドル近辺まで下落しました。ECB発表前から300ポイント近く下落し、2%超の大幅下落となりました。ユーロ/円も130円台前半から128円割れまで円高が進み、2円30銭ほどの大幅下落となりました。

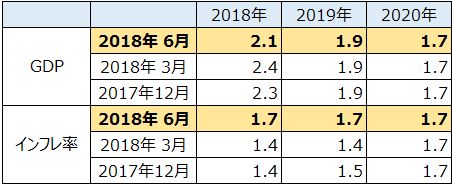

ドラギ総裁の言う「不確実性の高まり」は、ECB理事会で同時に発表されるECBスタッフによる経済見通しにも反映されています。

2018年の成長率(GDP:国内総生産)は、前回3月時点の見通しよりも0.3%下方修正され、2.1%の見通しとなっています。また、物価は前回3月時点よりも0.3%引き上げ、1.7%の見通しとなっていますが、目標の2%弱には届かない予測となっています。

今回のECBスタッフ見通しは、原油高が物価に反映され始めている一方で、保護主義を巡る懸念やEUに懐疑的な政権が誕生したイタリアの政情不安などが重しとなって、成長率引き下げにつながったようです。

ECBスタッフのユーロ経済の見通し(中央値)

多くの火種を抱えるECBの舵取り

ドラギ総裁は、ECB理事会後の6月19日の講演会で景気の押し下げリスクとして具体的に3点を挙げています。

それは、(1)米国の鉄鋼などの輸入制限など保護主義的な政策の増加、(2)原油価格の上昇、(3)金融市場のボラティリティの高まりです。そして「先行きの景気の不確実性は高まっている」と再度強調し、景気下振れへの警戒感を示しました。

このような景気認識の状況でも、金融正常化への一歩に動き出したのはどうやら、今回の決定には次のような背景があったようです。

- 景気が下振れした際に金融緩和の余地を残すため(6月19日の講演会でドラギ総裁は、「潜在的な将来のショックに対応したい」という表現で緩和縮小の背景を明らかにした)

- 量的緩和の幕引きを早くしたいのは、最も多く買ってきたドイツ国債が不足するため(延長できたとしても3カ月との見方がある)。このまま量的緩和を続ければ、流通量の多いイタリア国債などの購入を早晩増やさざるを得ない状況になり、大判振る舞いを目論むポピュリズム政権のイタリア財政に協力することになる。そうなれば財政規律が緩むことになるため、量的緩和は金融政策であり、財政ファイナンスではないとの一線を画する必要があった

- ECBが緩和縮小を進める上で最も警戒するのは急激なユーロ高だが、米国が利上げを進めているうちに、金融を正常化に戻すことができれば為替相場は安定するとの思惑

これらの事情を踏まえて金融正常化の宣言をしたECBですが、米国の金融正常化には程遠い状況だということがよくわかります。米国は引き締め局面に入っており、来年には利上げの終盤に入るかもしれません。

一方、ECBは年内に量的緩和を終了しますが、来年夏までは現在の水準に留めるとしています。これは物価の状況によっては先延ばしもあるとの解釈もできるため、ドル高、ユーロ安要因として影響し続ける可能性があります。

また、景気の下振れリスクである米保護主義による貿易戦争への懸念は米国にも降りかかる要因ですが、欧州にはイタリア政局不安という政治要因があります。

さらに、ここにきてドイツにも政局不安の要因が出てきました。難民問題の対応によって連立政権内での対立が深刻化してきており、場合によっては連立政権が崩壊するかもしれません。経済リスクだけでなく政治リスクという火種を抱えるECBの舵取りは、この先、難度がかなり高そうです。

2017年は、ECBが金融正常化へ踏み出したことから、早晩、米国のように利上げに踏み切るとの期待が、一本調子のユーロ高を後押ししました。

しかし、今年は正常化へ進んでいるものの、様子が変わってきています。経済リスクと政治リスクがユーロ高を阻みそうな気配を見せてきたからです。ユーロの下落はユーロ/円の下落につながり(円高)、この動きがドル/円の円安方向を抑制するかもしれません。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)