アセットアロケーションとしてどうなのか?

前述のような概念的な説明で納得してくれる投資家さんもいらっしゃるのだが、(1)外国債券は国内債券のように中央銀行の政策によって不自然な利回り・価格形成になっていない、(2)内外の株式と外国債券とがリスク分散の上で補完的で好ましい役割を果たす可能性はないのか、という疑問を持つ方がいらっしゃる。こうした方には、ポートフォリオを作る上で筆者が具体的に想定している、リスクとリターンとを引用して説明せざるを得ない。

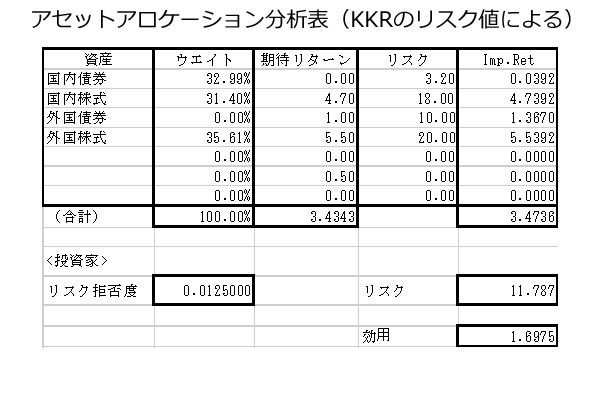

図は、筆者が運用委員を務めている国家公務員共済組合連合会(通称「KKR」)で使用しているリスク(年率リターンの標準偏差と相関係数)を前提として、筆者が、「この程度の期待リターンでいいのではないか」と考えて、最適ポートフォリオを計算してみたケースの一例だ。リスクに対する態度(リスク拒否度)は、株式が6割〜7割になるくらいの、公的年金ではおおよそ標準的なレベル(λ=0.0125)で計算してみたものだ。

(図)個人向けのアセットアロケーション試算例

リスク(標準偏差と相関係数)について、KKRが現在使用しているものは、おおむね現実的だと思う。国内株式のリスクを18%、外国株式のリスクを20%と想定しており、両者の相関係数を+0.7と想定している。

(数字は「国家公務員共済組合連合会」&「業務概況書」で検索していただくと、見ることができる。平成28年度版はこちら >>

特にp19〜20を参照。次年度版は、7月6日公表予定と聞いている)

筆者はKKRの運用委員会の委員を務めているので言ってもいいと思うが、KKRの特にリスクに関する想定は現実的な数字なので、一般投資家が参考にしていただいても良いと考えている。ただし、KKRが使っているものに限らず、「期待リターン」については公的年金などのデータを鵜呑みにしてはならないと申し上げておく。非現実的な「長期」の状況を想定して、国内債券の期待リターンを2%台と想定するような非常識的なケースもあるので注意されたい。

ちなみに、このデータのもとになった平成28年度版の業務概況書を見ると、標準的なケース(ケースE)にあっては、将来5年と投資期間を想定した場合に、国内債券も外国債券も期待リターンを小さいながらもマイナスに想定していることがおわかりいただけるだろう。

図の計算で、筆者は、国内債券の期待リターンをゼロ%としたが、外国債券について、利回りが日本の債券よりも自然に形成されていることと、日本の金融緩和政策の方が長引きそうなこととを勘案して、外国債券の期待リターンを+1.0%と想定した。これは、為替市場の常識を考えると、外国債券に対してかなり甘い想定だ。株式では外国株式を国内株式よりも+0.8%大きな期待リターンとした(国内株式=4.7%、外国株式=5.5%)

計算結果を見ると、リスクを下げる効果を求めて国内債券が3割以上入ってくるにも関わらず、外国債券の組み入れ率はゼロだ。

ちなみに、個人投資家の場合、国内債券の場合には、この表で想定したほどリスクが大きくなくて(元本確保の下の金利変動だけである)、現在は期待リターンも高い(税引き後約0.04%)「個人向け国債変動金利型10年満期」を持つことができるので、この点では公的年金よりも有利な条件での運用が可能だと言える。

「ポートフォリオ全体で考えても、外国債券を持つことは、割りが悪いのだ」とご理解いただけたら幸いだ。

個人投資家の運用は、「外国株式のインデックスファンド」、「国内株式(TOPIX連動)のインデックスファンド」、「個人向け国債変動金利型10年満期」の3つの商品だけ知っておいていただけたらそれで十分だと筆者は考えている。個々人で異なる運用金額の中で、リスクを取る金額の大きさだけを考えるとそれでいいのだし、その決定は、自分で行う方が確実で簡単、かつ低コストである。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)