2018年の政策金利見通しのポイント

6月12~13日に開催されたFOMC(米連邦公開市場委員会)で、大方の予想通り、FRB(米連邦準備制度理事会)は0.25%の利上げを決定、政策金利を1.75~2.0%としました。

パウエルFRB議長は記者会見で、「失業率は低水準で、米経済は極めてうまくいっている」と述べ、利上げの理由については「経済が強まるにつれて、金利を正常な水準に緩やかに戻すことが、米国の家計や企業が繁栄できる環境を維持するのに最善の道だ」と説明。

さらに、大型減税や財政支出の拡大が「今後3年間の国内需要にとって力強い支えとなる」との見解を示しました。

景気に対するFRBのこれらの見方は、景気判断を「緩やかに拡大」から、「堅調に拡大」へと上方修正した、FOMC後に発表した声明文に表れています。

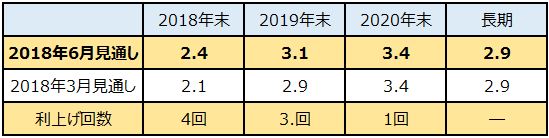

そしてFOMCメンバー(政策を決定する投票メンバー8人以外を含む15人)による金利・経済見通しについては、下表のような見通しとなっています。

2018年の見通しのポイントは、次の通りです。

・今年の利上げ回数を年3回から(追加利上げ1回)、年4回(追加利上げ2回)に加速

・金利の長期見通しは、前回と同じ2.9%

声明文では「FF金利(政策金利)は当面の間、長期的に通常とみなせる水準を下回るだろう」との文言を削除 →政策金利が2.9%を上回る場合を公認したという意味合い

・成長率(GDP:国内総生産)見通しは、2018年を0.1%引き上げ2.8%(前回3月時点2.7%)

・失業率見通しは、2018年を0.2%引き下げ3.6%(前回3月時点3.8%は5月に達成。約18年振りの低水準)、2019年は更に0.1%引き下げ3.5%に

・物価上昇率見通しは、2018年を0.2%引き上げ2.1%(前回3月時点1.9%)

FRB政策金利見通し(中間予想値・2018年6月時点)

FRB成長率見通し(中間予想値・2018年6月時点)

FRB失業率見通し(中間予想値・2018年6月時点)

FRB・PCE(個人消費支出)見通し(中間予想値・2018年6月時点)

このようにFRBの見通しは、今年の利上げ回数を加速させ、GDPも物価も上方修正し、失業率は現状の約18年ぶりの3.8%という低水準よりもさらに低下するとの見通しとなっています。この見通しと声明文を受けて、マーケットは利上げに積極的なタカ派スタンスと捉え、長期金利は上昇しました。

利上げがドル高の推進力にならない理由

パウエルFRB議長は記者会見で政策の見通しは変わらないと指摘し、声明文や見通しの変化を過大に評価しないようにと説明しています。パウエル議長が懸念する、マーケットの過度な期待を冷ますため、大きな変化はないと説明しているだけなのでしょうか。あるいはマーケットが捉えているようにタカ派的なスタンスなのでしょうか。

タカ派的だとドル高が続き、ドル/円を115円方向に押し上げる原動力となります。

しかし、ドル高への推進力があまり感じられないのは、為替市場ではあまりタカ派的になれないと感じているのかもしれません。タカ派的になれない理由として以下のような見方が考えられます。

(1)利上げ回数が3回から4回に加速したが、年3回とみていた一人が年4回へと変更しただけで、利上げ加速が全体で大きく傾いたわけではない。原油の下落によって物価上昇が鈍れば、その一人がまた元に戻る可能性も否定できない。また、2020年末までの合計の利上げ回数は前回と同じ8回である。

(2)声明文で、「FF金利(政策金利)は当面の間、長期的に通常とみなせる水準を下回るだろう」との文言が削除された。これは政策金利が長期の金利見通し(ほぼ中立水準)2.9%に近づくことを認めた内容であるが(2019年末見通し3.1%)、長期の金利見通しは前回より変更していない。10年物長期金利がこの長期金利水準に近接していることは、利上げが終盤局面に近づいていることを意味し、マーケットも織り込み始めているのではないか。

(3)GDPや物価の2018年見通しは上方修正されたが、2019年以降は失業率を除いては大きな変化はない見通しである。また、これらの見通しには貿易摩擦の影響や利上げによる新興国リスクなどの影響を加味していない見通しであるため、もし、貿易戦争が激化し、新興国経済への打撃が世界経済に影響を与えた場合はGDPや物価見通しは変化し、利上げペースにも影響してくることが予想される。

これらの見方の中では特に(3)の見方が大きいかもしれません。FRBによるGDPの長期見通しは1.8%であり、現在の水準よりも低く、トランプ米大統領の公約の3%成長に遠い水準です。

また、IMF(国際通貨基金)は6月14日に米国の中期経済見通しを公表しましたが、大型減税と歳出拡大で2018年には2.9%まで高まるが、2020年以降は財政効果が薄れ、金融引き締めによる景気下押し圧力も加わり、2023年には1.4%まで低下すると分析しています。FRBの長期見通し1.8%を下回る水準です。

しかし、IMFの見通しも貿易戦争はリスク要因であると指摘していますが、成長率見通しには加味していないようです。

もし、そういう事態が起これば米利上げによる世界経済への悪影響と貿易戦争激化による影響によって、成長率低下は前倒しになるかもしれません。

今後の相場シナリオを想定していく上で、米国金融政策がタカ派的とならない要因を探っていくのも一つの相場シナリオではないでしょうか。年4回が年3回になるシナリオはまだ消えたわけではないかもしれません。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)