株価指数は節目回復も悪材料顕在化で利益確定売り

今週の株式市場では、米ダウ平均が週初に2万5,000ドル台を回復。為替はドル円が111円台に上昇し、日経平均も2万3,000円台に回復する堅調となりました。

ただ、日米ともに株価指数が節目とされていた水準に達したことによる利益確定売りに加え、リスク要因が顕在化したことを受けた先物売り主導で日経平均は週後半に向け下落しました(24日)。

株価を押し下げたリスク要因としては、

(1)「歴史的」とされていた米朝首脳会談(6月12日予定)を巡る期待が大幅に後退

(2)安倍政権の持続性を巡る不透明感が再び強まった

これらが挙げられます。(1)については、トランプ米大統領が22日に「米朝首脳会談が予定通りに実現しない相当の可能性がある」と述べ、24日には北朝鮮外務省幹部が「米国が我々の善意を冒涜し、非道に振る舞い続けるなら、首脳会談の再考を最高指導部に提起する」と述べたことによるもの。「地政学リスクの後退」を期待していた株式やドル円には悪材料であり当面予断を許しません。実際、トランプ大統領は同日、米朝首脳会談を中止する考えを表明。24日の米国株は反落し、為替は円高・ドル安となりました(日本時間25日朝)。

一方、国内では森友学園問題に関する財務省の文書隠し疑惑や加計学園問題を巡る疑惑が再燃。東京証券取引所の売買で約7割を占める外国人投資家が、安倍政権の信任低下やアベノミクス(安倍政権の経済政策や日銀の金融政策)の行方を案じ、売りを先行させた可能性があります。

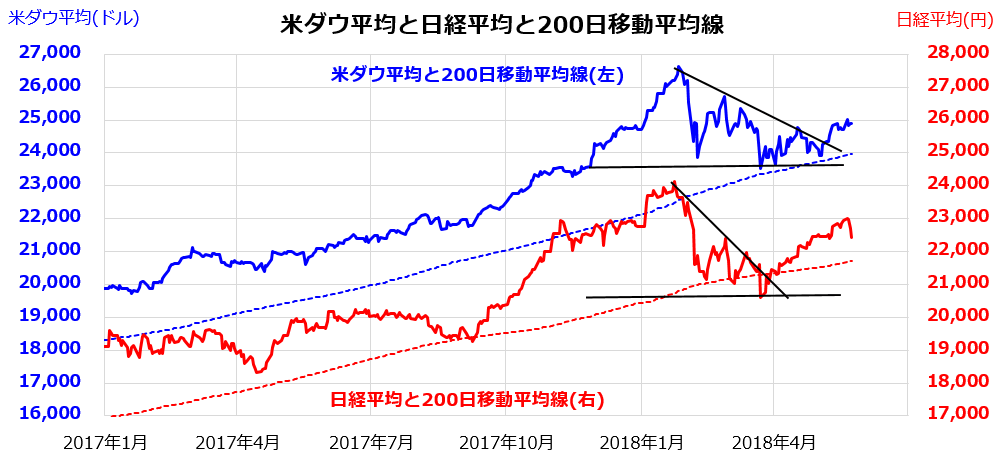

とは言っても、米ダウ平均も日経平均も、200日移動平均線をサポートにして回復基調を辿っている傾向に変わりはありません(図表1)。

図表1:米ダウ平均と日経平均は回復基調を維持できる?

米国市場と日本市場の業績動向を先読みすると

株式相場には大なり小なりのボラティリティ(短期的変動)はつきものです。中長期的の視野でみると株価は業績に沿ったトレンドを形成していくものと考えられます。

具体的には、ファンダメンタルズ(景気や業績)の動向を反映し、200日移動平均線や52週移動平均線をサポートにしたトレンドを辿ると見込むことができます。

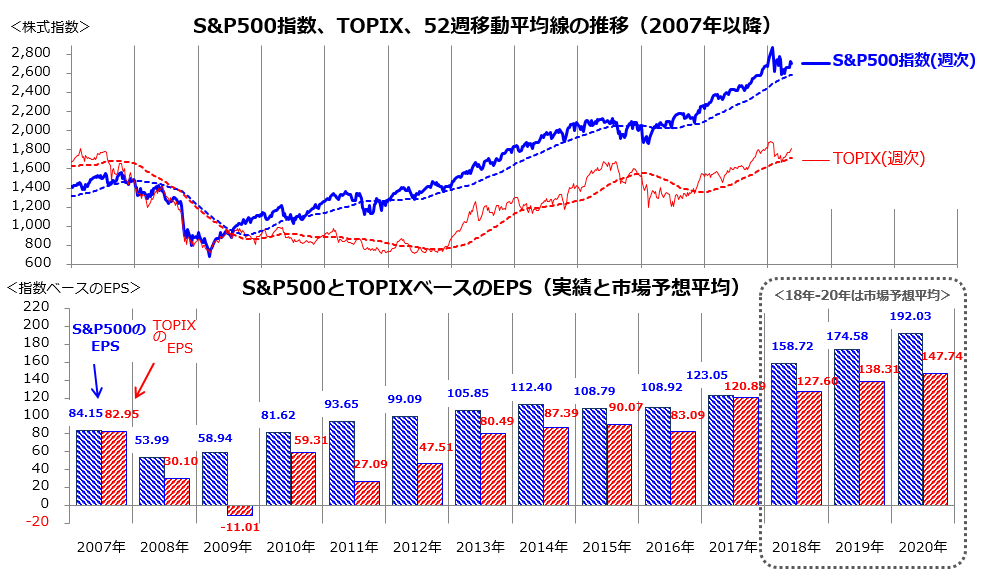

図表2は、上段グラフで米国のS&P500指数と日本のTOPIXと52週移動平均線を示し、下段グラフでS&P500指数とTOPIXそれぞれのEPS(1株当り利益)実績と市場予想平均(2018年から2020年)を示しています。

米国では景気の拡大、歴史的な法人減税、自社株買いなどが功を奏し、2018年は前年比29.0%増益が見込まれており、19年も同10.0%増益が予想されています。日本では、期初に発表されるガイダンス(企業が示す業績見通し)が慎重気味ですが、専門家(アナリスト)が予想する2018年の業績は前年比5.6%増益、19年は同8.4%増益が見込まれています。

日本企業の稼ぐ力(利益率)、商品力、財務内容は総じて改善しており、アジアなど海外への事業展開や株主還元(増配や自社株買い)に積極的な企業も増えています。TOPIXの業績が2020年まで増益が見込まれている点に注目したいと思います。

図表2:S&P500指数とTOPIXの業績動向(実績と市場予想平均)

もちろん、上記した業績見通しは現時点での市場予想平均(専門家による見通し平均)です。

リスク要因としては、

(1)米景気が2018年以降も持続的に拡大するか

(2)為替相場が過度の円高に傾く可能性はあるか

(3)米中や日米の貿易摩擦は激化するか

(4)来年10月に予定されている消費税率引き上げの影響

(5)地政学リスクの顕在化と原油相場高騰の影響

などが挙げられます。

こうしたリスク要因が顕在化すれば、業績見通しが揺れる可能性はあります。ただ、中長期の視野で業績が総じて拡大(成長)していくなら、株式は中長期で「成長性資産」の役割を果たしていくと考えられます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)