特集◆老後破綻しないためのじぶん年金のつくり方・STEP1

とにかく不安しかない!人生100年時代、老後資金はどうするつもり?

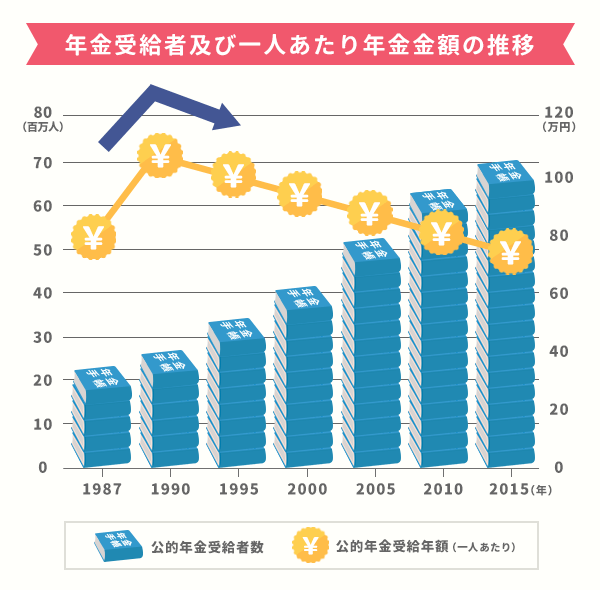

私たちが年金を受け取る年齢は現在の65歳から徐々に引き上げられ、年金額も引き下げられる予定です。そうなると長生きがリスクとなる可能性が見えてきました。年金が受け取れず無収入の期間が生じたり、年金額が下がることで家計に赤字が生じたりして「老後破綻」するかもしれないからです。では備えはどうしたらいいのでしょうか。

老後の生活に不安を感じているのは、あなただけではありません。生命保険文化センターが行った「生活保障に関する調査(2016年度)」では、9割近くの人が老後に不安を感じていると答えています。不安を感じる大きな理由は「公的年金だけでは不十分だから」。

ではどうやって不安に備えたらいいでしょうか。預貯金で貯める? 家を買って値上がりを待って売る? どちらもあてにはなりません。どうすれば?

人生100年の時代、老後資金はどうする?

日本は世界で2番目の長寿国(2016年現在)です。日本人の平均寿命は男性80.98歳、女性87.14歳となり、男性は4年連続、女性は5年連続で寿命が伸びました。そのこと自体は喜ばしいことなのですが、老後の生活まで含めて考えると、少し暗くなってしまいます。

その理由は二つあります。

一つは平均寿命と言ってもそれはあくまでも目安。私たちはもっと長生きをする可能性があるということです。

あと何年生きられるのかを表す「平均余命」(2016年現在)を見ると、2016年に定年を迎えた65歳の人は、男性で84.55歳、女性で89.38歳まで生きています。これはあくまで平均なので、もっと長生きする人はたくさんいます。

長生きがうれしくない時代がくるかも?

二つ目の理由は、国の公的年金があまり頼りにならないかも、ということです。年金制度が破綻して「全くもらえなくなる」という極端なことはないとしても、将来、年金額が引き下げられる可能性が高いことは、厚生労働省の「財政の現況及び見通し」(以下、見通し)で明らかになっています。

老後は年金だけでは生活できないかも

「見通し」では2014年度の65歳のモデル夫婦の年金額を21万8,000円、そして、現在の40代が受け取る年金額はおおむね月17万5,000円と想定されています。

それは、どういうことなのでしょう。現在40代のAさん夫婦(2人世帯)の未来の家計簿をのぞいてみましょう。

最も多い支出順に食費7万5,000円、交通・通信費4万9,000円、教養娯楽費3万円、光熱・水道費2万1,000円……となっています。住宅は持ち家のため、固定資産税がかかるものの家賃はありません。

17万5,000円ほどの年金収入では、食料から光熱・水道費までで使い切ってしまうため、毎月赤字です。とはいえ、光熱・水道費を半分にしたり、保健医療費を削ったりすることはできないので、食費や交通・通信費、教養娯楽の部分を3分の1程度まで削る必要があります。質素な食事、外出はせず、趣味や娯楽は我慢する。そんな生活を強いられることになるでしょう。

貯蓄は生活費の赤字補てんで消えてしまう

そうは言っても「預貯金があればなんとかなるよね」、そう考えている人も多いはず。では、まだ年金額が高い高齢者夫婦の家計をのぞいてみましょう。

総務省の「2017年家計調査報告(家計収支編)」によると、夫65歳以上、妻60歳以上の夫婦のみの無職世帯の家計収支は、収入が20万9,198円。その9割が社会保障給付(主に年金)です。対する支出は26万3,717円で、毎月5万4,519円の赤字になっていることがわかります。

まさに年金生活に入ったBさん夫婦の家計簿がそうです。

毎月5万円ほどの赤字をどうするか。赤字をなくすためには変動費と呼ばれる食費や趣味やレジャー、服などにかけるお金を減らすしかありません。

「それでは老後の楽しみが何もなくなってしまう。どこを削るべきかが、ケンカの種になっています」

現役時代のように赤字をボーナスで補てんするという手は使えず「老後の蓄えを取り崩して埋めていくしかありません」と不安におびえています。

毎月約5万5,000円の赤字は年間66万円の赤字となり、10年で660万円、平均余命の24年(女性)で1,584万円、100歳なら2,310万円です。もっと高齢になれば食費や交通費の支出は減るかもしれませんが、その代わり医療や介護などのお金が増えそうです。

年金だけでは暮らせない分は自力でまかなわなければなりません。

高齢者の貯蓄額を「家計調査」で見ると、世帯主が60~69歳では2,402万円(負債196万円)、70歳以上では2,389万円(負債83万円)となっています。意外にあるものの、家計の赤字分を差し引くと、十分とは言えません。

「現役時代なら貯蓄が減ったら、その分頑張って働けば回復できたのですが、現役を引退した今は、アルバイトやパート程度の仕事しかなく、働いてお金を増やすことはできません。だから蓄えが減ることが怖い」とBさん。

まして年金が減ることが予想される現役世代は、もっと厳しい老後が待っていることは明らかでしょう。

ゼロ金利の今、どうやって資産をつくるか

そこで老後のお金を増やすため、現役で働く今から始めたいのが「資産運用」です。

ではどういった方法があると思いますか。銀行の預金金利はほぼゼロという話を聞きますが、本当にそうなのか、定期預金金利の推移をたどってみましょう。

日本銀行の金融経済統計月報によると、1998年は0.363%、20年後の2017年は0.033%。20年の間、ほとんど下がり続けています。0.033%の金利の定期預金に100万円を1年間預けた場合の利息は330円(税引前)。この金利のままでは10年、20年という長い期間預けていても、受け取れる利息はほんのわずかです。

まずはお試し。100円で、ポイントで投資信託がオススメ

「資産運用」と聞くと株式投資のような初心者にはハードルが高そうな手段を想像しがちですが、実は難しくない方法があります。それは「投資信託」です。

投資信託を買った投資家の資金は、ファンドマネージャーと呼ばれる投資の専門家が運用します。国内株式、外国株式、国内外の債券、不動産など多くの投資先に分散投資するため、「リスク」(価格が上にも下にも大きく動くこと)の軽減効果が期待できます。

証券会社で買える投資信託の種類は約2,500。たくさんありすぎて迷うほどですが、投資初心者であればまず、販売手数料と呼ばれる購入時にかかる手数料が不要な「ノーロード」の投資信託から探すのがいいでしょう。

リスクを取るのが不安なら、日経平均株価やTOPIX(東証株価指数)のような「株価指数」との連動を目指す「インデックスファンド」がおすすめです。また国内外の株式や債券に分散投資する「バランス型ファンド」などもいいかもしれません。

しかも大きな資金を用意する必要はありません。投資初心者の段階なら100円からでも、買い物時などに貯まるポイントカードのポイントで買うこともできます。初投資に不安があるなら、まずは100円やポイントで投資信託を買ってみて、どんなふうに価額(投資信託の時価)が動くか、体験してみるのも悪くないはずです。

投資信託を買うときオススメなのが、2018年1月から始まった「つみたてNISA」制度を使うこと。つみたてNISAを利用して投資信託を購入すると、投資信託の配当金や売却益が非課税になるのです。年間40万円の上限額で非課税となり、最長20年間、投資信託で積み立てて資産形成ができます。しかも、つみたてNISAの対象となる投資信託は、金融庁が厳選したもの。より安心して、資産形成ができそうですね。

将来のお金の不安は、投信を買うという方法で軽減することができます。迷うなんて時間の無駄。今日から資産形成・資産運用を始めましょう。

特集の次のSTEP2●今そこにある老後破綻。公的年金頼りの悲惨な現実を読む≫≫

この記事の特集まとめ●老後破綻しないためのじぶん年金のつくり方を読む≫≫

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/160m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/160m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)