2018年相場は昨年の反動でボラティリティの上昇に注意が必要

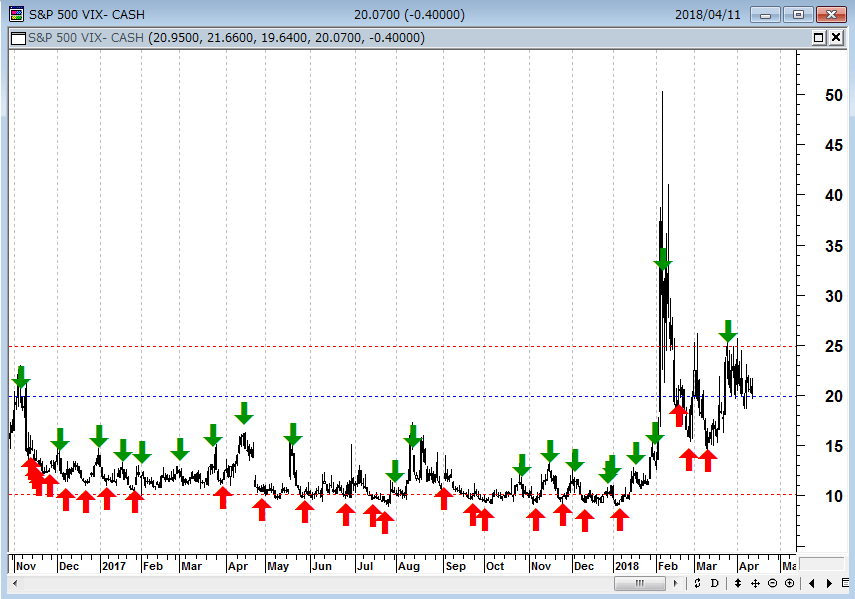

VIX指数は「ボラティリティ・インデックス(Volatility Index)」の略称で、俗称では「恐怖指数」と呼ばれている。この指数は米国の株価指数S&P500を対象とするオプション取引の値動きを元に算出されている。あまりにも低いVIX指数の推移に代表された昨年までの異常な低ボラティリティ相場は終わり、今年の市場は乱高下してボラティリティが高くなっている。2月6日に50.30まで上昇したVIX指数はその後15~25のレベルを往来しているが、今年は昨年と比較すれば昨年のようなVIX指数が10近辺に張り付くようなゴルディロックス(適温)相場は期待できないだろう。

VIX指数現物(日足)

"ドクター・ドゥーム(陰鬱博士)"と呼ばれる著名ファンドマネージャーのマーク・ファーバーが<超現実主義経済>と呼んだ2017年の市場は、

●賃金は上がらずインフレにならず資産価格だけが青天井

●中央銀行の爆買いという自作自演

●超現実主義経済の特徴は低ボラティリティ

●低ボラ=株は一本調子に上げて行く

という特徴を持っていた。

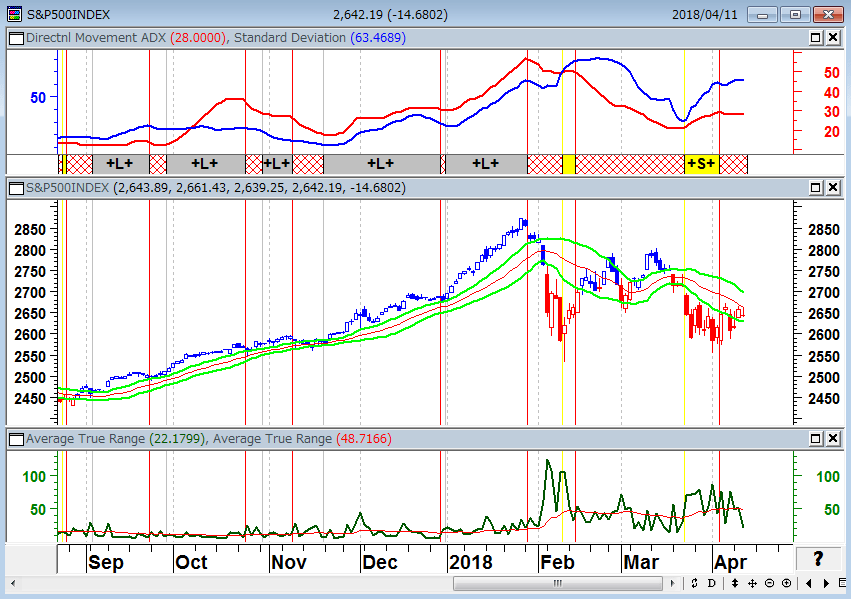

こうした2017年相場の特徴が崩れて、今年の2月からは株式市場が大荒れの展開となっている。下のチャートは米国の株価指数S&P500の日足だが、チャート下段のATR(アベレージトゥルーレンジ)の1日(緑)と14日(赤)の推移をみれば、相場のレンジ値幅が2月以降大幅に上がっているのがわかるだろう。

S&P500(日足)

中段:21日ボリンジャーバンド±0.6シグマ(緑)

下段:ATR(アベレージトゥルーレンジ)の1日(緑)と14日(赤)

出所:石原順

筆者の独断で言えば、株式市場は以下のような特徴を持っている。

●株式市場はボラティリティ上昇時に下落、ボラティリティ低下時に上昇しやすい

●10月末から1月末のボラティリティは低下傾向

●株式市場が下がりやすい月は「5月」・「9月」・「10月」

2018年相場は昨年の反動でボラティリティの上昇に注意が必要なのである。最近のセミナー等で投資家から聞いた話では、この2月から3月の相場の乱高下に巻き込まれ、多くの投資家が損を抱えているという。

昨年までの異常な低ボラティリティ相場は終わり、今年の相場はボラティリティが高くなっている。相場で一番重要なのは資産管理で、今年は資産管理を徹底しないと市場で生き残れない可能性がある。

ギャンの価値ある28のルール

筆者の注目する投資家の一人にウィリアム・ディルバート・ギャン (William Delbert Gann)がいる。伝説の投資家W・D・ギャンは「勝率8割という伝聞がある一方で、生涯の最後は損失に終わった」とかいろいろ議論されているようだが、そんなことはどうでもいい。彼が述べた「ギャンの価値ある28のルール」こそ、投資家のバイブルとなるだろう。

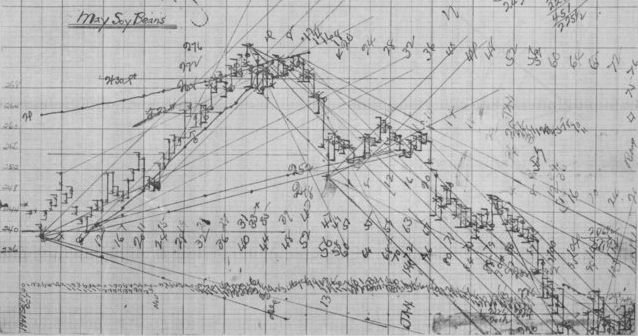

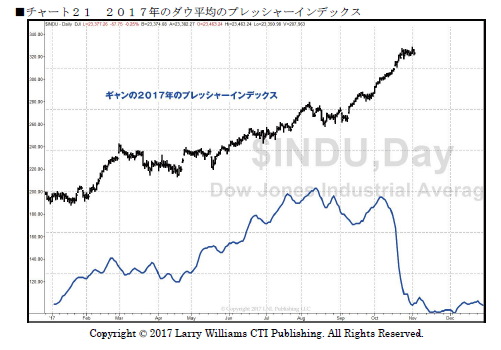

W・D・ギャンはテクニカル分析の始祖と呼ばれているが、コンピューターもなかった時代に独自の分析手法を数々生み出した。その中で価格の変動には周期性があることを発見した(今年、ラリー・ウィリアムズがW・D・ギャンの周期分析であるプレッシャーインデックスのノウハウを公開した)。噂では「その的確な分析手法によって1929年の世界恐慌さえ1年以上前に予測してみせた」という。

W・D・ギャンの「Planetary Price Time Secrets」

1949年の大豆のチャート

2017年のNYダウ(日足)とW・D・ギャンの「プレッシャーインデックス」

(ラリー・ウィリアムズ作成)

W・D・ギャンはかつて次のように述べた。「医者は医業を営む前に4年間医学部で学ぶ。弁護士は弁護士業務を始める前に3年間ロースクールで学ぶ。それなのに、十分なトレード資金があるというだけで、なぜ無教育の個人がトレーダーになれるのか・・?」

そのギャンの「投資で破産しないためのイロハ」が、以下の「ギャンの価値ある28のルール」(からの抜粋)です。資産運用は最初に<防御>があって、その上に成り立っている。これを守っていれば、市場から退場命令を受けることは避けられるだろう。

● 第1条 資金管理と損失限度

資金配分を厳密にすること。売買に用いる総資金を10等分し、1回の売買における損失限度は総資金の10分の1にすること。

● 第2条 ストップロスは必須

ストップロスを必ずおくこと。損失限度を計算した上、ポジションを持つと同時に行うこと。

● 第3条 オーバーポジション厳禁

過剰な売買を決してしないこと。資金配分に従ったポジション量を厳守すること。

● 第4条 トレーリングストップ

利益を確保した後は損失とならないように、ストップロスを変更すること。

● 第5条 トレンドフォロー

トレンドに逆らわないこと。トレンドに確信が持てないときは売買しないこと。

● 第6条 迷いは禁物

迷ったときは手仕舞うこと。迷った時はポジションを持たないこと。

● 第7条 流動性とボラティリティ

活発に売買され、値動きのある市場で売買を行うこと。

● 第13条 難平(ナンピン)禁止

難平(ナンピン)は決してしてはならない。これはトレーダーがするかも知れない最悪の失敗の1つである。

● 第16条 ストップロスキャンセルの禁止

ストップロスは決してキャンセルしてはならない。

● 第18条 ショート(売り)の活用

ロング(買い)だけではなくショート(売り)も活用すること。

● 第19条 値頃感の禁止

決して値頃感で売買してはならない。

● 第23条 理由とルールに基づいた売買

明確な理由なしにポジションを変えないこと。明確な理由のもと、明確なルールに従って売買を行うこと。

● 第26条 不確かな助言による売買の禁止

自分より優れた人の場合を除き、他人の助言に基づいた売買は行わないこと。

● 第27条 損切り後の資金量縮小

損切りを行ったら、取引量を減らすこと。決して増やしてはならない。

どこで売り買いを実行するか、どこでその取引をやめるか

「どこで売り買いを実行するか、どこでその取引をやめるか」、これが相場のすべてである。これがある程度わかっていれば、相場で優位に戦うことができる。

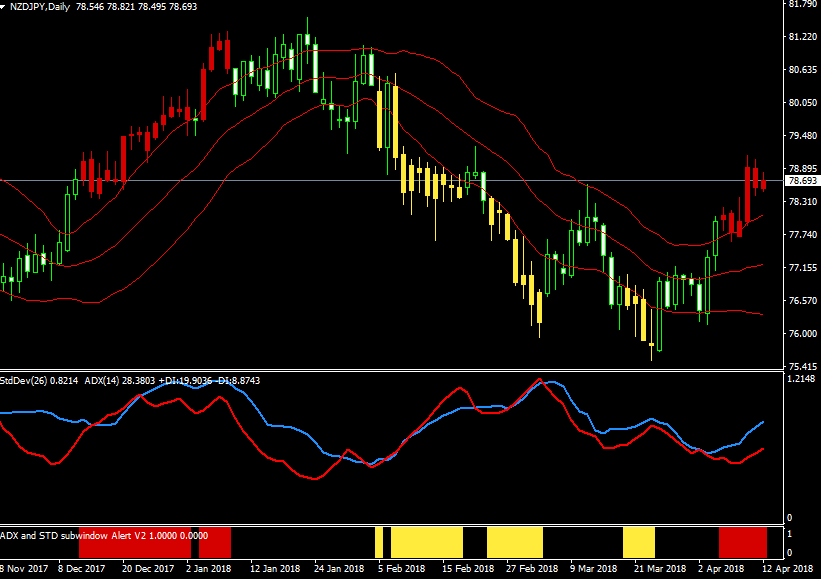

先週4月3日のレポートで、ドル/円、NZドル/円、カナダドル/円の取引をしていると書いた。以下のチャートはNZドル/円の日足・4時間足・1時間足・30分足のチャートである。

NZドル/円(日足)標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天証券MT4 石原順DVD『石原順のボラティリティトレードシグナル』

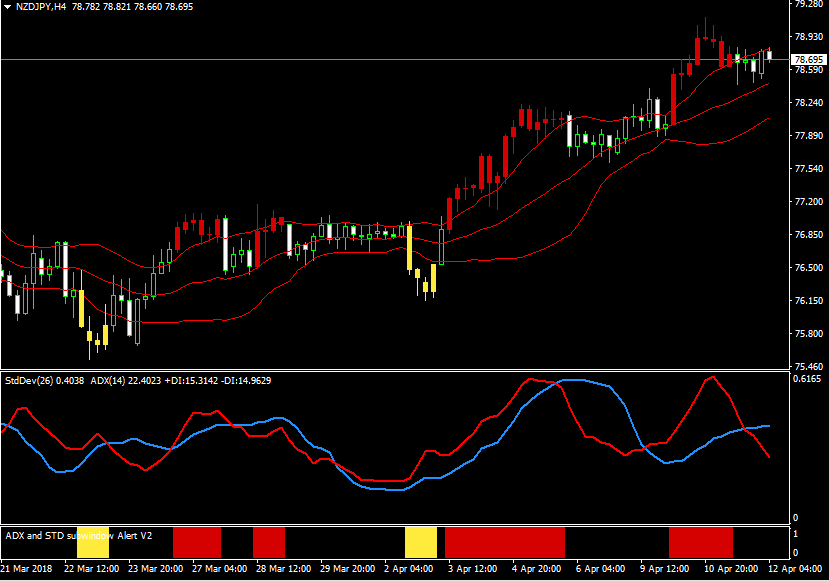

NZドル/円(4時間足)標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天証券MT4 石原順DVD『石原順のボラティリティトレードシグナル』

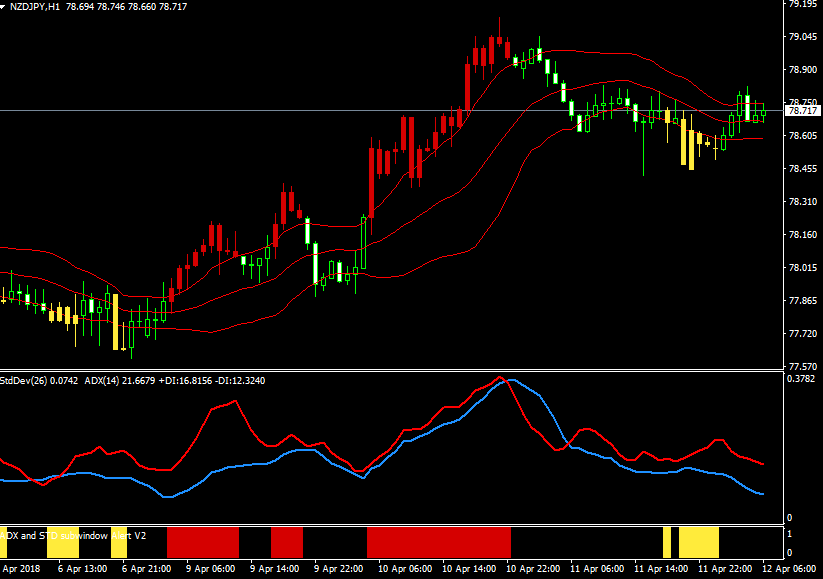

NZドル/円(1時間足)標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天証券MT4 石原順DVD『石原順のボラティリティトレードシグナル』

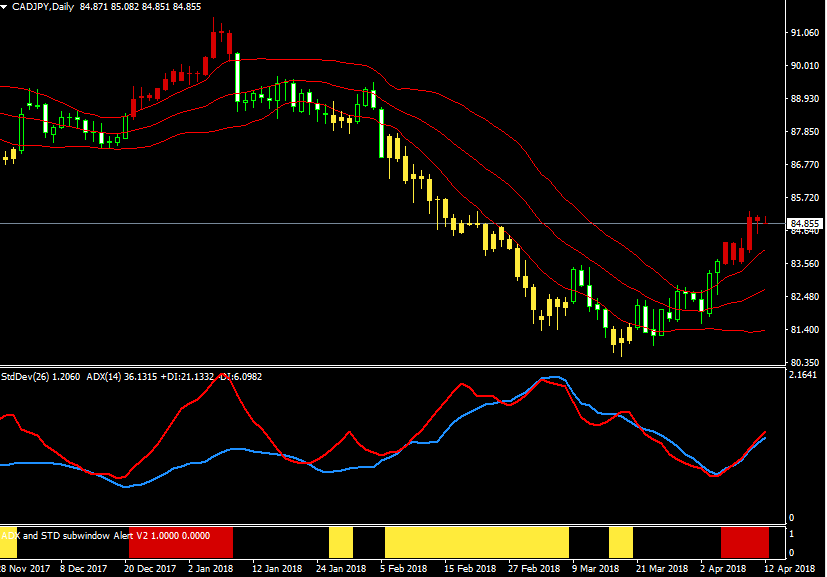

カナダドル/円(日足)標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天証券MT4 石原順DVD『石原順のボラティリティトレードシグナル』

カナダドル/円(4時間足)標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天証券MT4 石原順DVD『石原順のボラティリティトレードシグナル』

カナダドル/円(1時間足)標準偏差ボラティリティトレードモデル

中段:修正平均ADX(14)=赤・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:楽天証券MT4 石原順DVD『石原順のボラティリティトレードシグナル』

順張りトレードで成功するには、

●トレンドが発生しやすい銘柄(通貨ペア)を取引すること

●標準偏差ボラティリティやADXというテクニカル指標を使い、方法性のあるトレンド相場と方向性のないランダム相場を認識する

●システマティックな損切り注文を置いておくことが重要である。

この世に絶対に儲かる売買手法など存在しない。だが、ゲームの勝者になるためには、エッジ(優位性)というものを見つける必要があるだろう。相場は確率に賭けるゲームである。

投資家ができるのは、損のコントロール(ストップロス注文)だけで、利益のコントロールはできない。利益は天からの贈り物である。チューダーファンドのポール・チューダーが言うように、「もし損の出ているポジションを持っていて不快なら、答えは簡単だ。手仕舞うだけだ。いつでも相場に戻ってこられるのだから。新鮮な気持ちでスタートを切るのに勝るものはない」だろう。

ポール・チューダーの相場に対する基本姿勢

重要なのはこれからの動き

「私は3秒前に犯した失敗はまったく気にしない。私が気にするのは次の瞬間から何をしていくかということだけだ」

相場は防御

「私は失うことを前提に考える。獲得することに夢中になるのではなく保護することを第一に考える。最も重要なルールは攻撃ではなく防御である。どのリスクポイントで自分は撤退するのかを把握しておかなければならない。私は1カ月あたりの損失率を絶対2ケタにしない」

「自分はうまいなどと思ってはいけない。そう思った瞬間に破滅が待っている」

「ナンピンをしないこと。トレードがうまくいかないときは枚数を減らすこと。うまくいっているときには枚数を増やすこと。コントロールができないような局面では決してトレードしないこと。例えば、私は重要な発表の前には多くの資金をリスクにさらすようなことはしない。それはトレードではなくギャンブルだからだ」

「もし損の出ているポジションを持っていて不快なら、答えは簡単だ。手仕舞うだけだ。いつでも相場に戻ってこられるのだから。新鮮な気持ちでスタートを切るのに勝るものはない」

(ポール・チューダー)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)