世界経済と新興国経済

中国経済減速による世界経済の影響、また日本や米国、ユーロ圏への影響を国際機関の予測を軸に見てきましたが、今回は新興国への影響を見てみます。新興国といっても、アジア、中南米、東欧、アフリカ・中近東と多くの国々が含まれていますが、今回は新興国というくくりで見てみます。

新興国を全般に予測する調査は、IMFが最も幅広く調査していますので、IMFの予測を見てみます。世界経済成長における新興国の役割を考えるために、今回は長期間の成長推移を見てみたいと思います。

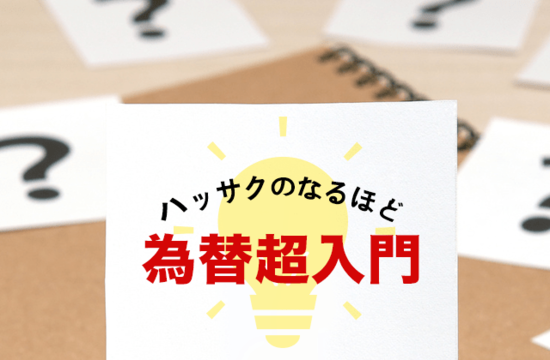

IMF成長見通し(2015年10月時点、%)

世界経済は2000年に入ってから成長が加速し、リーマンショック前の2007年には5.7%のピークを付けました。世界経済は4%を超えると非常に景気がよい状況と言われています。1980年以降にも4%を超える時期はありましたが、一年限りの単年しかなく、連続して4%を超えるということは見られませんでした。しかし、2003年から5年間、世界経済は連続して4%を超え、2006年、2007年の2年間は5%の後半という非常に好景気の状況となりました。この5年間は「黄金の5年間」といわれています。この背景は、先進国経済が3%前後の成長が続いていたのに対し、新興国経済が、従来の4%前後の経済から、2000年に入る前あたりから成長が伸びてきたことにあります。特に2003年以降は成長が加速し、2003年6%台、2004年、2005年7%台、2006年、2007年8%台と加速してきました。しかし、2008年のリーマンショックによって世界経済に急ブレーキがかかり、2009年は世界経済はゼロ成長となりました。先進国経済が▲3.4%とマイナス成長に陥り、新興国経済も3.1%まで低下しました。しかし、その後各国の大規模な財政政策によって急回復し、新興国経済は7.5%に急回復しています。先進国経済も+3.1%と回復しましたが、その後は欧州債務問題が発生し、政策も行き詰ったことから2%を割れる成長が続いています。これに対し、新興国経済は5%を超える成長が続きました。リーマンショック後の世界経済の回復を支えてきたのは、中国をはじめとしたBRICSなどの新興国経済であるのは間違いありません。

中国経済と新興国経済

ところが、2014年以降、中国経済の減速が見え始めてくると、世界経済も減速しはじめ、新興国経済全般も減速してきました。下表は、新興国の中の中国経済の成長推移と比較した表です。

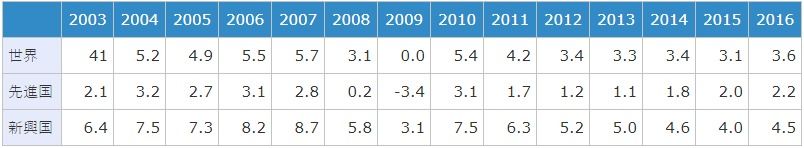

IMF成長見通し(2015年10月時点、%)

IMFの統計でみると、中国経済はリーマンショックも乗り越え10%成長を続けていましたが、2012年以降減速感が見え始め、2014年、2015年とガクッと落ちてきました。これまで世界経済、新興国経済を引っ張ってきた中国経済が減速すれば世界経済、新興国経済はその影響を免れることは出来ないはずです。2015年の新興国経済は2009年の3.1%以来の低水準(4%)になると予測しています。しかし、IMFは、2016年の中国経済の予測を6.3%と更に減速予測しながら、世界経済と新興国経済は2015年よりも成長が高まると予測しています。新興国の中で中国減速の影響をものともせず、中国減速をカバーする成長の国があるという予測になるわけですから、非常に違和感があります。下表は四半期ごとのIMFの予測です。世界経済も新興国経済も下方修正となっていますが、中国の2016年見通しを2015年と比較して0.5%の減少としていることを勘案すれば、新興国の下方修正幅は少なすぎるのではないでしょうか。

| 2015年見通し | 2016年見通し | |||||||

|---|---|---|---|---|---|---|---|---|

| 予想時点 | 1月 | 4月 | 7月 | 10月 | 1月 | 4月 | 7月 | 10月 |

| 世界 | 3.5 | 3.5 | 3.3 | 3.1 | 3.7 | 3.8 | 3.8 | 3.6 |

| 中国 | 6.8 | 6.8 | 6.8 | 6.8 | 6.3 | 6.3 | 6.3 | 6.3 |

| 新興国 | 4.3 | 4.3 | 4.2 | 4.0 | 4.7 | 4.7 | 4.7 | 4.5 |

新興国経済への影響

これまで新興国経済は世界の成長センターとして世界経済を引っ張ってきましたが、2015年に入り、中国経済の減速、上海株の急落、人民元切り下げ、米国利上げ観測とさまざまな成長阻害要因に遭遇してきています。

これらの要因によってマレーシア・リンギやインドネシア・ルピアは対ドルで17年振りの安値に下落しました。自国通貨下落の対応策として介入(自国通貨買い)を行う国や通貨切り下げに踏み切る国が出てきています。トルコの株価は今年1割近く下げ、ブラジルの10年物国債利回りは10年振りの水準に上昇しています。新興国にとっては通貨安、株安、債券安(利回り上昇)のトリプル安に見舞われた2015年でした。また、対中国輸出も1‐7月の前年同期間比較でインドネシアは▲27.1%、フィリピン▲3.6%、マレーシア▲3.7%、タイ▲3.5%と減少してきています。反対にベトナムは+22.4%と、鉄鋼を中心に元安による中国からの輸出攻勢を警戒している状況です。資源の輸出に頼っている新興国は、世界経済の需要低迷と資源価格の下落によって経済は停滞してきています。

また、12月の可能性が高まってきた米国の利上げによってドル高が進めば、ドル建て債務が膨らみ、企業業績の重荷になるとの警戒感が中国や東南アジアの企業で高まっています。BIS(国際決済銀行)によると、中国企業のドル建て債務は2014年9月末時点で1.1兆ドル(約130兆円)あるそうです。中国企業の大半は「中長期的には元高・ドル安が進行し、返済負担が減る」と見込み、ヘッジに消極的だったと言われています。人民元切り下げや米利上げによってドル高が進むと、ヘッジのドル買いが出て来る可能性が高まります。

新興国からの資本流出も進んでいます。世界経済の停滞予測や米国利上げ観測によって、新興国への投融資マネー、株や債券への証券投資マネーが細ってきています。国際金融協会(IIF)によると、主要30カ国の新興国への資本流出入は、5,400億ドル(約65兆円)の流出超過となるとの見通しが出ています。流出超は1988年以来、27年振りとのことです。国別では中国が最大で、4,775億ドルと過去最大の流出超過。サウジアラビア▲854億ドル、韓国▲743億ドル、ロシア▲575億ドル、マレーシア▲334億ドルの流出超過となっています。ブラジル(+720億ドル)やインド(+475億ドル)、トルコ(+279億ドル)、南アフリカ(+102億ドル)など、中国を除いたBRICS+トルコなど元気な国は流入超過となっていますが、差し引きでは資本は新興国から流出している状況となっています。

さまざまな成長阻害要因を述べてきましたが、現時点では株価も安定を取り戻しており、7月、8月のような不安定さはありません。むしろ10月は、米株は4年振り、欧州株は6年振りの月間上昇を記録するほど堅調でした。従って、このまま更に悪化するのではないかと悲観的に見る必要はないですが、もし、また、同じような不安要因が発生した時には、これらの影響や因果関係を思い起こし、相場予測の役に立てて下さい。日米欧は低成長・低インフレの状態がまだまだ続くことが予想されるため、今後の世界経済は、新興国経済の成長に頼る比重が高まってくるのは間違いなさそうです。

新興国経済への影響

- 中国経済の減速→ 対中輸出の減速、資源安

- 上海株の急落→ 新興国株の下落

-

人民元切り下げ→ 新興国通貨安、自国通貨防衛のための介入により外貨準備減少

元安による中国からの輸入増加 - 米国利上げ観測→ ドル高による新興国通貨安、ドル高によるドル建て債務の膨張資源安

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)