なんとなくREITを買うのもなんとなく家を買うのも感心しない

個人が近年利用できるようになった投資対象を考えたとき、REIT、つまり不動産投信はユニークな金融商品のひとつです。

不動産について個人が小口資金から投資対象に加えることができるようになりましたし、これをきっかけにバランス型投信などでも不動産を投資対象に組み入れやすくなりました。しかし、なんとなくREITを購入しているのであればこれは感心しません。

一方で自宅不動産の購入については多くの日本人が行う「人生最大の買い物」のひとつですが、「人生最大の借金」でもあります。これもなんとなく(あるいは勢いで)購入を決断してしまう人が多く、あまり感心できません。

これに加えて、個人向けの不動産投資、アパート経営やワンルームマンション購入などもあります。これについてもどうも、「不動産は安心」というイメージでなんとなくチャレンジしている人が多いように思えます。

今回は「なんとなく投資」から卒業するヒントとして不動産と投資の関係について考えてみます。

REITと自宅不動産との性格の違いを知る

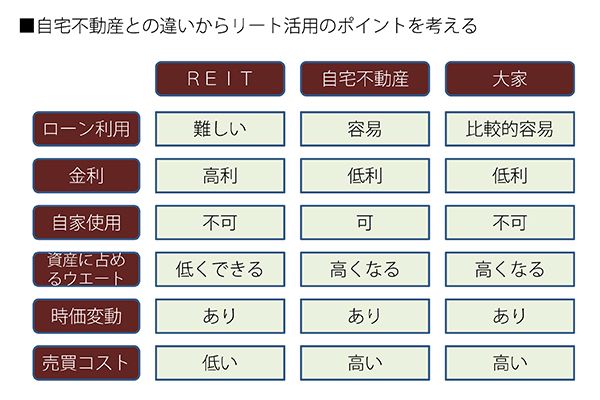

さて、不動産投資における、REITと自宅不動産の性格の違いをしっかり把握するところからスタートしてみましょう。図表もあわせて参考にしてください。

自宅不動産の大きな特徴として「ローンの有無(金利)」「自家使用の有無」「個人資産に占めるウエートが高い」ことがあげられます。

- 「ローンの有無(金利)」

- REIT投資のために大きな借金をすることは困難ですし、可能であっても高利の借金を強いられます。自宅不動産の所有については数千万円の借金が超低金利で借りられる点は大きな特徴です(もちろんそれは自宅不動産が担保となるからです)。ここでは自宅不動産の購入が投資条件としては有利です(借り入れをするとした場合)。

- 「自家使用の有無」

- 当然ながらREITで投資した先に自分が住むことは(偶然あるかもしれませんが)基本的にありえません。オフィス物件のREITならなおさらです。自宅不動産はそこに居住しながら返済をし、最終的にすべてを取得することになるので、生活コスト低下(家賃不要)にもつながります。これも自宅不動産の購入の条件が有利です。

- 「個人資産に占めるウエートが高い」

- 自宅不動産を資産として考慮した場合、これは自宅不動産の取得が不利な項目です。きちんと時価評価して個人資産とみなせば、資産のほとんどを自宅不動産が占めることになり、リスクが高い状態だからです。これはREITの特徴として「複数の物件に分散が図られる」ということも意味します。

- 資産運用の観点からどちらも似ているところとしては「時価の変動がある」「売買コストが生じる」などの点も見逃せません。

- 「時価の変動がある」

- 自宅不動産で見逃しがちな事実としては時価の変動のあることです。売らないから持ち株の株価が下がっても気にしないという理屈はおかしいように、自宅不動産の価値が下落しても気にしなくていい、というのはおかしな話です。「見えにくさ」があるだけで、REITも自宅不動産も値動きが存在しているわけです。また、新築の住宅は取得した時点で中古価格になり数割価値が下落することも自宅不動産のマイナス点として認識が必要です。

- 「売買コストが生じる」

- 自宅不動産については売らない可能性が高いかもしれませんが、売った場合の売買コストが生じることを無視することはできません。このとき、自宅不動産は税金を含めて高いコストが生じることになります。流動性が低いためなかなか売れず価格を落とすような可能性もあります。REITは上場投信ですから売買コストはシンプルで低コストになります。流動性も高いことがメリットです。

自宅不動産については個別株保有と近いイメージを持ちたい

自宅不動産についてはいつかは取得しなければならない、というのが筆者の基本的スタンスです。理由はひとつ、公的年金水準に住宅手当(老後の家賃分)は含まれていないと考えることが妥当だからです。公的年金水準は日常の生計費を満たす基礎的収入にはなるものの、家賃や生活のゆとりを満たすことはできません。

国策的に持ち家政策をやってきている以上は現役のうちに家は自分のものとし、生活コストだけを年金でやりくりする、というのが国の示した基本構図だと思います。

ですから、自宅不動産を取得することについて反対はしませんし、現役時代に完済できるような取得計画を考えることが必要です。

しかし、自宅を幸せや安心のよりどころとする意識には注意が必要です。あなたに不動産セールスを行う者にとって、あなたが自宅不動産がリスク資産であることを意識せず、幸せのアイテムと見なしてくれるほうが便利だからです。

自宅不動産の購入というのは、シンプルにいってしまえば、投資資金のほとんどを個別企業の1銘柄に集中投資しているようなものです。投資のことを少しでも学習すれば、全財産を1銘柄に集中投資するようなリスクを取らないと思いますが、私たちは自宅を購入するときそれとほぼ同様のことを行っている事実にもっと着目する必要があります。

自宅不動産を意識するとREITの活用ポイントも見えてくる

これに比べてREITの場合、個別物件への愛着をあまり持たずに純粋に不動産投資を行えることはメリットです。REITに組み入れられた建物が好きだからREITを買う人はほとんどいないでしょう。これはREIT投資の大きな活用ポイントだと思います。

また、複数の物件を分散して保有していることにもなり、これも自宅不動産の購入と大きな違いです(個人がマンションオーナーやアパートオーナーとなることとも大きく違う点である)。

自宅不動産の資産としてのあり方を整理すると、どうやらREITの使い方も見えてきたようです。あなたの投資資金全体でREITがほとんどを占めることのないよう分散投資の一部として活用することが大事です。

さらに、追加購入や部分的売却が容易であることは活用したいところです。積立でREITを買うことはあまりありませんが、過度に値上がりしている時期は一部売却するような選択肢も考えるべきです。

自宅不動産という資産をどう資産形成に位置づけていくかは悩ましい問題なのであり、なかなか答えが見つかりません。しかし、REITについては意識を持てば活用はしやすい商品ではないかと思います。売買単位がさらに1ケタ下がるともっと利用しやすいのですけれどね。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)