為替DI:11月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

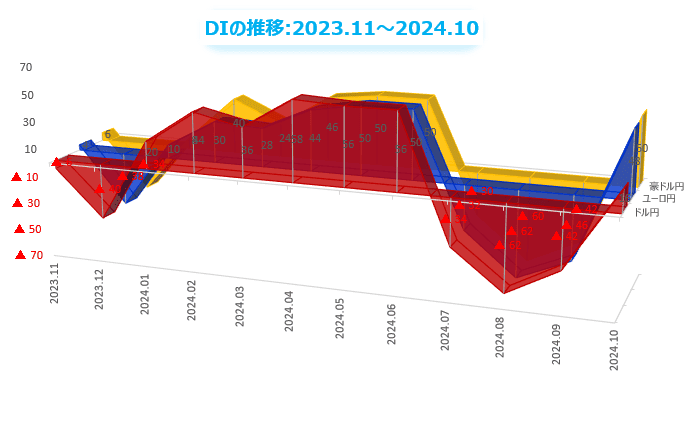

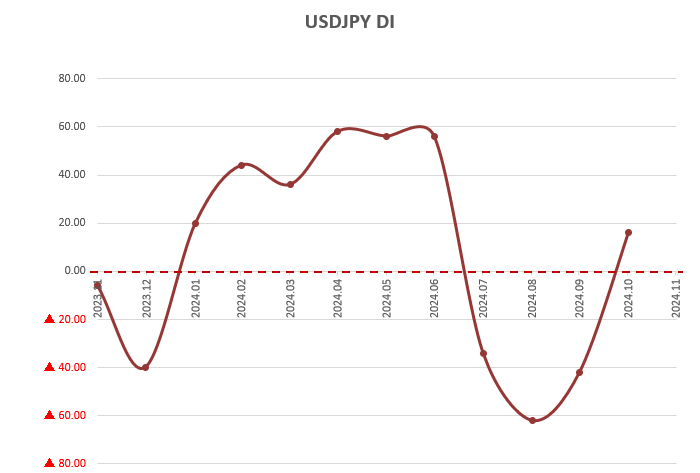

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示します。

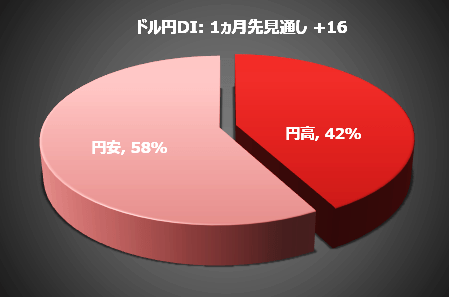

「ドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券がドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家1,711人のうち58%の998人が、11月のドル/円は「円安/ドル高」に動くと予想していることが分かりました。前月は29%でした。

※四捨五入の関係で合計が100にならない場合がある

円安見通しを持つ個人投資家の割合から円高見通しの割合を引いて求めたDIは、+16になりました。DIがプラス(円安見通し>円高見通し)になったのは4カ月ぶりです。

DIは、マイナス100から+100までの値をとり、DIのプラス値が大きくなるほど、円安見通しの個人投資家の人数が多いことを示し、逆にマイナス値になるほど、円高見通しの個人投資家の人数が多いことを示します。

FRBは利下げする必要があるのか?

わずか数週間の間に、FRB(米連邦準備制度理事会)の政策に対するマーケットの評価が大きく変化しました。「7月の利下げ見送り」は失敗だったというのが、今では「9月の利下げ」は大きすぎたという見方が主流になっています。

米国のインフレ率はいまだ目標値を上回る中で、ダウ工業株30種平均は上昇を続け、金先物価格は史上最高値を更新しています。米国の経済成長はトレンドを上回り、雇用市場は堅調です。FRBが心配するような引き締め状態の影響はどこにも見当たりません。

FRBが「データ重視の政策」を掲げながら、このような強い経済指標で0.50%の大幅利下げを実施したのはつじつまが合いません。FRBがバックワード・ガイダンス(振り返り政策方針)からフォワード・ガイダンス(将来予測の政策方針)に戻ることはなくても、経済データが今後も強いままならば、その事実を率直に認める必要があるでしょう。

マーケットは1年以上も前から「米国は景気後退に入る」と言い続けてきましたが、それと分かるようなサインはどこにも見当たりません。経済データを見る限り、米国経済はハードランディング(景気後退)どころか、ソフトランディング(景気減速)さえも回避して、「ノーランディング」を実現する公算が大きいと言えます。

パウエルFRB議長は、FRBが利下げを判断するためには、インフレ率の低下を示す確かなデータが必要だと強調してきました。CPI(消費者物価指数)は低下傾向を示していますが、その大部分は、エネルギーや商品価格の下落による一時的なものであり、FRBの政策と関係のないところで起きています。

米国の成長トレンドに沿った就業者の増加数は、月15万人前後といわれる中で、毎月平均20万人ずつ増加しています。雇用市場は、まだまだ過熱状態が続いているのです。

米経済を考える上で重要なのは、フローよりもストックです。新型コロナ収束後に見られた爆発的な雇用拡大がピークを過ぎ就業者の増加数(フロー)が鈍化しても、働いている人々の蓄積(ストック)された貯蓄と消費力を考慮する必要があります。

FRB内部では、中立金利の水準が議論となっています。中立金利(経済が過熱も冷えすぎてもいない、過大な失業もインフレも共に抑制されている状態の実質金利)が、現在推計された2.5%から2015年当時の3.75%程度の水準に戻っているとするならば、現在の金利水準は景気抑制的どころか、まだ「景気刺激的」である可能性があります。

実際、政策金利はFRBが考えるほど「引き締め的」ではありません。名目中立金利はおそらく4.0%(実質金利2.0% + インフレ率2.0%)に近い水準と考えられます。現在のインフレ率が3.0%とすると中立金利は5.0%になるので、FF金利(政策金利)が5.3%では引締め的といっても、わずか0.3%程度に過ぎません。

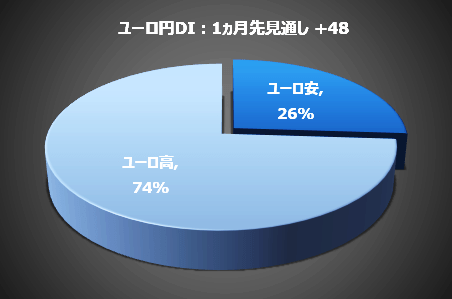

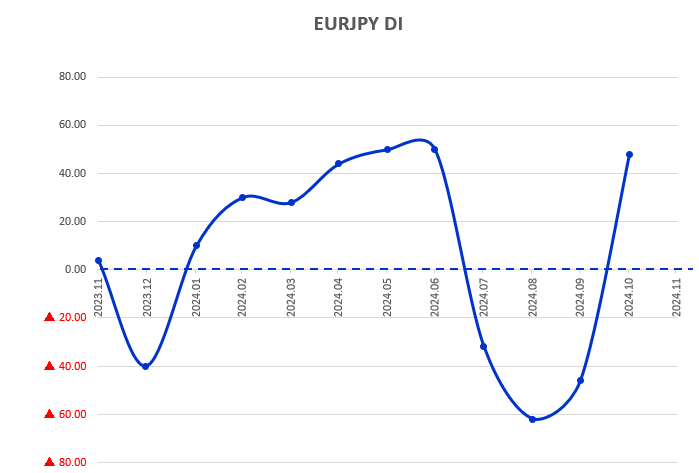

ユーロ/円

楽天証券がユーロ/円相場の先行きについてアンケート調査を実施したところ、個人投資家1,928人のうち74%の1,249人が、11月は「円安/ユーロ高」に動くと予想していることが分かりました。円安見通しは前月の27%から大幅に増えました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、+48になりました。対ユーロで円高予想が円安予想を上回ったのは4カ月ぶりです。

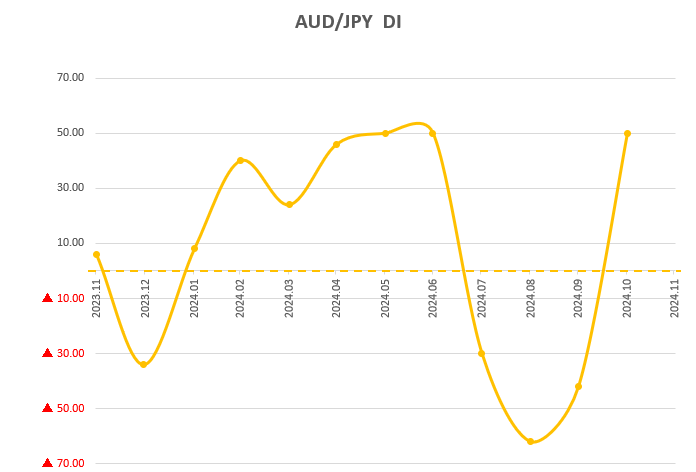

豪ドル/円

楽天証券が豪ドル/円相場の先行きについてアンケート調査を実施したところ、個人投資家1,681人のうち75%の1,269人が、11月は「円安/豪ドル高」に動くと予想していることが分かりました。円安見通しは前月の29%から大幅に増えました。

※四捨五入の関係で合計が100にならない場合がある

円安見通しから円高見通しを引いたDIは、+50でした。対豪ドルで円高予想が円安予想を上回ったのは4カ月ぶりです。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

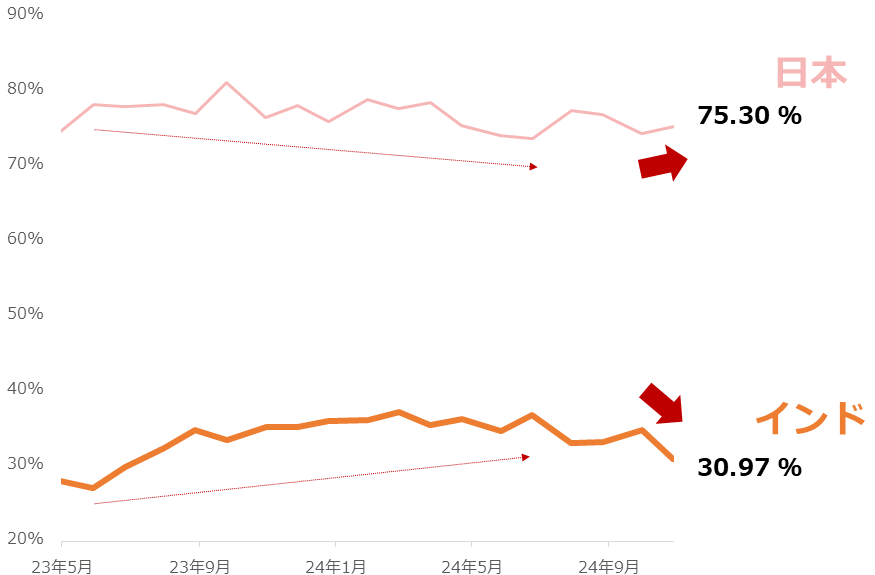

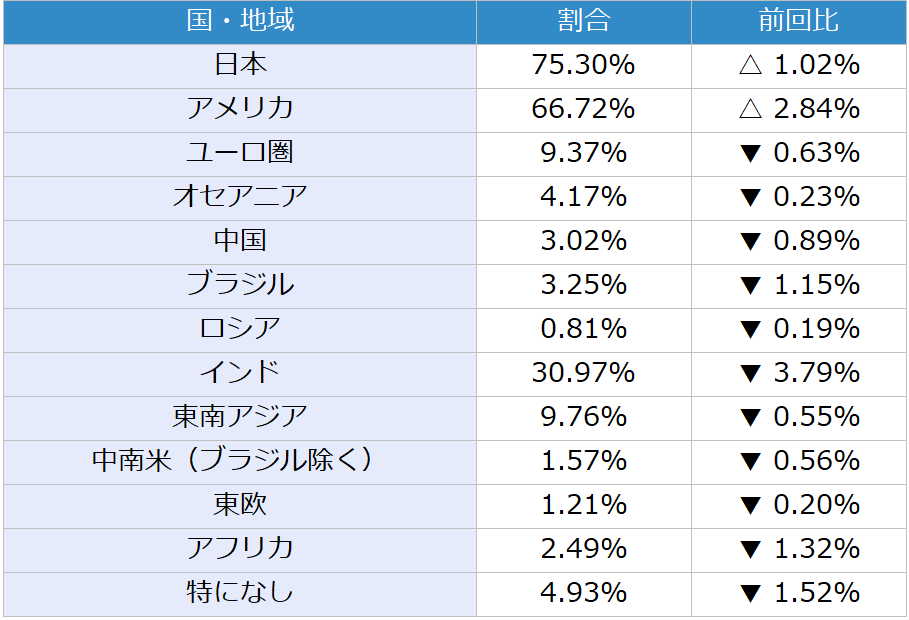

今回は、毎月実施している質問「今後、投資してみたい国(地域)」で「日本」と「インド」を選択した人の割合に注目します。選択肢は、ページ下部の表のとおり13個です。(複数選択可)

図:「日本」「インド」を選択した人の割合の推移

2024年10月の調査で、「日本」を選択した人は75.30%、「インド」を選択した人は30.97%でした。日本は前月比+1.02%、「インド」は同マイナス3.79%でした。インドのマイナス幅の規模は、比較的大きな下落となった今年7月を上回りました。

もともと、2023年5月ごろから今年6月ごろまで、日本下落、インド上昇の傾向が目立っていました。

日本の下落は、国際商品(コモディティ)市況の高止まりと記録的な円安によって物価高が大幅に進行したこと、政界で複数の混乱が発生したことなどが要因で起きたと考えられます。インドの上昇は、2024年6月の総選挙に向けた期待が膨らんだことが要因で起きたと考えられます。

逆に2024年6月以降は、日本上昇、インド下落の傾向が生じ始めました。日本の上昇は、自民党総裁選など政局に変化が生じ、停滞した状態から抜け出す期待が浮上したことが一因で起きたと考えられます。

一方、インドの下落は、総選挙で与党連合が予想に反して苦戦を強いられ、今後の政権運営に大きな課題が生じたことが一因で起きたと考えられます。

そして2024年10月、インドは3.79%もの下落に見舞われました。先述の政権運営における課題発生だけでなく、10月半ばに外交上のトップを互いに追放するなど、カナダとの関係が急速に悪化したことも、下落の大きな要因になったと考えられます。

西側の主要国であるカナダとの関係悪化は、インドが非西側の特色を強めるきっかけになり得ます。西側と距離を置くことでインドは、政治・経済など複数の分野で不利益を被る可能性があります。

これまで、日本が不安視される場面では、インドが投資家の間で注目され、インドがある意味、(日本の)受け皿となってきた節があります。今後は、インドへの不安感が強まり、日本への回帰が加速する可能性があります。

今後、新総裁誕生や衆議院議員選挙を経て政治体制が新しい局面に入り、期待できる部分も見え始めた日本は、独自に期待感が強まる可能性もあります。

引き続き、「日本」、「インド」を選択する人の割合の推移に、注目していきたいと思います。

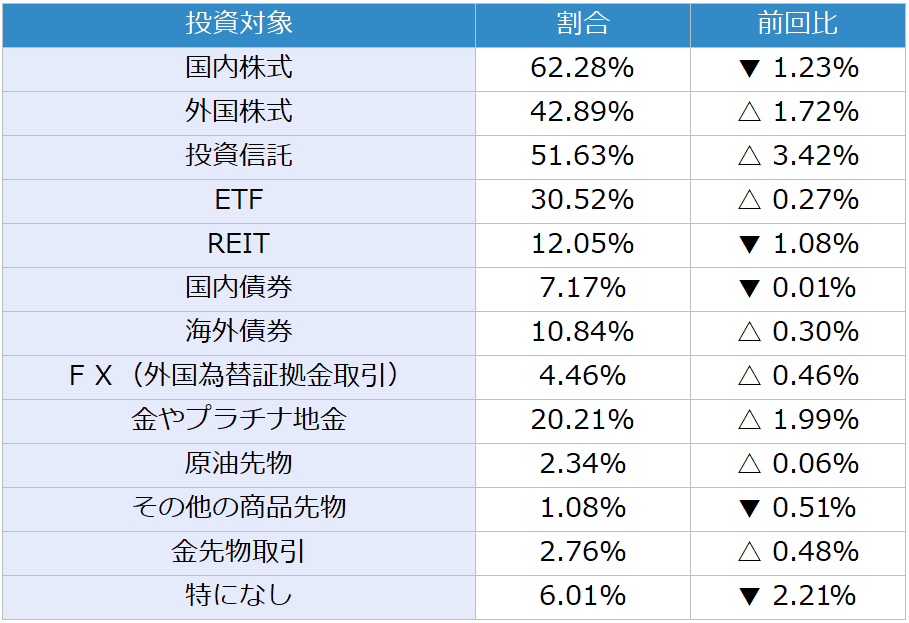

表:今後、投資してみたい金融商品 2024年10月調査 (複数回答可)

表:今後、投資してみたい国(地域) 2024年10月調査 (複数回答可)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)