初回0.25%と0.5%の利下げの違いは何だろうか?

以下は、The Kobeissi LetterがXに投稿した「景気後退の有無に応じたS&P500種指数の利下げサイクルのリターン」である。過去のデータによれば、0.25%の引き下げから始めると、S&P500の平均リターンは3カ月で+10%、12カ月で+15%になる。これに対し、0.5%の利下げから開始した場合、12カ月でマイナス15%となっている。

景気後退がなければ最初の利下げ後に株価は上昇する

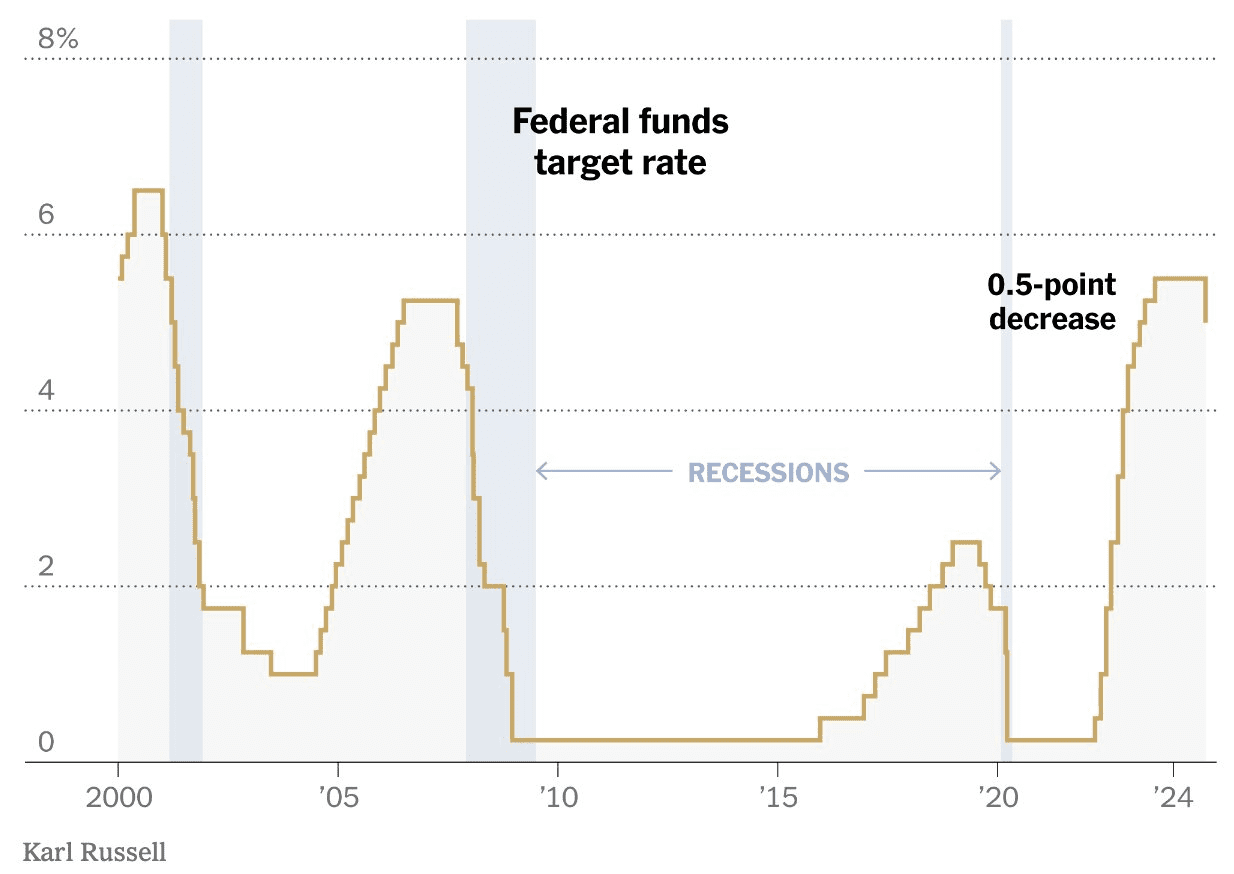

FF金利と景気後退

FRBは0.5%の利下げで金利引き下げサイクルを開始した。近年の歴史において、FRBが0.5%の利下げを開始したのは今回が3回目だ。過去2回、経済は崩壊した。

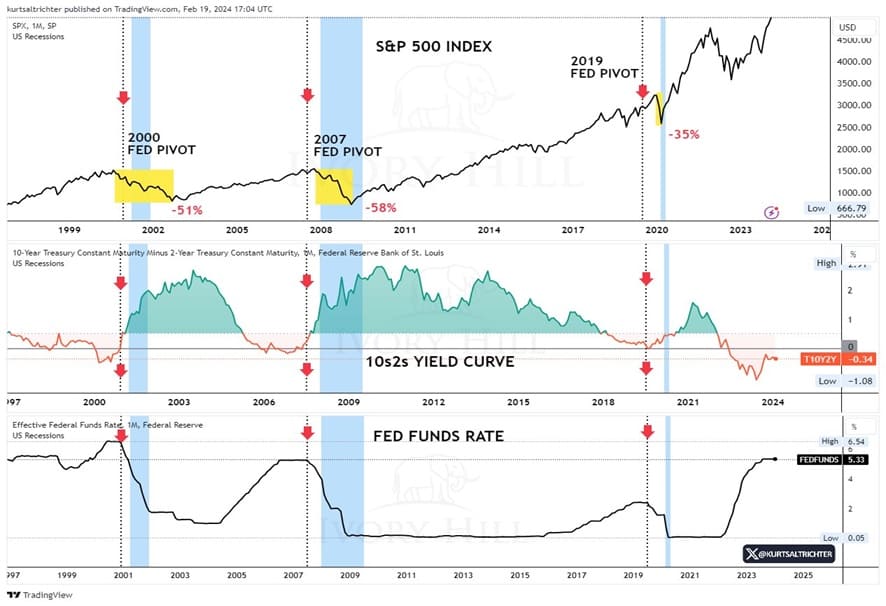

S&P500、10年・2年イールドカーブ、FFレートの推移

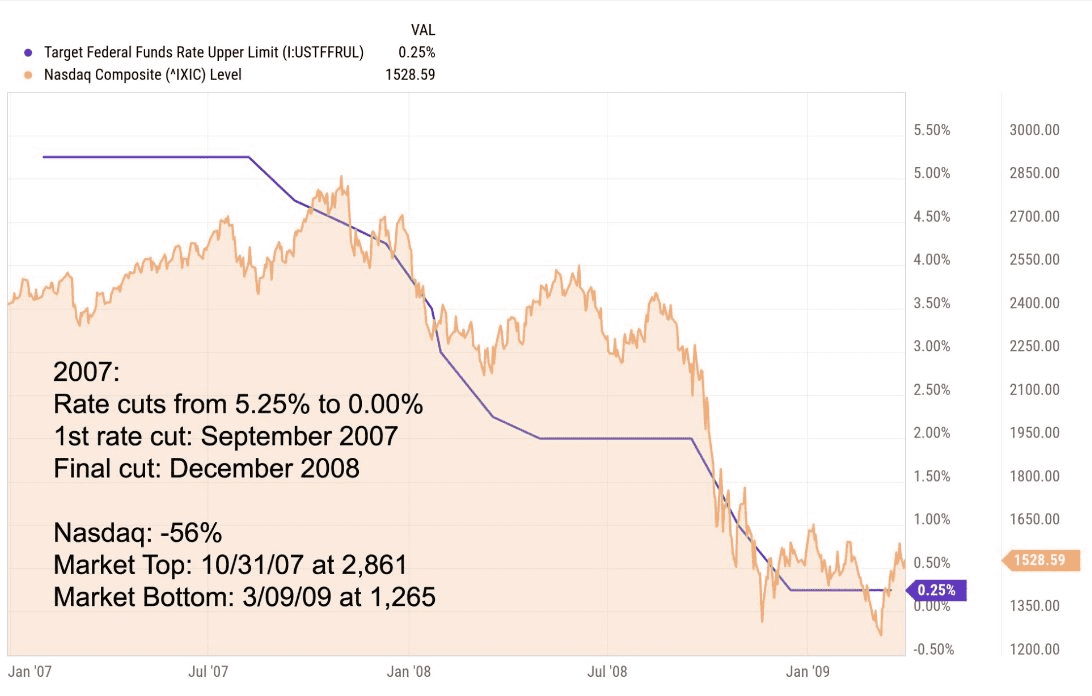

2007年からの米国の利下げとナスダックの下落

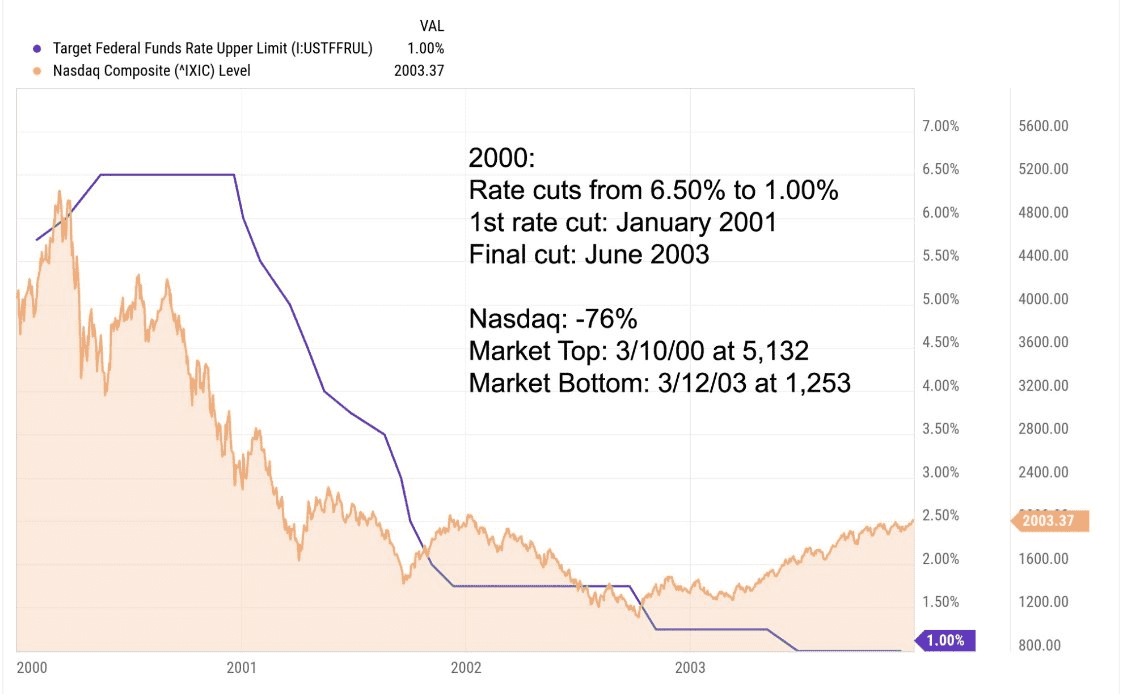

2001年からの米国の利下げとナスダックの下落

一方で、米金融当局がとんでもない金額を創出しバラマキを続けているので、今回は景気後退や市場の崩壊はないという意見も多い。

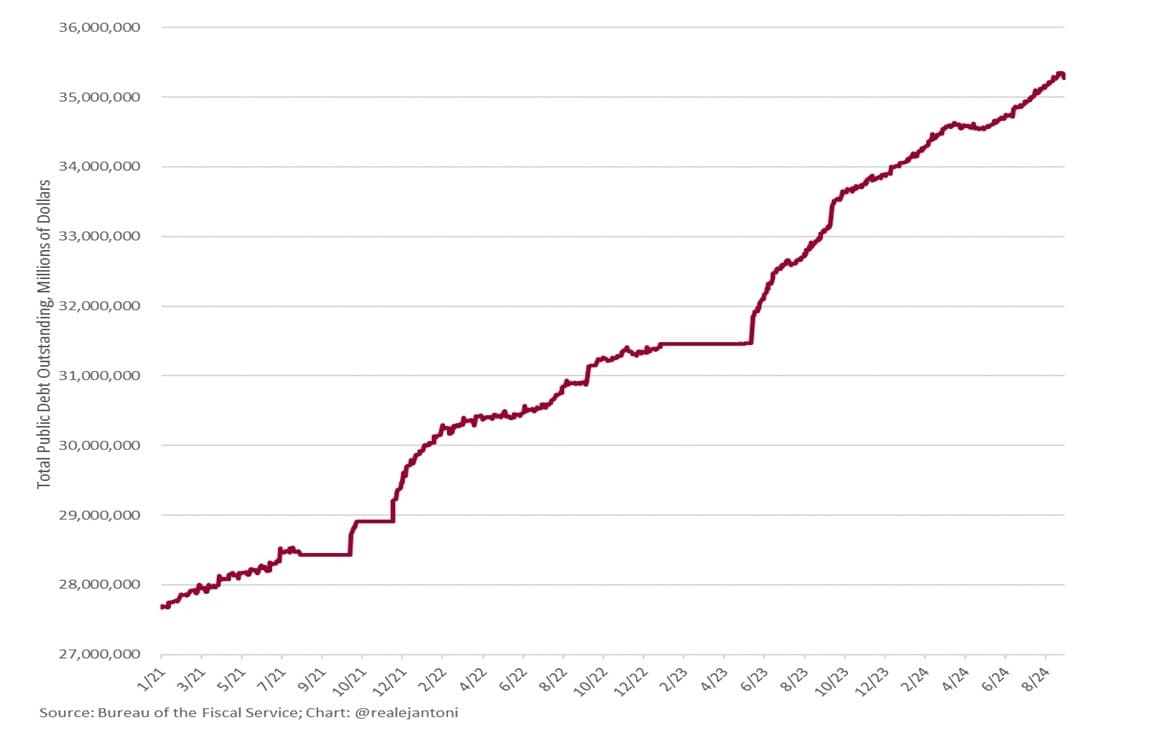

連邦債務は35兆ドルを超え年間2兆ドルから3兆ドルの割合で増加

2,800億ドルの現金の上に君臨する94歳の著名投資家

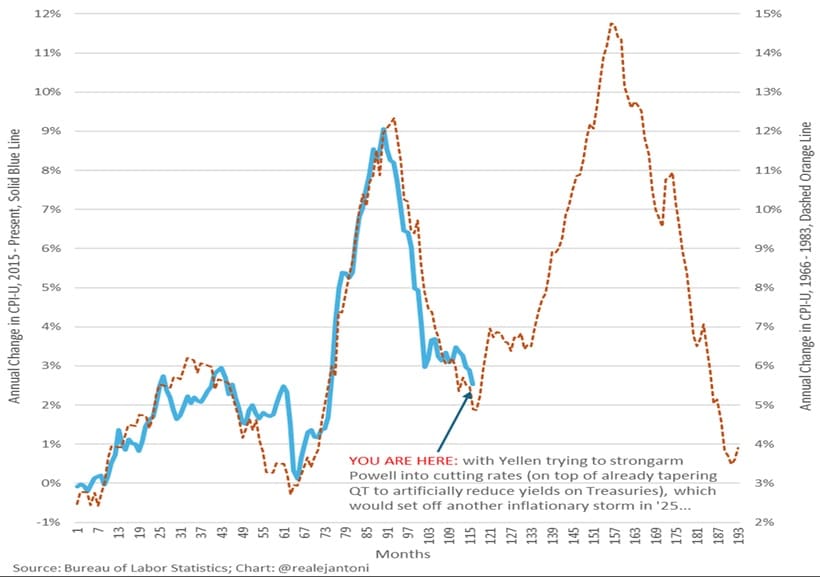

FRBは利下げサイクルを開始したが、いずれにせよ「最終的に待っているのはインフレの再燃」である。パウエルFRB議長は、1970年代のFRB議長だったアーサー・バーンズと同じ過ちを繰り返そうとしているのだろうか?

米国のCPIの推移

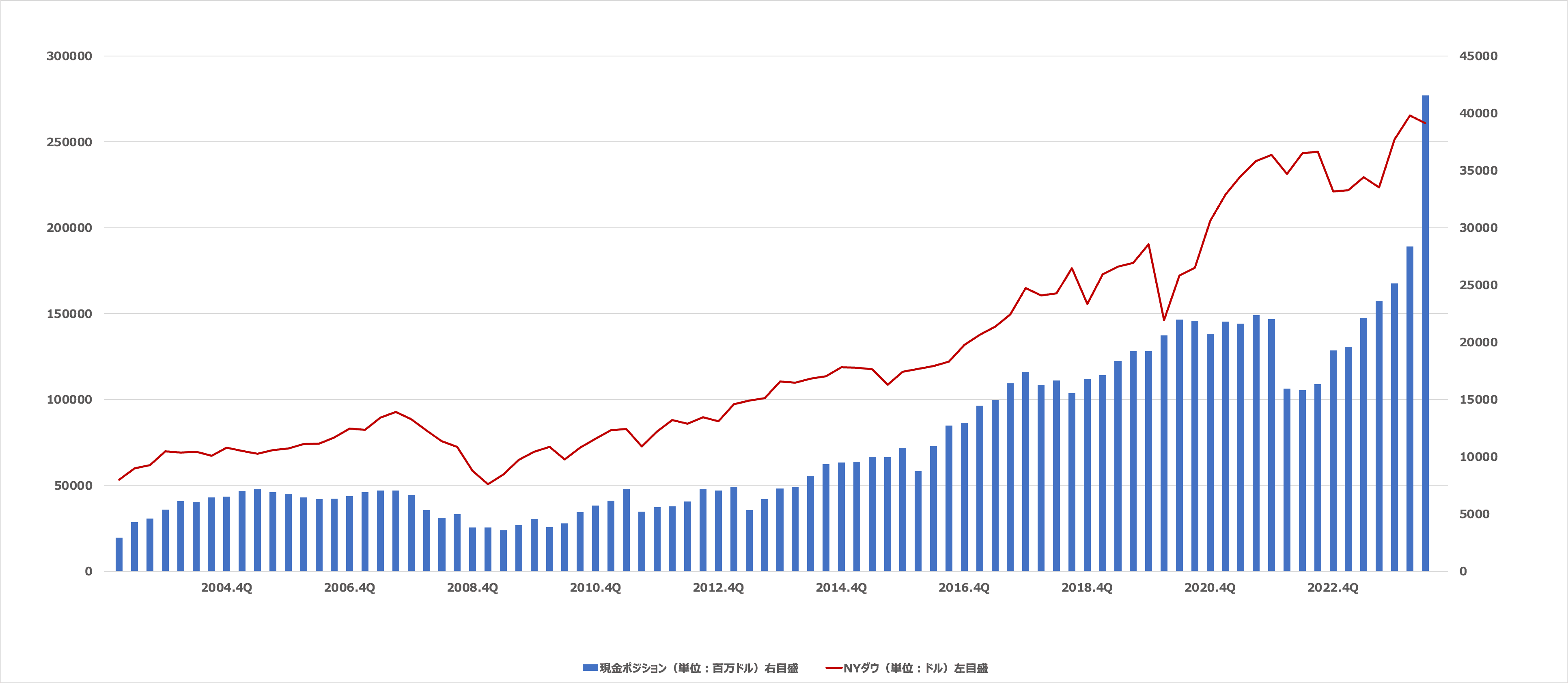

ウォーレン・バフェットはすでにこの結果に備えている。バフェット率いるバークシャー・ハサウェイの2024年6月末時点の現金保有残高(現預金と米短期債の保有額を合計した額)は2,769億ドルと、前期(2024年第3月末は1,890億ドル)から約46%増え、過去最高を更新した。

これまでのバンク・オブ・アメリカ株の売却分を加味すると、2,841億ドルに拡大すると推計される。

バークシャー・ハサウェイの運用資産全体に占める手元現金残高の割合は6月末に45.5%に達している。これはバフェットの運用の歴史の中でも極めて異常な事態と思われる。バフェットが記録的な額の現金を蓄えると、2000年、2008年、2020年、そして今のように、12カ月以内に大規模な株価の暴落が起こる可能性がある。

急増するウォーレン・バフェットの現金の山

バークシャー・ハサウェイの手元現金残高とNYダウの推移

『フォース・ターニング(第四の節目)』のニール・ハウは、米国の再生と素晴らしい時代の前には「危機とインフレ」がやってくると警鐘を鳴らしている。危機に対してわれわれができることは、分散投資、ゴールドの保有、そして仲間と家族を大切にすることである。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)