FRBの利下げは米国経済にとって、救済策となるのだろうか?

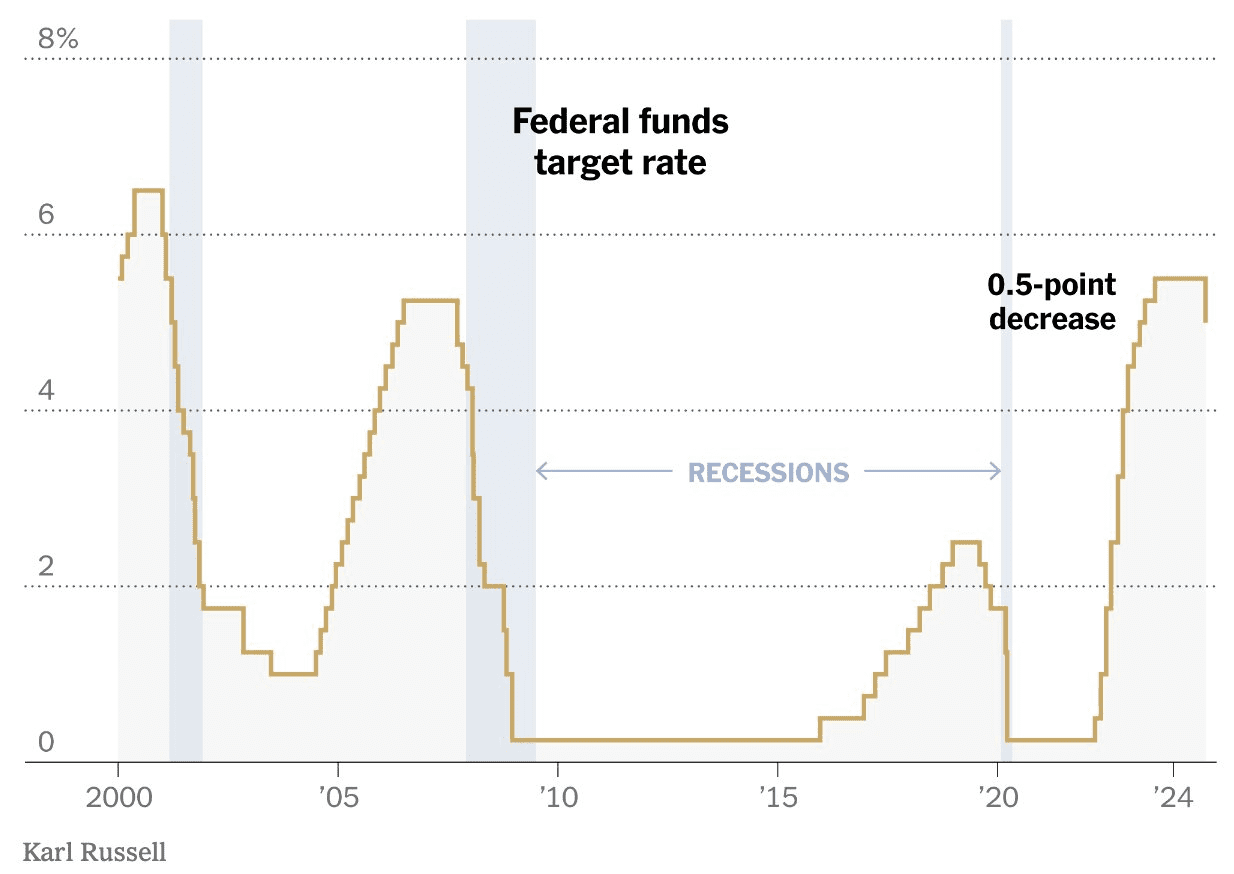

FRB(米連邦準備制度理事会)が9月18日のFOMC(米連邦公開市場委員会)で公表した金利・経済見通しによると、予測の中央値では、2024年にさらに0.25%の利下げが2回行われ、今年は合計1%の利下げとなる。つまり、年末までにFF金利4.25~4.50%に引き下げる必要があると考えている。

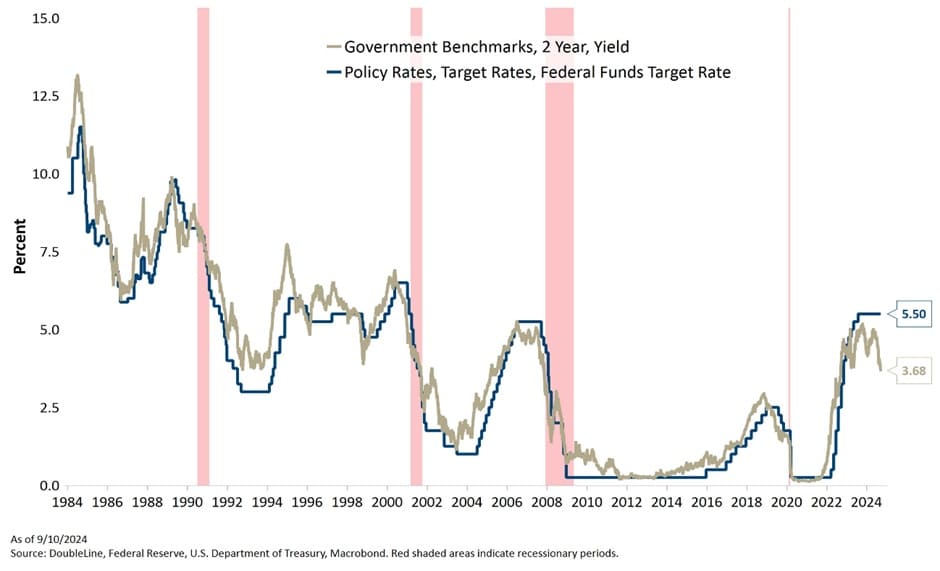

米国2年国債金利とFF金利の差は1.82%に拡大し過去35年間で最大となっている。この格差は、2008年や不況が始まる数カ月前の1989年よりも大きい。

FF金利と米国2年国債金利の推移

2025年のクリスマスまでに2.5%の利下げが市場予想されている現在、2023年の利上げと2024年の利下げに関するコンセンサスがいかに間違っていたかを振り返ることは価値がある。ほぼ全ての予想は大きく外れた。投資家が2025年について正しい予測をする確率はどれくらいだろうか?

大統領選挙を2カ月後に控え、株価と住宅価格が過去最高値を更新している時に、危機的なレベルの0.5%の利下げが正当化されるのは、「経済が良い状態にある」からだという意味不明のエクスキューズがパウエルFRB議長から表明された。

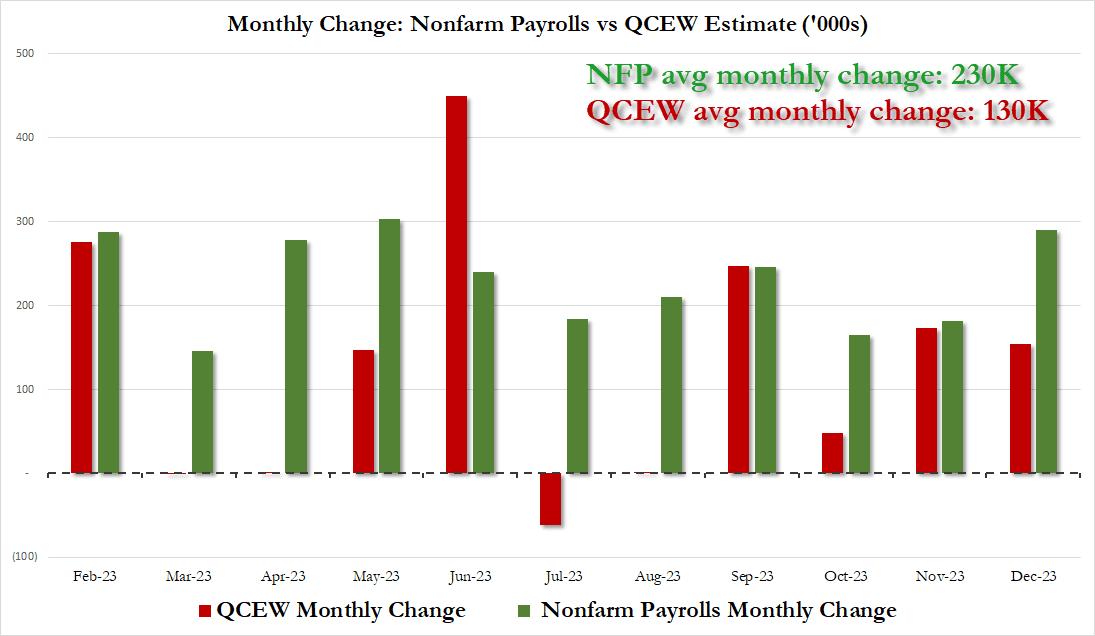

政府が常に偽の労働データで国民のほとんどをだましていると、3カ月で多くのことが変わる可能性がある。パウエルFRB議長は7月に利下げできたかもしれないが、偽の労働データに忖度(そんたく)してそうしなかった。今、FRBはただパニックに陥り、金利を0.5%引き下げただけである。

非農業部門雇用者数の月次変化と過大予測(偽の労働データ)

さて、FRBの利下げは米国経済にとって、救済策となるのだろうか? TXMCトレードがXに興味深い投稿をしているので、以下に紹介したい。

【経済停滞のリスクはかつてないほど高まっているが、経済が急激に急落するとは考えていない。むしろ、私たちは自ら招いた手頃な価格の危機に深く陥っている。金融政策も景気刺激策も、この危機に対処することはできない。私たちは近年、とんでもない金額を創出し、その全てが、新たに稼いだお金を使う傾向が最も低い最高所得層に流れ込んでいるのだ。

低所得層では全てのグループの中で最も高い賃金上昇が見られ、これはよく報道される事実だが、2019年以降は生活費総額の上昇に追い抜かれている。バンク・オブ・アメリカは、自動車ローンの支払いが所得に占める割合が5年間安定していることを示しており、これは所得が伸びているにもかかわらず生活費が改善していないことを示している。

ご存じのとおり、存在するお金の40%を18カ月間で作成し(2020年から2021年のように)、無差別に雨のように降らせると、低所得者は必要性があるためにそれをすぐに使い、高所得者層は通常、問題がないためそれを貯蓄または投資する。供給に変化がないままのこの需要の衝動は、住宅購入補助金が住宅価格を押し上げるのと同じように、価格の上昇を引き起こす。お金が使われて循環すると、最終的には平均して高所得の貯蓄者に落ち着く。このプロセスは4年間続いている。それが、最高所得者が全ての純国民貯蓄を所有している状況が続いている理由である。史上最低の信用成長率を伴うこのサイクルでは、トレンドを上回る賃金上昇(減速している)と貯蓄取り崩し(コロナ貯蓄の取り崩し+史上最低に近い貯蓄率)があるため、トレンドを上回る実質GDP(国内総生産)が定期的に生み出されている。

だが、こうした力には寿命があり、その寿命は尽きつつある。

期限が切れると、賃金上昇がトレンドに近づき、貯蓄が減ることで、消費者は生涯最悪の住宅購入危機に直面することになる。この危機は実際には2021年に始まり、金利上昇でさらに悪化している。緩和政策ではこのバランスは改善されない。政治的動機による補助金は、数世代にわたる泥沼をさらに悪化させるだろう。住宅供給だけが所得に対する価格の反転を促進できるが、それが急激に起こると、不動産価値の崩壊が経済をひっくり返す可能性がある。洗練された解決策はない。

労働面では、生産性は上昇しているが、それは雇用の停滞と平均労働時間の短縮と同時に起きており、過去の多くの時代では、景気サイクルの最終段階で生産性が上昇したが、それは強さの兆候ではなかった。

Fedが金融緩和に乗り出すにあたり、いくつかの統計を検討してみよう。

- 住宅価格は収入の5.5倍となり、過去最高を記録した。

- 2021年の住宅購入の手頃さは、金利引き上げ前の2008年レベルにすでに達した。

- 住宅ローン残高の75%は5%未満で固定されており、これは2022年6月の1.5%フェデラルファンド金利以来見られなかった金利である。

- 貯蓄率は2.9%で、世界金融危機前の年に次いで過去2番目に低い水準である。

- 過去1年間の雇用者数81万8,000人減という修正は、個人所得が過大評価されていることを示唆しており、従って貯蓄も2.9%であっても過大評価されている可能性が高い。

- 信用の伸びは景気後退期を除けば過去最低で、これは40年にわたる高いCC金利が一因となっている。

- 雇用の伸びは不況を除けば過去最低である。

- 実質小売売上高は3年半前にピークを迎えた。

- 工業生産は2年前にピークを迎えた。

- 実質所得の伸びは、歴史上のどの景気循環や10年間よりも最低である。

- 生活水準の指標となる実質一人当たり成長率の長期的傾向は、2010年代の低迷期よりも低い。

このようにして、資本コストがこの時代における主な制約ではなく、むしろ生活費そのものが制約となっているため、金融政策が意味のある救済策を提供できず、経済は停滞状態に陥る】

「悪いニュースは市場では非常に悪いニュースとして扱われるだろう。労働市場がこれ以上弱体化すれば、非常に悪い状況になる。それを防ぐことを期待して先を見越した最初の削減はない。道筋は既に決まっている」とGeiger CapitalはXに投稿した。

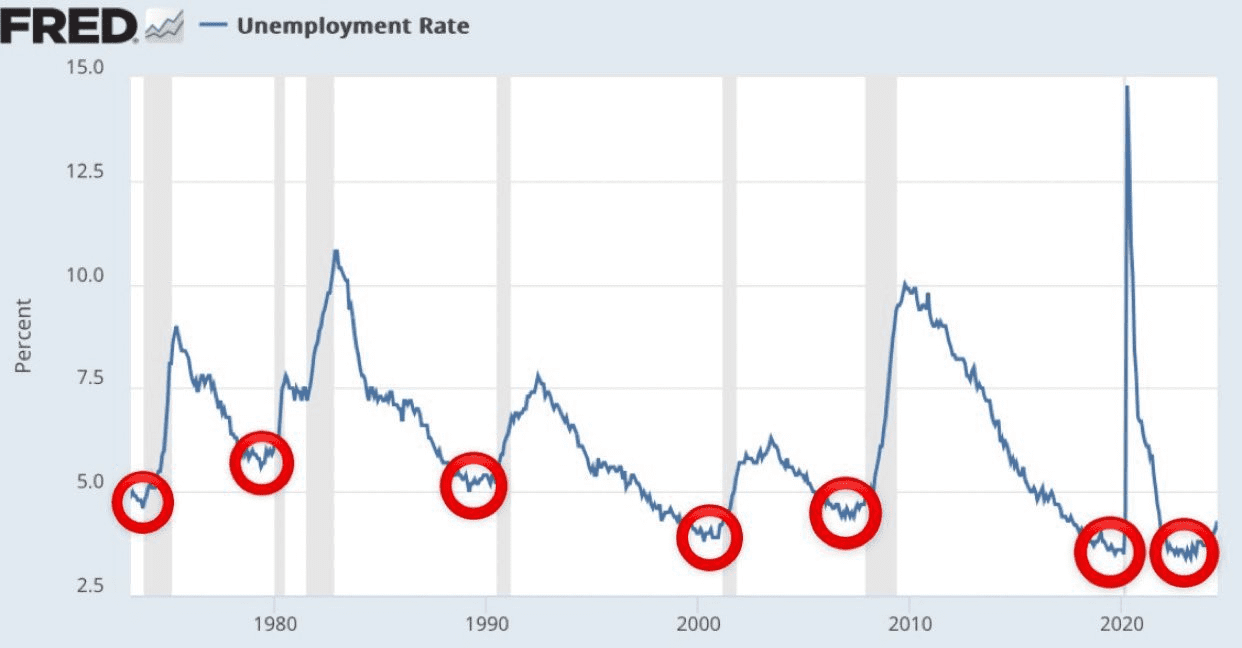

米国の失業率

パウエルFRB議長は記者会見で、「米国経済は良好な状態にあり、今日の決定はそれを維持するためのものだ」と述べ、「危機ではない」50ベーシスポイントの利下げで市場に混乱を巻き起こした。

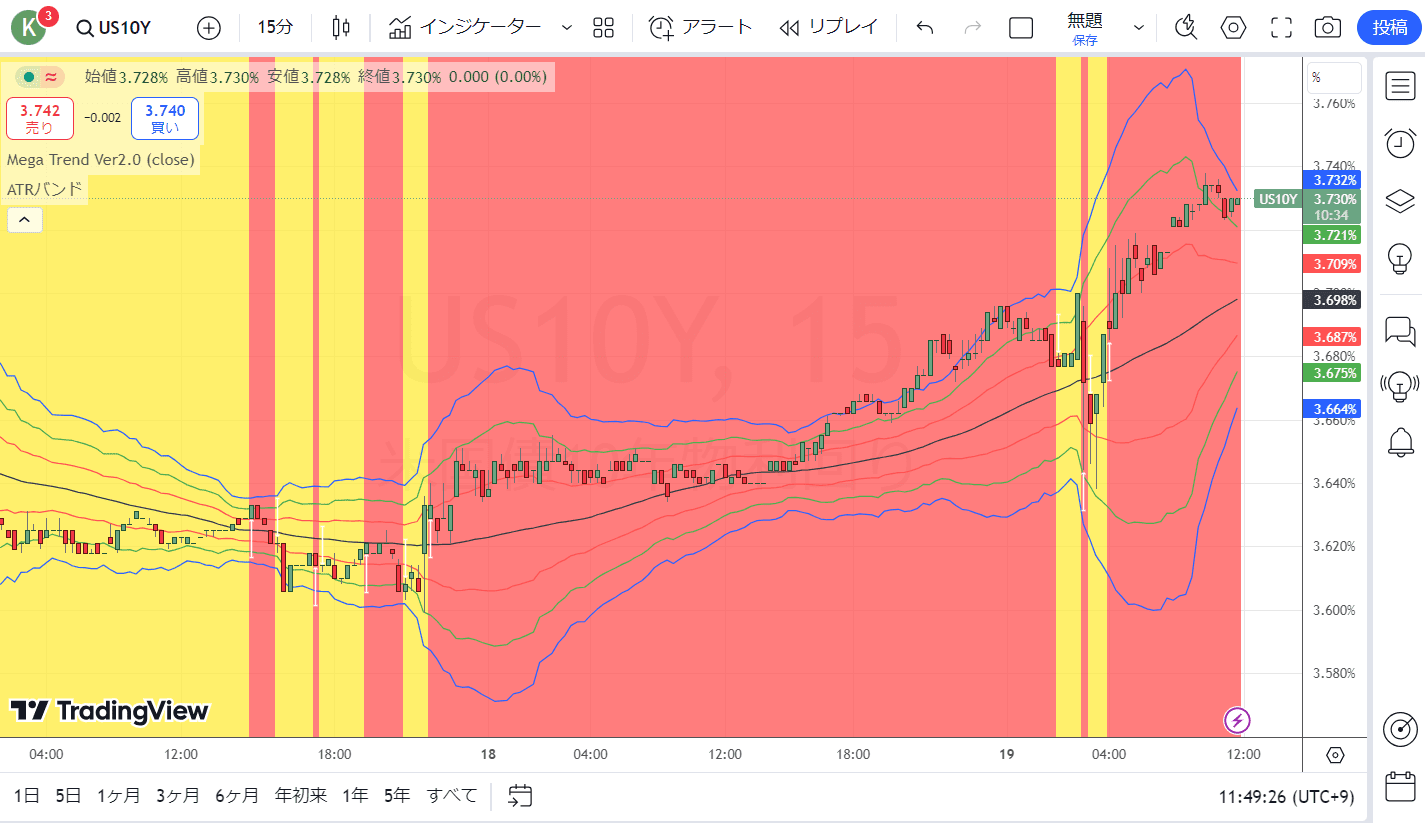

米国10年国債金利(15分足)

出所:トレーディングビュー・石原順インディケーター

ドル/円(15分足)

出所:楽天MT4・石原順インディケーター

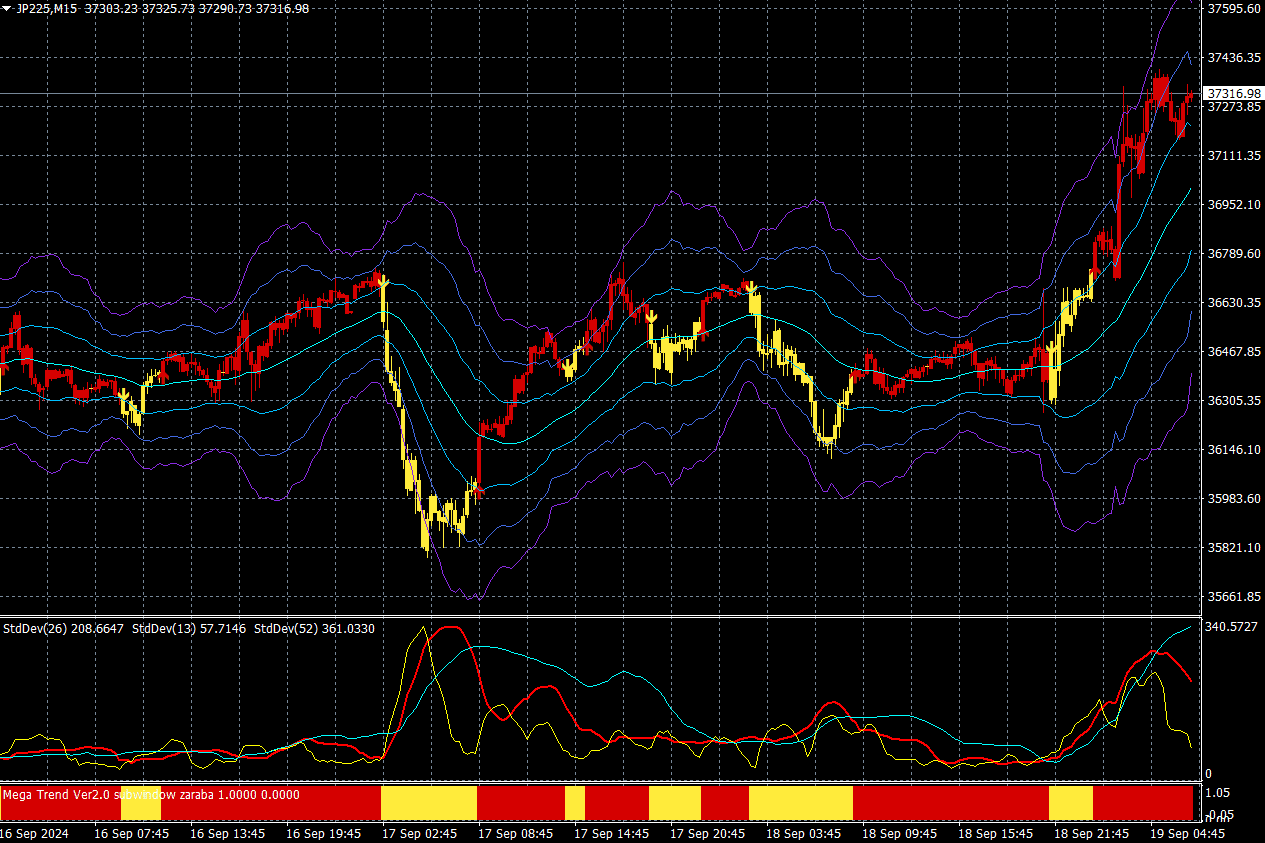

日経平均CFD(15分足)

出所:楽天MT4・石原順インディケーター

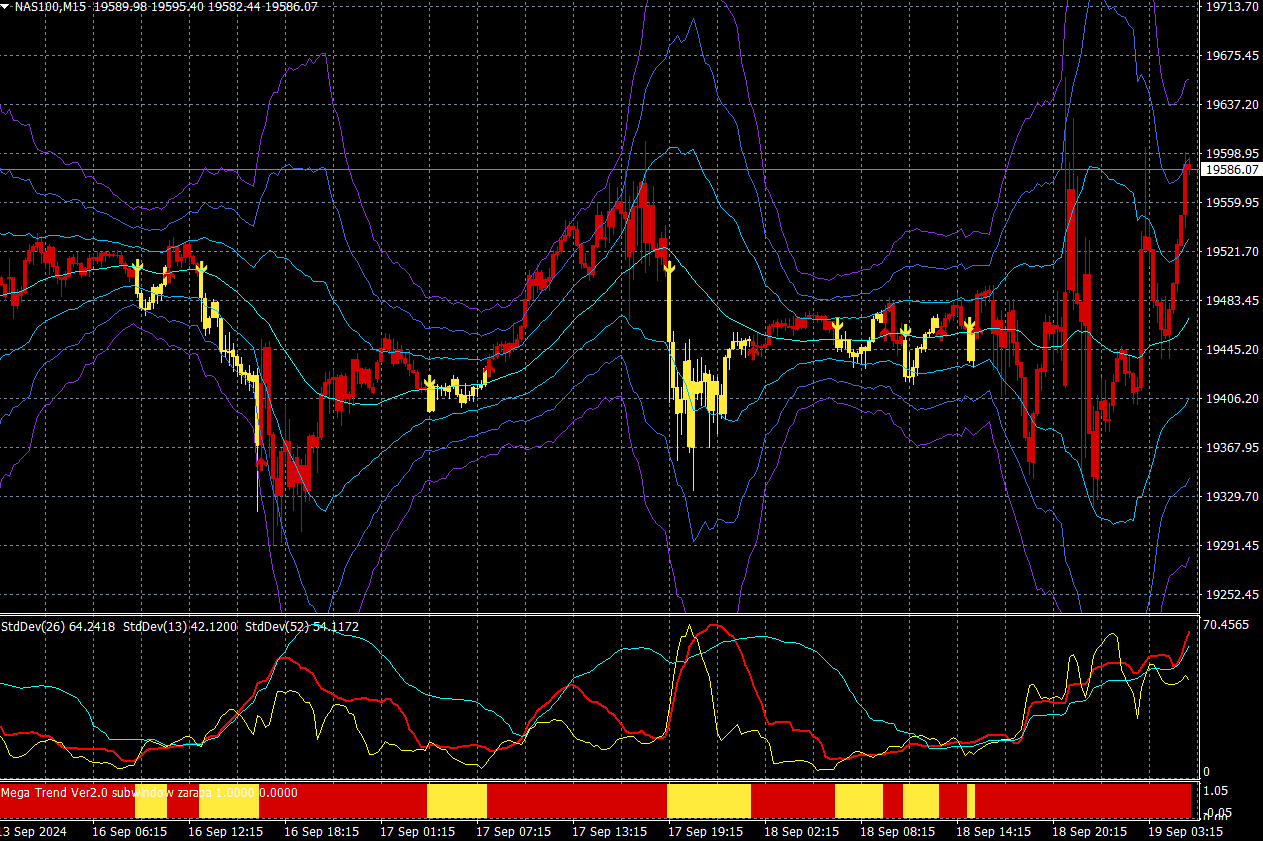

ナスダック100CFD(15分足)

出所:楽天MT4・石原順インディケーター

初回0.25%と0.5%の利下げの違いは何だろうか?

以下は、The Kobeissi LetterがXに投稿した「景気後退の有無に応じたS&P500種指数の利下げサイクルのリターン」である。過去のデータによれば、0.25%の引き下げから始めると、S&P500の平均リターンは3カ月で+10%、12カ月で+15%になる。これに対し、0.5%の利下げから開始した場合、12カ月でマイナス15%となっている。

景気後退がなければ最初の利下げ後に株価は上昇する

FF金利と景気後退

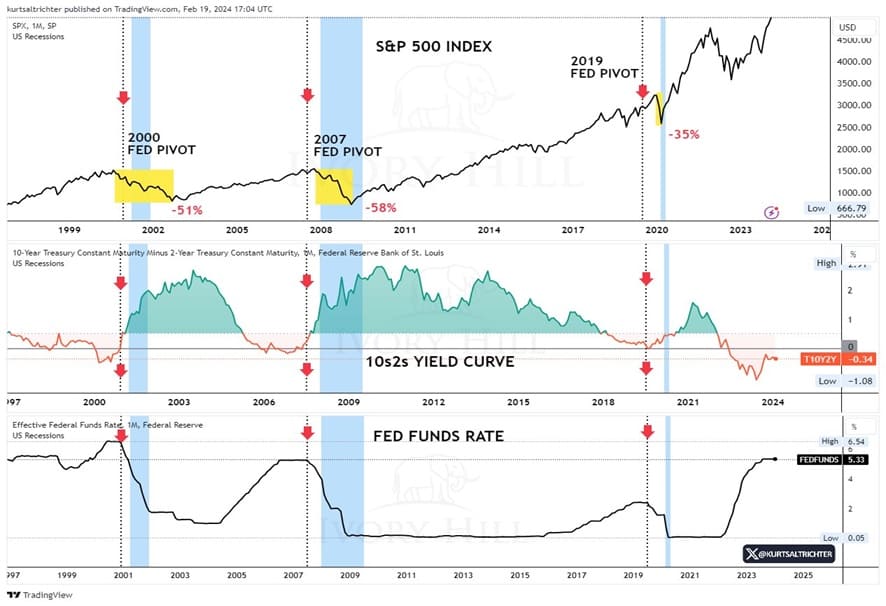

FRBは0.5%の利下げで金利引き下げサイクルを開始した。近年の歴史において、FRBが0.5%の利下げを開始したのは今回が3回目だ。過去2回、経済は崩壊した。

S&P500、10年・2年イールドカーブ、FFレートの推移

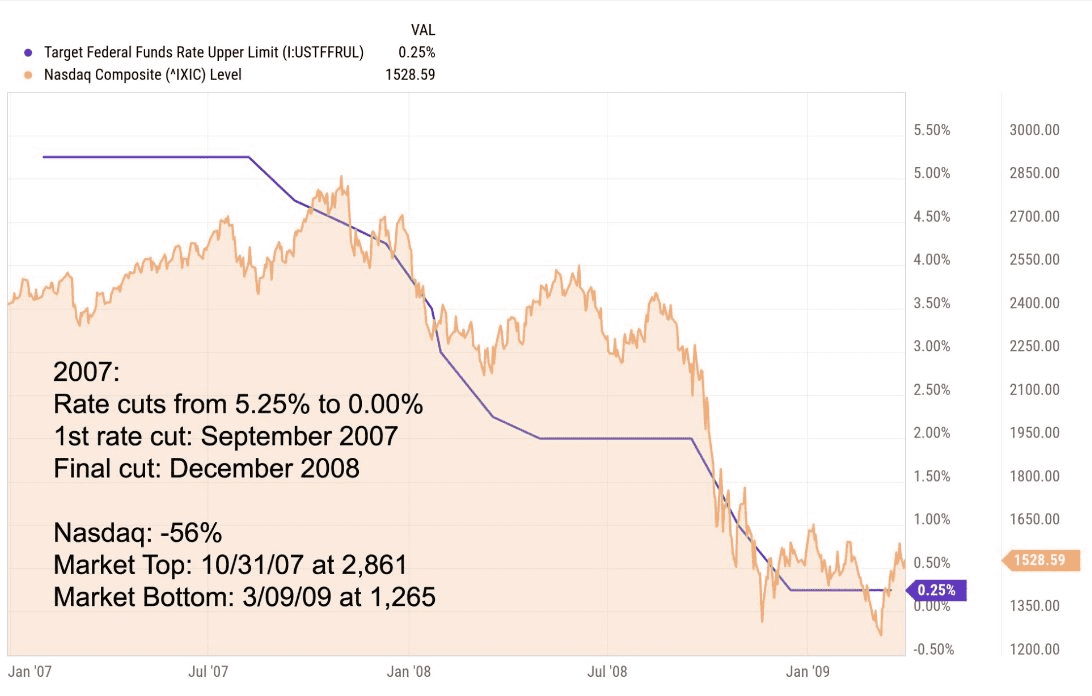

2007年からの米国の利下げとナスダックの下落

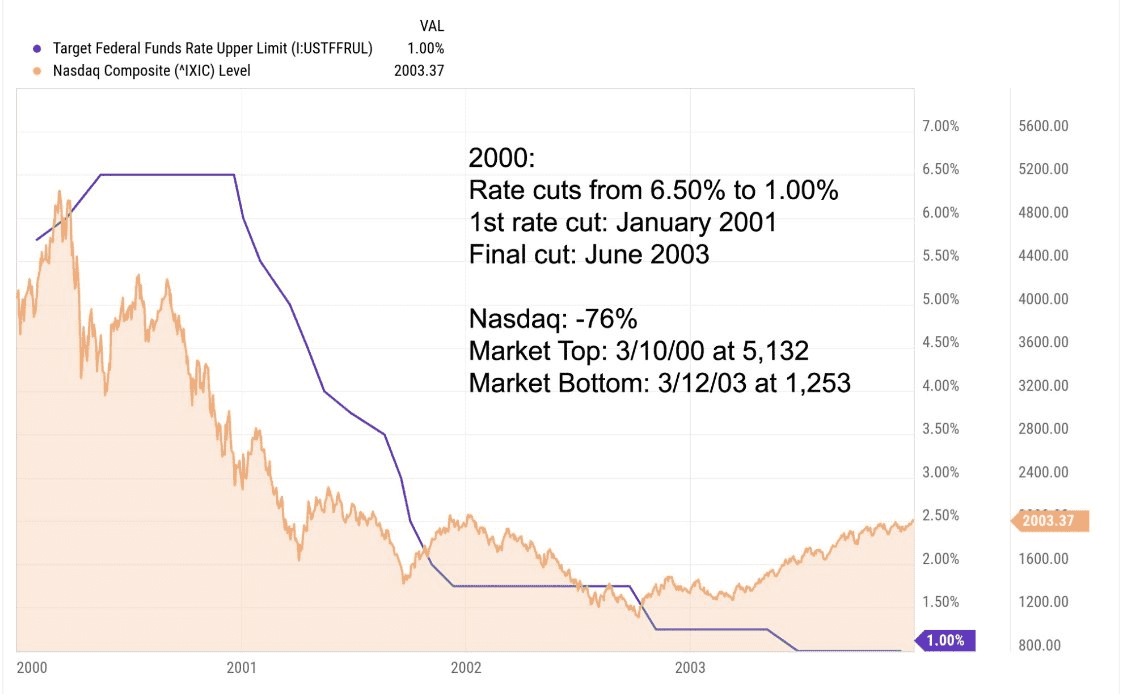

2001年からの米国の利下げとナスダックの下落

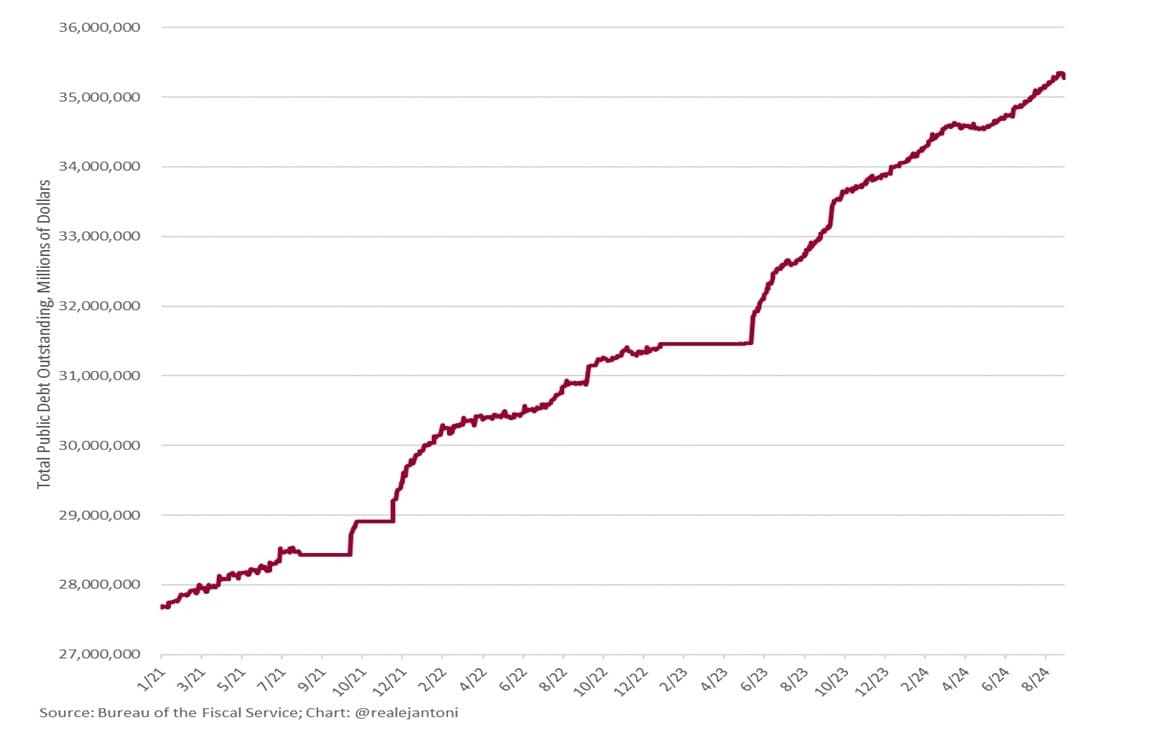

一方で、米金融当局がとんでもない金額を創出しバラマキを続けているので、今回は景気後退や市場の崩壊はないという意見も多い。

連邦債務は35兆ドルを超え年間2兆ドルから3兆ドルの割合で増加

2,800億ドルの現金の上に君臨する94歳の著名投資家

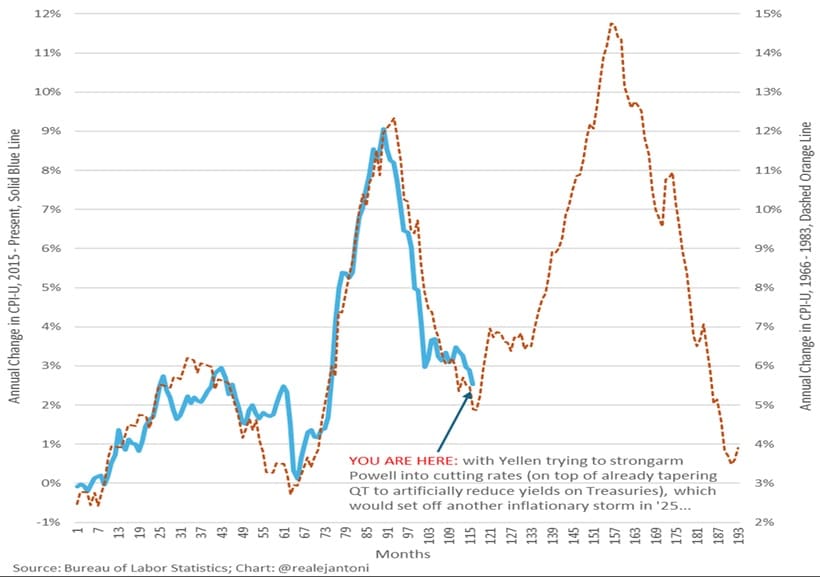

FRBは利下げサイクルを開始したが、いずれにせよ「最終的に待っているのはインフレの再燃」である。パウエルFRB議長は、1970年代のFRB議長だったアーサー・バーンズと同じ過ちを繰り返そうとしているのだろうか?

米国のCPIの推移

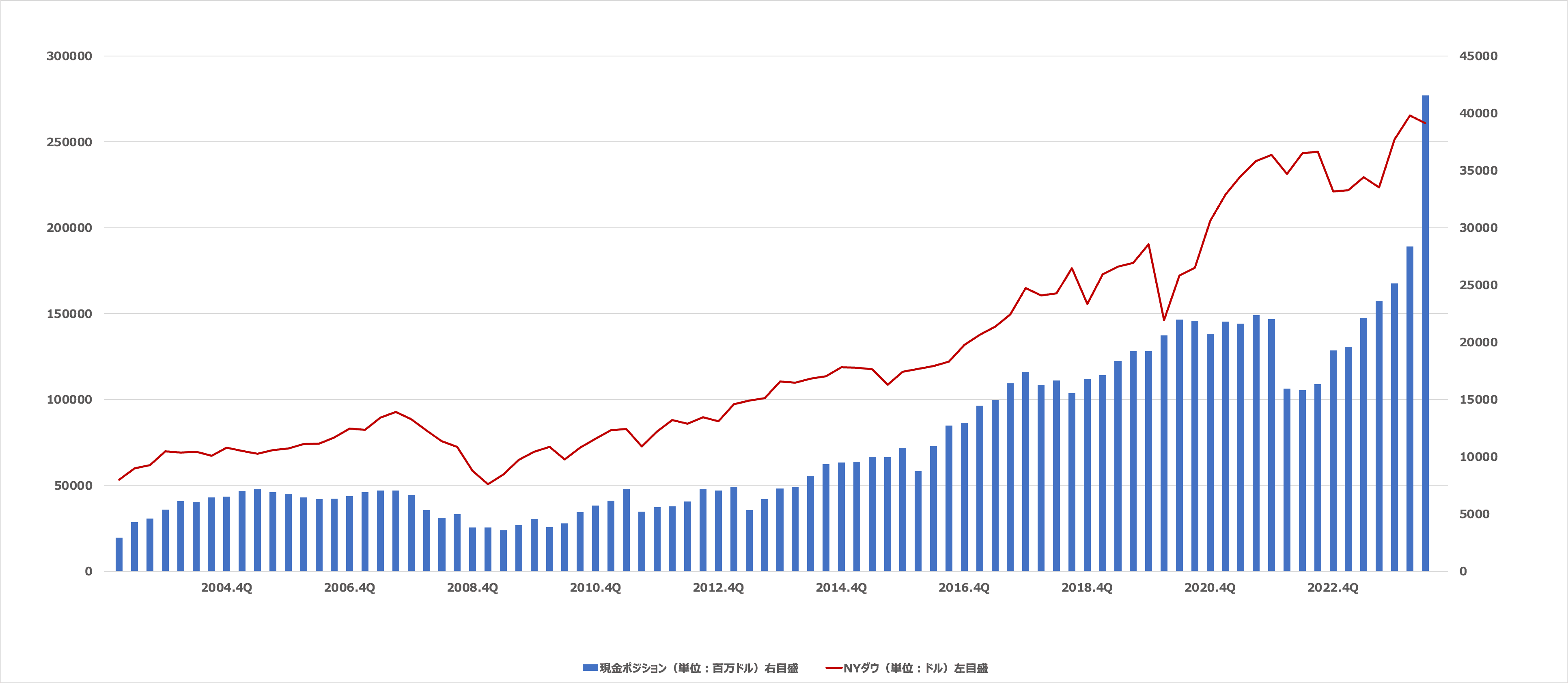

ウォーレン・バフェットはすでにこの結果に備えている。バフェット率いるバークシャー・ハサウェイの2024年6月末時点の現金保有残高(現預金と米短期債の保有額を合計した額)は2,769億ドルと、前期(2024年第3月末は1,890億ドル)から約46%増え、過去最高を更新した。

これまでのバンク・オブ・アメリカ株の売却分を加味すると、2,841億ドルに拡大すると推計される。

バークシャー・ハサウェイの運用資産全体に占める手元現金残高の割合は6月末に45.5%に達している。これはバフェットの運用の歴史の中でも極めて異常な事態と思われる。バフェットが記録的な額の現金を蓄えると、2000年、2008年、2020年、そして今のように、12カ月以内に大規模な株価の暴落が起こる可能性がある。

急増するウォーレン・バフェットの現金の山

バークシャー・ハサウェイの手元現金残高とNYダウの推移

『フォース・ターニング(第四の節目)』のニール・ハウは、米国の再生と素晴らしい時代の前には「危機とインフレ」がやってくると警鐘を鳴らしている。危機に対してわれわれができることは、分散投資、ゴールドの保有、そして仲間と家族を大切にすることである。

9月18日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

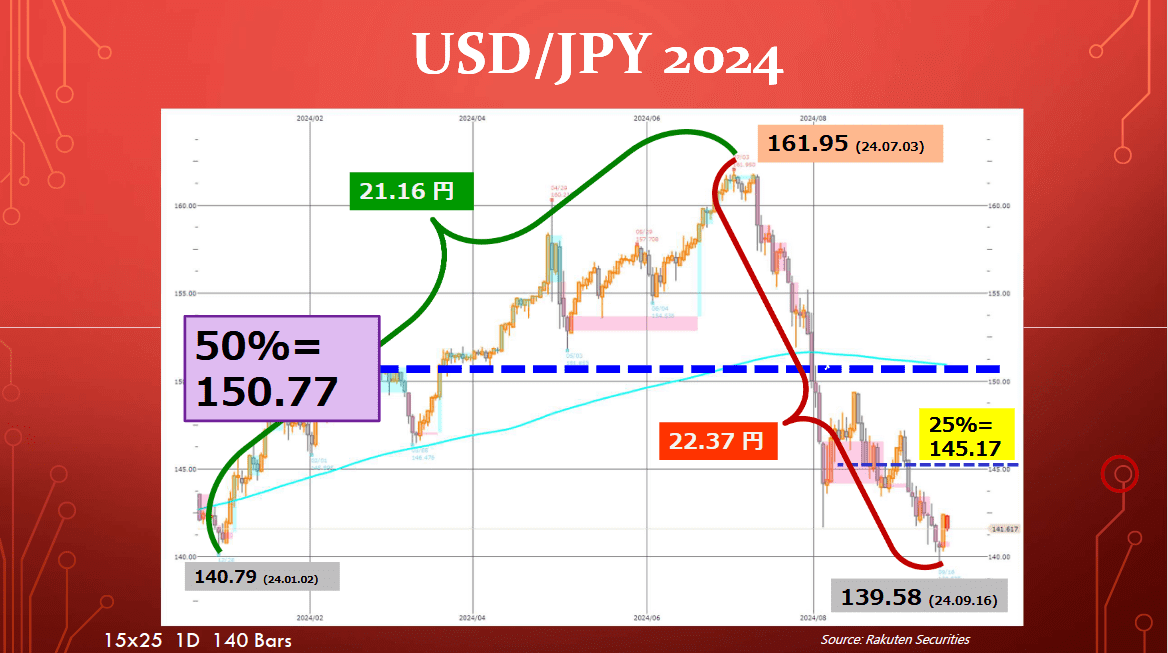

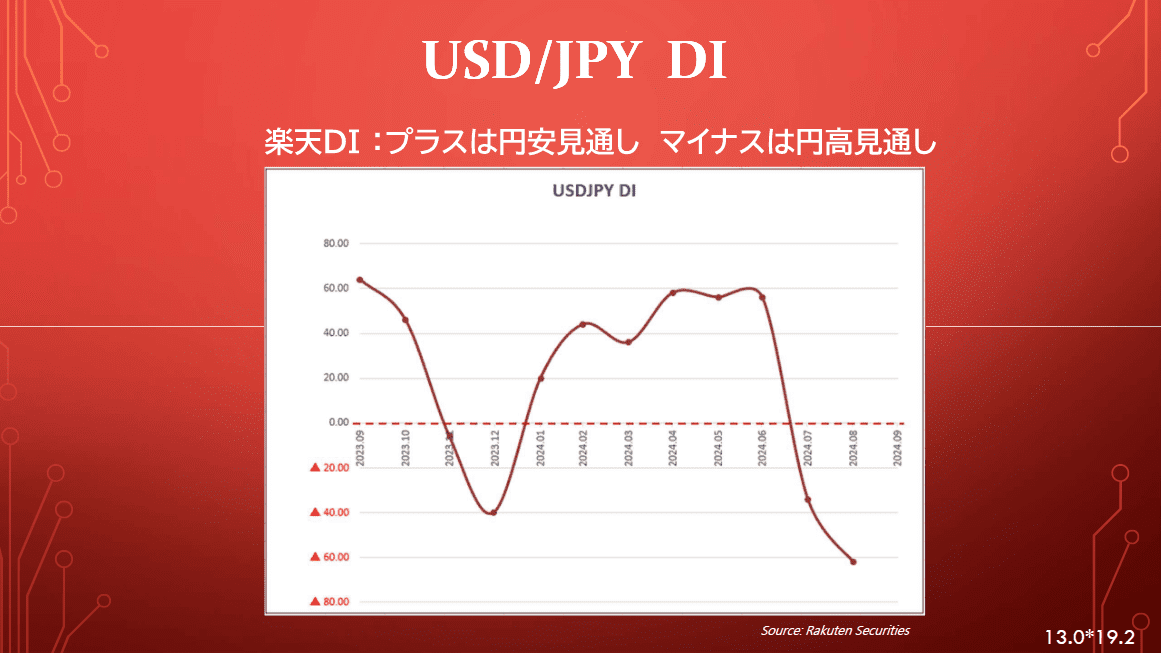

9月18日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、荒地潤さん(楽天証券FXアナリスト)をゲストにお招きして、「米国の利下げと為替・株式相場の行方」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

9月18日:楽天証券PRESENTS 先取りマーケットレビュー

日本最大規模の投資家のためのイベント【投資戦略フェアEXPO2024大阪】

投資戦略フェアは、自らの意志で主体的な判断と行動ができる自立した投資家育成を目的としています。熱意と努力を惜しまない投資家にさまざまな分野で活躍しているゲストが発信するノウハウを存分に楽しんでいただける場をご提供します。

【投資戦略フェアEXPO2024大阪】

日時:2024年10月26日(土)10:00 ~ 18:30(受付開始 9:30)

開催場所:マイドームおおさか (大阪市中央区本町橋2-5)

10月26日(土)に大阪で「投資戦略フェア」が開催されます。楽天証券さんの提供で私も登壇いたします。

石原順講演の【参加者特典】として、楽天MT4版の売買ツール【メガトレンドフォローシグナルのお試し版】を参加者全員にプレゼントする予定です。ぜひご参加ください。

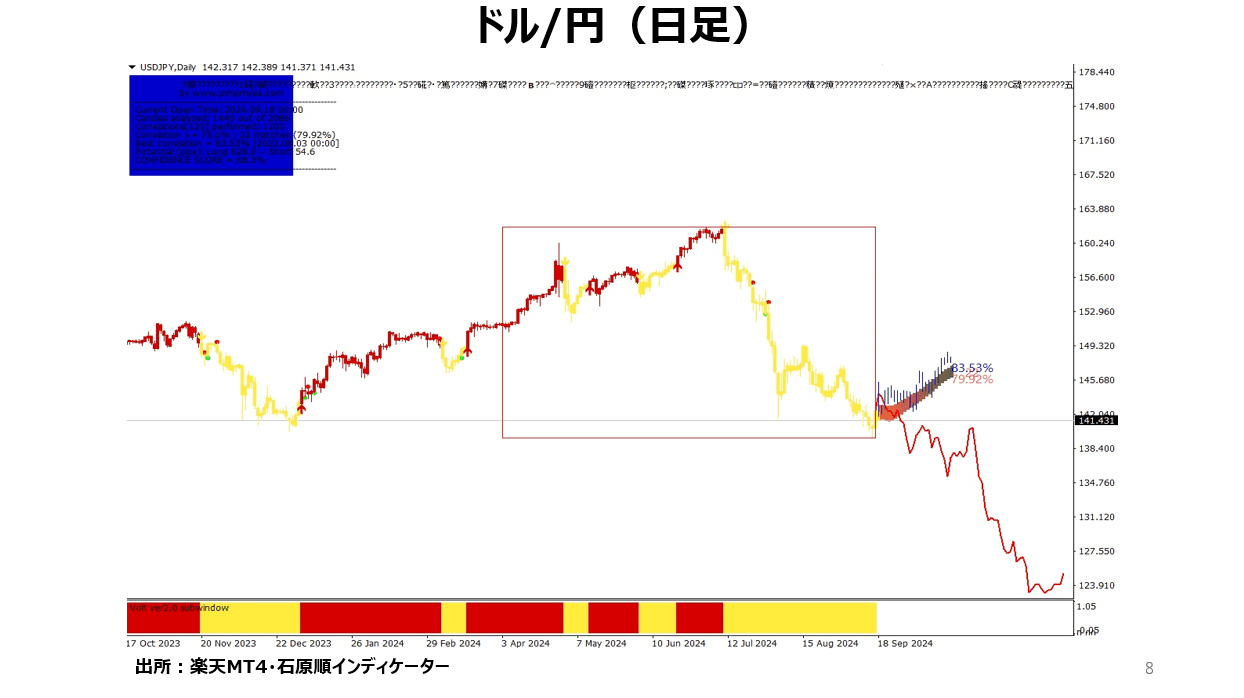

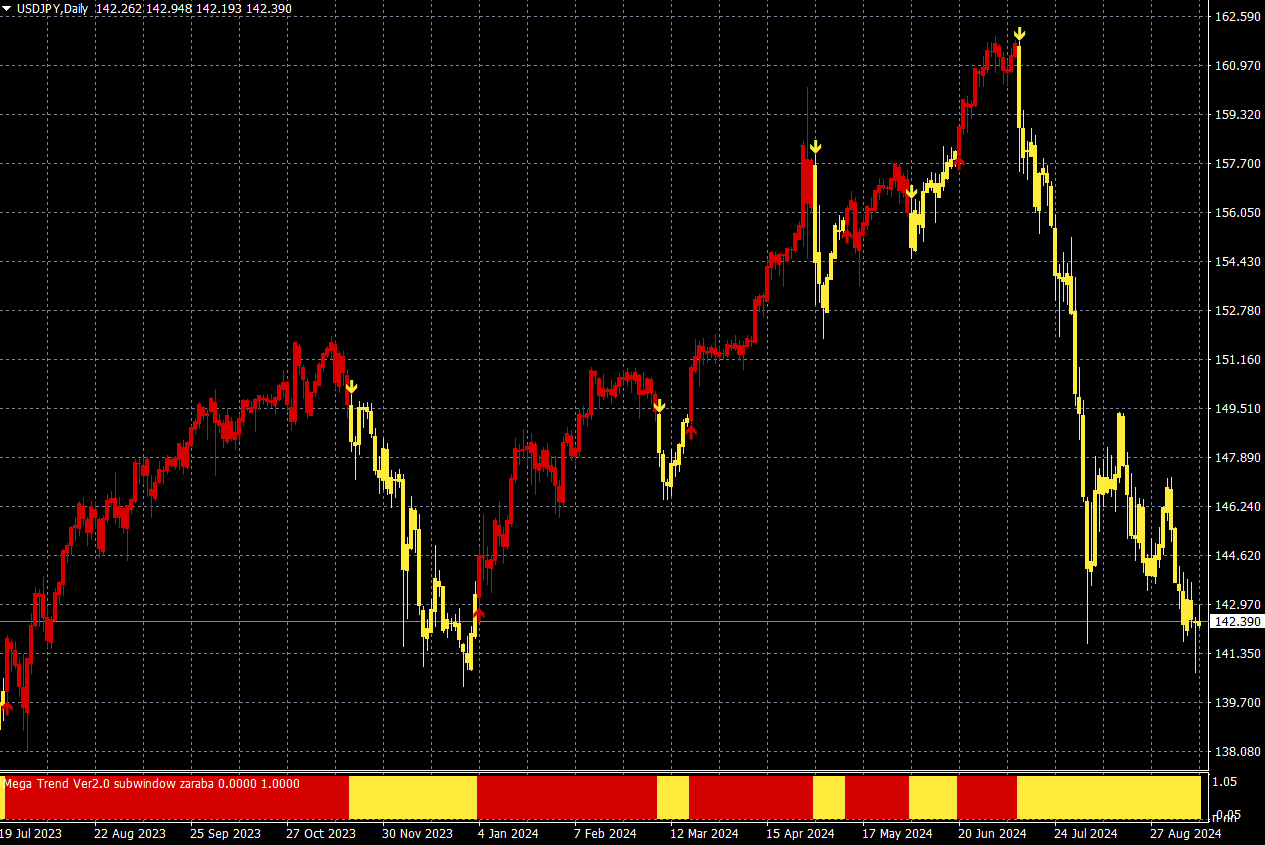

ドル/円(日足)メガトレンドフォローシグナルの売買シグナル

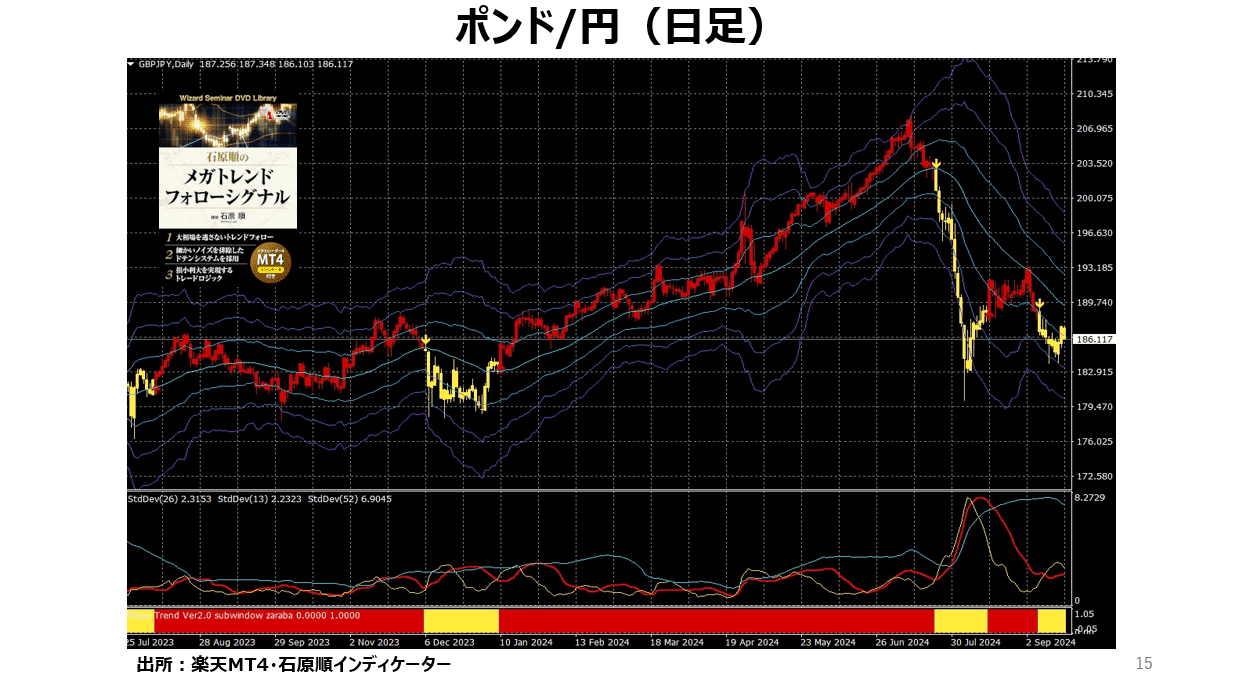

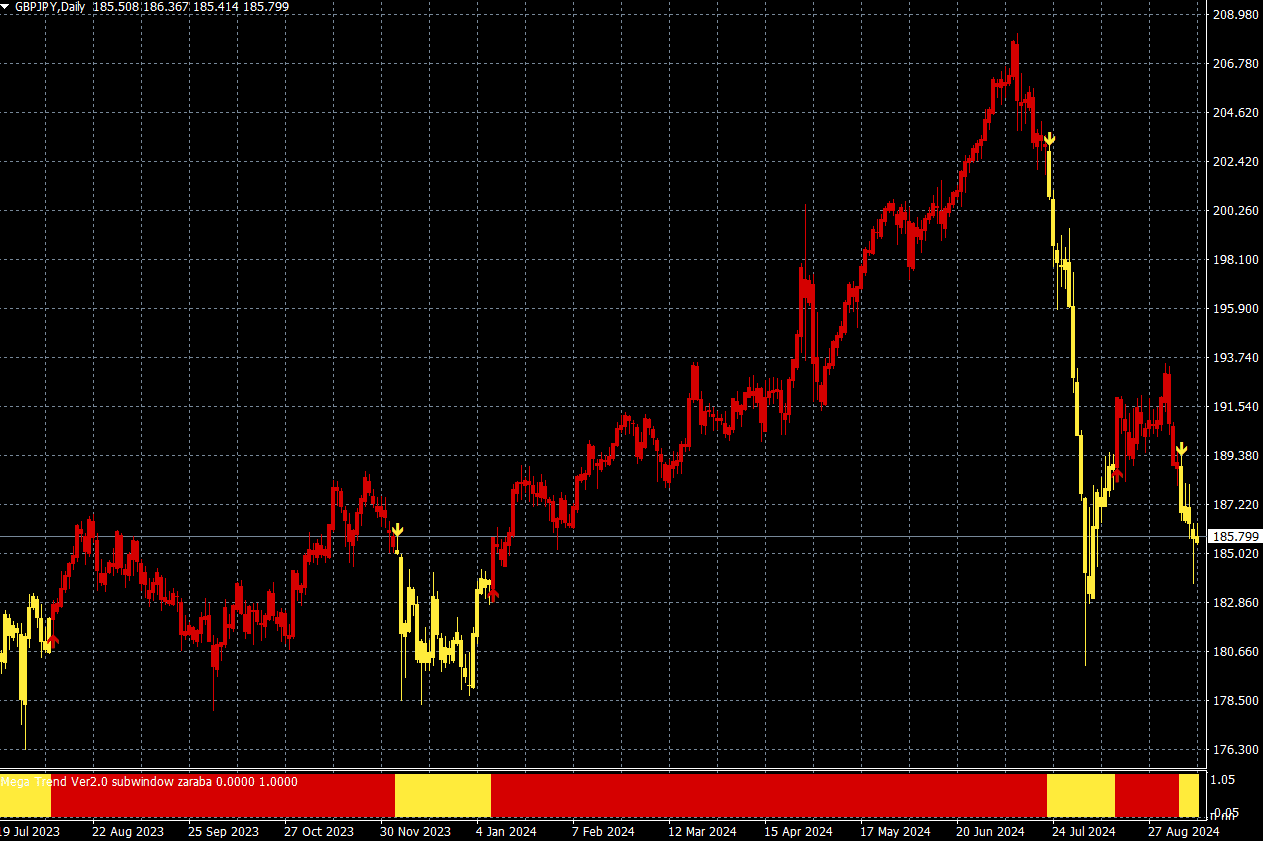

ポンド/円(日足)メガトレンドフォローシグナルの売買シグナル

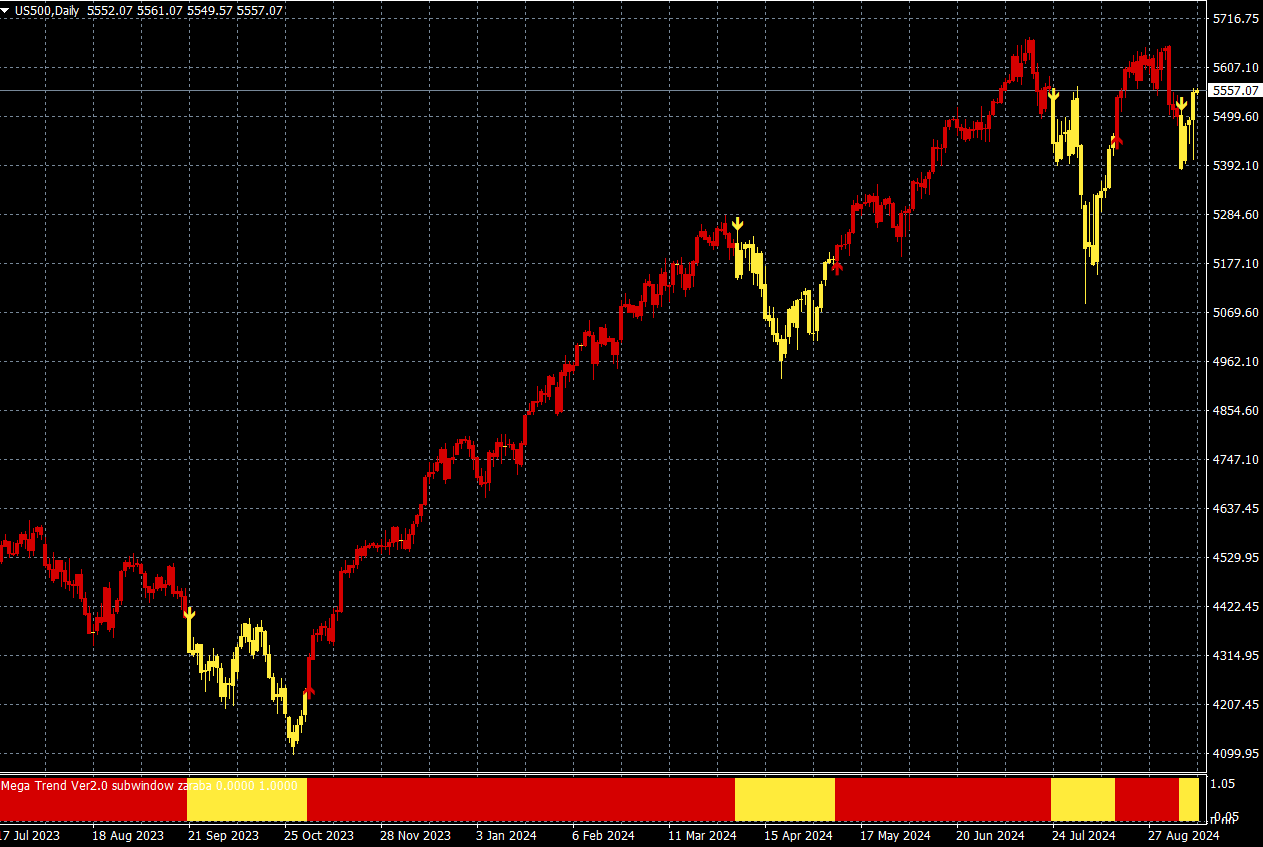

S&P500CFD(日足)メガトレンドフォローシグナルの売買シグナル

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。