※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「[動画で解説]決算レポート:ソニーグループ(音楽を軸に安定成長へ)」

毎週金曜日午後掲載

本レポートに掲載した銘柄:ソニーグループ(6758、東証プライム)

1.2025年3月期1Qは、1.6%増収、10.3%営業増益

今回は、ソニーグループを取り上げます。ソニーグループの今の主力事業である、ゲーム、音楽、映画の3事業の中でも、ソニーが長期成長の主軸と位置付けている音楽事業の動向を分析します。ソニーグループは、ゲーム、音楽、映画のエンタテインメントの重要3分野を世界的規模で手掛ける世界で唯一の企業ですが、今回は音楽についてその詳細を見ていきます。

まずは、2025年3月期1Q(2024年4-6月期、以下今1Q)の業績を見ていきます。

ソニーグループの2025年3月期1Qは、売上高3兆116億円(前年比1.6%増)、営業利益2,791億円(同10.3%増)となりました。前1Qの前年比が売上高32.9%増、営業利益30.6%減だったことを考えると、営業増益率は低いものになりましたが、これは主に金融事業において、ソニー生命の業績が市況変動による運用益の減少によって大幅減収減益となったためです。

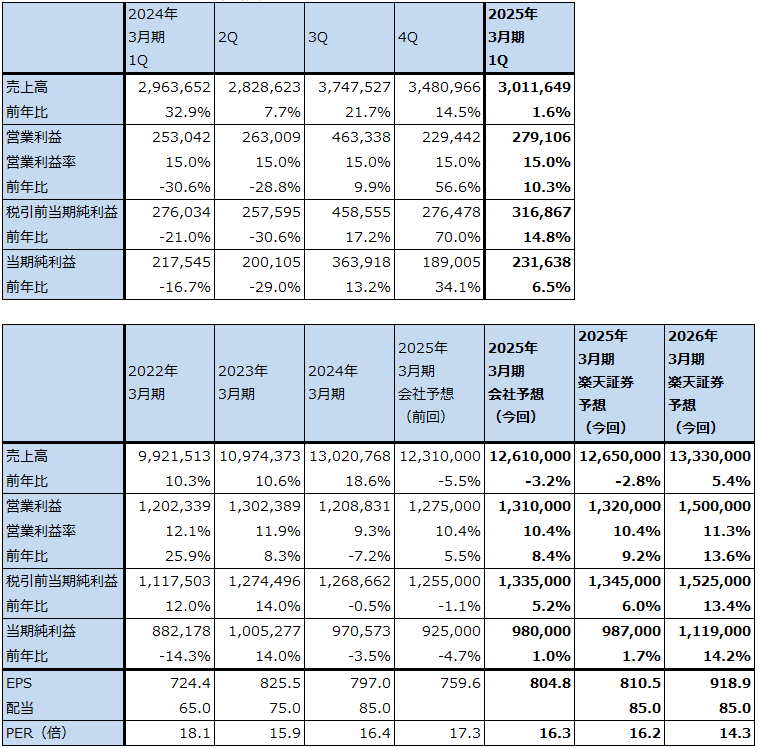

表1 ソニーグループの業績

発行済み株数 1,217,751千株

時価総額 15,958,627百万円(2024/9/13)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は当社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

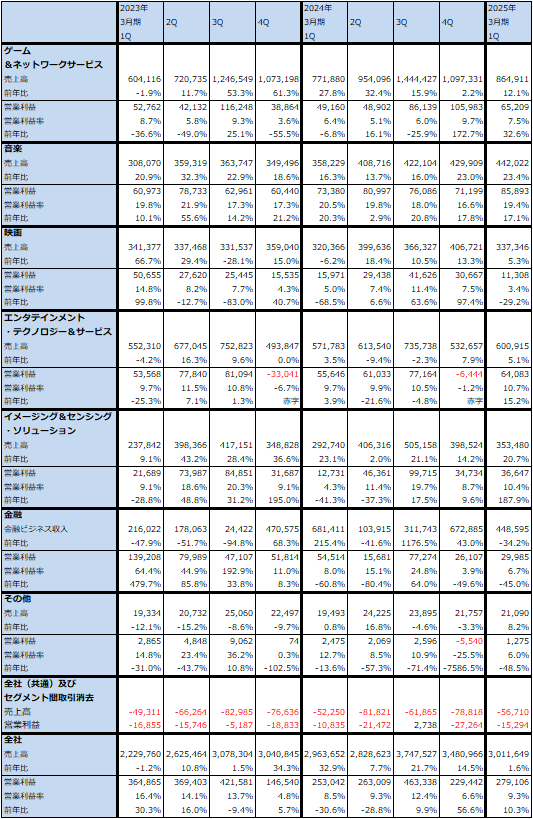

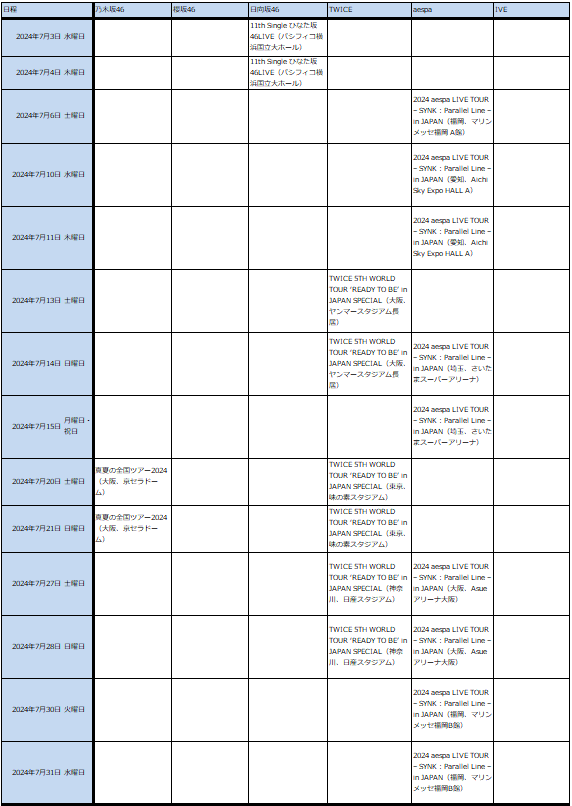

表2 ソニー:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

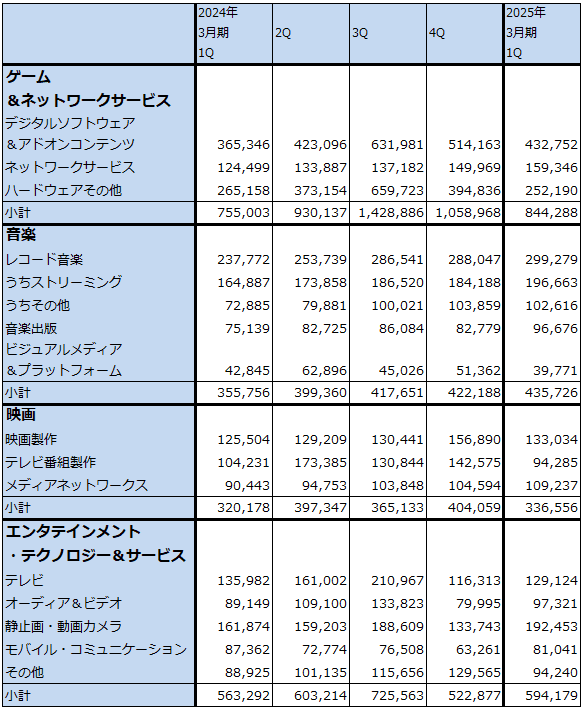

表3 ソニーグループのセグメント別売上高詳細(外部向け売上高)

出所:会社資料より楽天証券作成

セグメント別動向は以下の通りです。

1)ゲーム&ネットワークサービス

今1Qは売上高8,649.11億円(前年比12.1%増)、営業利益652.09億円(同32.6%増)となりました。第1四半期としては好調な業績でした。

PS5ハードウェア販売台数は、前1Q330万台から今1Q240万台へ減少し、ハードウェア売上高も減少しましたが、ゲームソフトウェアの中のアドオン・コンテンツが同2,119.52億円→2,908.64億円と大幅増収となったこと、プレイステーションプラスの会員数増加と上位サービスへの移行によってネットワークサービスが同1,244.99億円→1,593.46億円と好調だったことによります。個別のゲームソフトでは、「HELLDIVERS 2」、PC版「Ghost of Tsushima」、「Destiny2」の拡張コンテンツ「The Final Shape」が貢献しました。

今1Qの実績を踏まえて、会社側は2025年3月期のゲーム&ネットワークサービス事業の業績予想を上方修正しました。前回会社予想の売上高4兆2,000億円(前年比1.6%減)、営業利益3,100億円(同6.8%増)が今回は売上高4兆3,200億円(同1.2%増)、営業利益3,200億円(同10.3%増)へ小幅上方修正されました。今後は、これまで買収等によって強化してきたファーストパーティ製ソフト(100%開発子会社による自社開発ソフト)の発売タイトル数が増加すると予想されるため、今回の会社予想業績にさらに上乗せされる可能性もあります。

楽天証券では、今期は会社予想と同じ、来期は売上高4兆3,300億円(同0.2%増)、営業利益3,400億円(同6.3%増)と予想します。2024年11月7日発売予定の「PS5Pro」(699.99ドル、699.99ポンド、799.99ユーロ、11万9,980円)によって、ハードの寿命が長くなるであろうこと、ファーストパーティソフトの成果が2026年3月期も期待できることを評価しました。

次世代機に関する情報は今のところでていません。任天堂の次世代機、マイクロソフトの次世代機が発表されてからソニーも態度を表明することになると思われます。

2)音楽

音楽事業の今1Qは売上高4,420.22億円(前年比23.4%増)、営業利益858.93億円(同17.1%増)となりました。売上カテゴリー別に見ると、音楽制作(ストリーミング)が前1Q1,648.87億円→今1Q1,966.63億円へ順調に伸びました。ストリーミング配信の伸びが続いています。また、音楽制作(その他)は同728.85億円→1,026.16億円へ好調でしたが、これは公演、放送にかかるライセンス収入、ライブ関連収入の伸びによります。

音楽出版は同751.39億円→966.76億円へ好調でした。今後も順調な伸びが予想されます。

一方で、ビジュアル・メディア&プラットフォームは、同428.45億円→397.71億円へ減収となりました。ゲーミング(主にモバイルゲーム)が減収となりましたが、アニメ等が横ばいでした。

会社側は今期業績予想を表6のように上方修正しました。円安とイープラスの連結子会社化による既存持ち分の再評価益の計上によるものです。

来期は、引き続き音楽出版とストリーミングが順調に伸びることが予想されます。引き続き順調な業績拡大が予想されます。

3)映画

今1Qは、売上高3,373.46億円(前年比5.3%増)、営業利益113.08億円(同29.2%減)と営業減益となりました。今1Qまでは2023年7月14日から11月8日まで続いたアメリカ俳優労組のストライキの影響が出ています。ただし、今後は映画の大型作品の公開が増える見込みであり、業績好転が予想されます。

今期会社予想業績は前提レートが若干円安になった影響で若干の上方修正となりました。来期は映画作品の公開増加が予想されるため、二桁増収増益になる可能性があります。

映画は世界市場が大きく、成長率も高い有望市場ですが、ソニーの対応が追い付いていない事業です。逆に言えば伸びしろが大きい分野であるとも言えます。ソニーの映画に対する成長戦略が期待されます。

4)エンタテインメント・テクノロジー&サービス

今1Qは、売上高6,009.15億円(前年比5.1%増)、営業利益640.83億円(同15.2%増)となりました。平均レートが円安になったことが寄与しました。テレビが前年比減収になりましたが、デジタルカメラが増収になりました。特に、高価格帯のデジタルカメラが引き続き収益の柱となりました。

この分野は、今後も在庫管理を保守的にすることで、高級デジタルカメラ中心に利益を確保する方針です。

5)イメージング&センシング・ソリューション

今1Qは売上高3,534.80億円(前年比20.7%増)、営業利益366.47億円(同2.88倍)となりました。平均レートが円安になったこと、スマートフォン向け、デジタルカメラ向けイメージセンサーの増収が大幅増益に寄与しました。スマートフォン向けについては、スマートフォン市場の回復に伴う販売数量の増加と、スマートフォンカメラのイメージセンサーの大判化による製品ミックスの改善の両方が見られました。

今2Q以降は、スマートフォン市場の回復が引き続き予想されること、中国で高級スマートフォンのカメラの大判化、高性能化が進むことが期待されることなど注目点があります。歩留まりは会社目標に従って改善しており、これも今後の業績拡大のための注目点です。

一方で、9月20日発売の「iPhone16」シリーズ、「iPhone16Pro/ProMAX」シリーズの予約が昨年に比べて鈍いという指摘があります。

このようにプラス、マイナス両方の要素がありますが、スマートフォンカメラの大判化、高性能化はiPhone以外のスマートフォンでも進行中であるため、当面は業績拡大が続くと予想されます。

6)金融

今1Qは金融ビジネス収入4,485.95億円(前年比34.2%減)、営業利益299.85億円(同45.0%減)となりました。主に、ソニー生命において市況変動によって特別勘定の運用益が減少し、前年同期にあった債券売却益も今1Qは減少したため、大幅減収減益になりました。2025年3月期通期でも同じ要因で減収減益になる見通しです。

なお、ソニー・フィナンシャル・グループは、2025年10月を目途にソニーグループからパーシャルスピンオフと株式上場を計画しています。これが実行されると、ソニーグループの持ち株比率は20%未満となり、ソニーグループの連結対象から外れる見込みです。

2.ソニーグループの音楽事業

1)世界の音楽市場

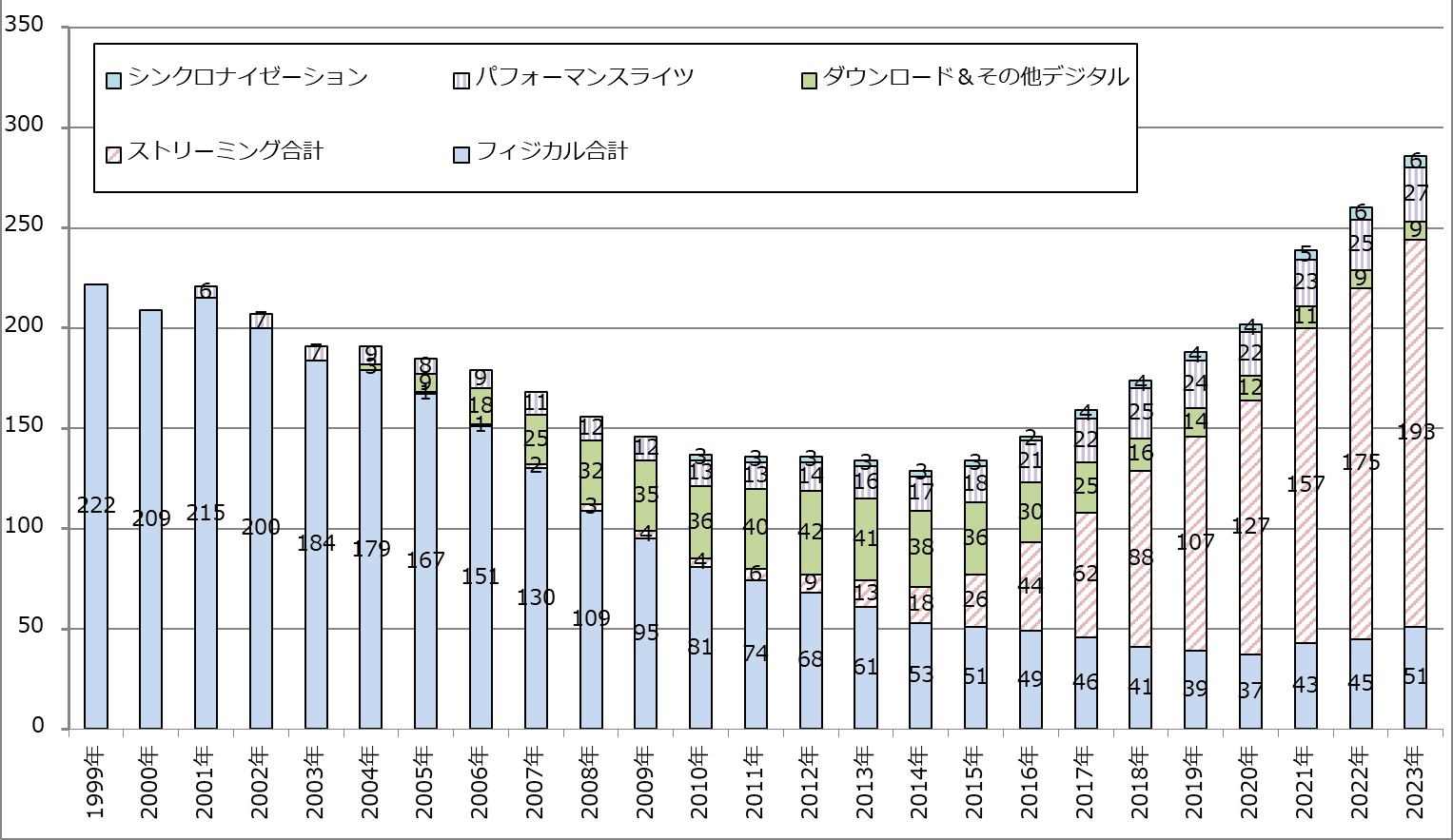

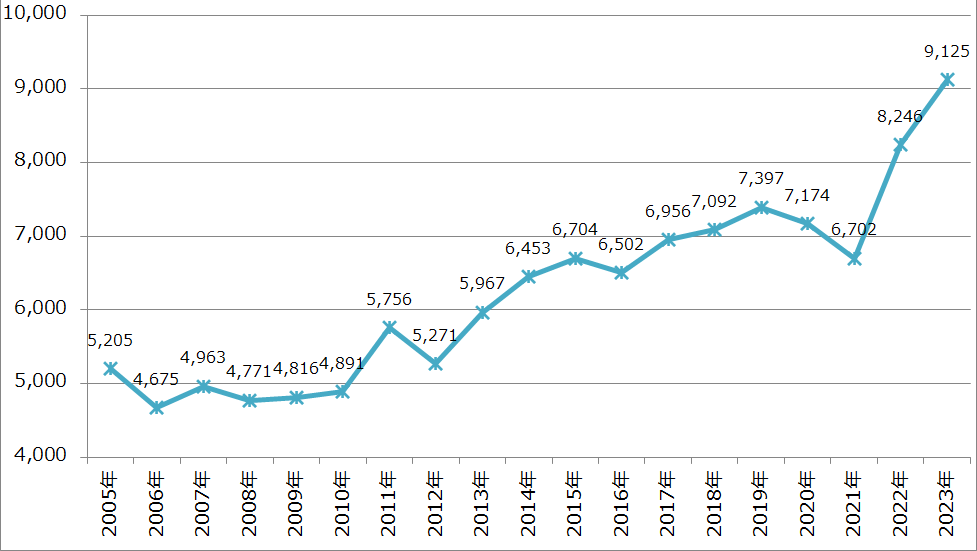

まず、世界の音楽市場の動きを見てみます。グラフ1は世界の音楽売上高の推移を示したものです。2003年にアップルが始めた音楽配信サービス「iTune Music Store」(現iTunes Store)が最初の事業化された音楽配信と思われますが、これ以降複数の音楽配信事業が出てきたため、音楽配信の増加とともにレコード販売が減る事態となり、2003~2014年に世界の音楽市場は下降局面が続きました。ただし、Spotify(2006年設立、2008年サービス開始)のようなグローバルに活動するストリーミング型音楽配信業者が複数できて、アーティストとの権利関係を整備し、アーティスト側の音楽配信に対する警戒感を緩和してきたこと、ストリーミングの顧客数が増加しはじめたことから、2014年に世界の音楽市場は底打ちし、成長トレンドに入ることができました。ストリーミングを軸とする成長は今も続いています。

グラフ1 世界レコード産業収入

2)ソニーグループの音楽事業

ソニーグループの音楽事業は、1968年にアメリカの大手レコード会社「CBS」(1988年にソニーが買収)とソニーが作った合弁会社「CBSソニー」が元となっています。ラジオ、テレビと同様、音楽事業はソニーグループの源流の一つと言えます。

ソニー音楽事業は大きく3つのセグメントに分かれます。まず、音楽出版事業です。これは、大量の楽曲の著作権を集積したものであり、ソニーの管理楽曲数は2024年3月末624万曲(2023年3月末576万曲)で世界最大です。この楽曲を1曲ずつ映画、テレビドラマ、CMのBGM、主題曲や他社のアーティストなどに貸し出すことで収入を得る事業です。今は世界中で、映画、テレビドラマ、アニメ、テレビCMの制作が活発に行われていますが、作品ごとに楽曲が必要になります。自前で楽曲を作る場合もありますが、すでにある楽曲を使う場合が圧倒的に多いため、楽曲の需要は増える傾向になります。急成長は難しいビジネスですが、持続的な安定成長が期待できる事業です。

3)ソニーの音楽制作

次が音楽制作です。欧米を地盤とするソニー・ミュージックエンタテインメント(以下SME)、日本を地盤とするソニー・ミュージックエンタテインメント(ジャパン)(以下SMEJ)の二つに分かれています。いずれも有力アーティストから若手まで大量のアーティストを抱えています。

ソニーの競争相手は、まず、ユニバーサル・ミュージック・グループです。企業規模はほぼ同じですが、音楽出版はソニーが強く、音楽制作はユニバーサルに強みがあります。次がワーナー・ミュージック・グループですが、ソニーともユニバーサルとも企業規模では小さくなります。

ソニー、ユニバーサル、ワーナーには欧米の音楽のトップスターがレーベル契約あるいはマネジメント契約を結んでいます。今1Qにソニー音楽事業に貢献のあったアーティストとしては、Beyonce、Future & Metro Boomin、SZA、Travis Scott、Luke Combs、Tylaなどですが、ベテランから若手まで数多くのアーティストが在籍しています。

3つ目は、ビジュアルメディア&プラットフォームで、スマホゲーム、アニメを手掛けています。

3.日本の音楽市場とSMEJ

1)日本の音楽市場

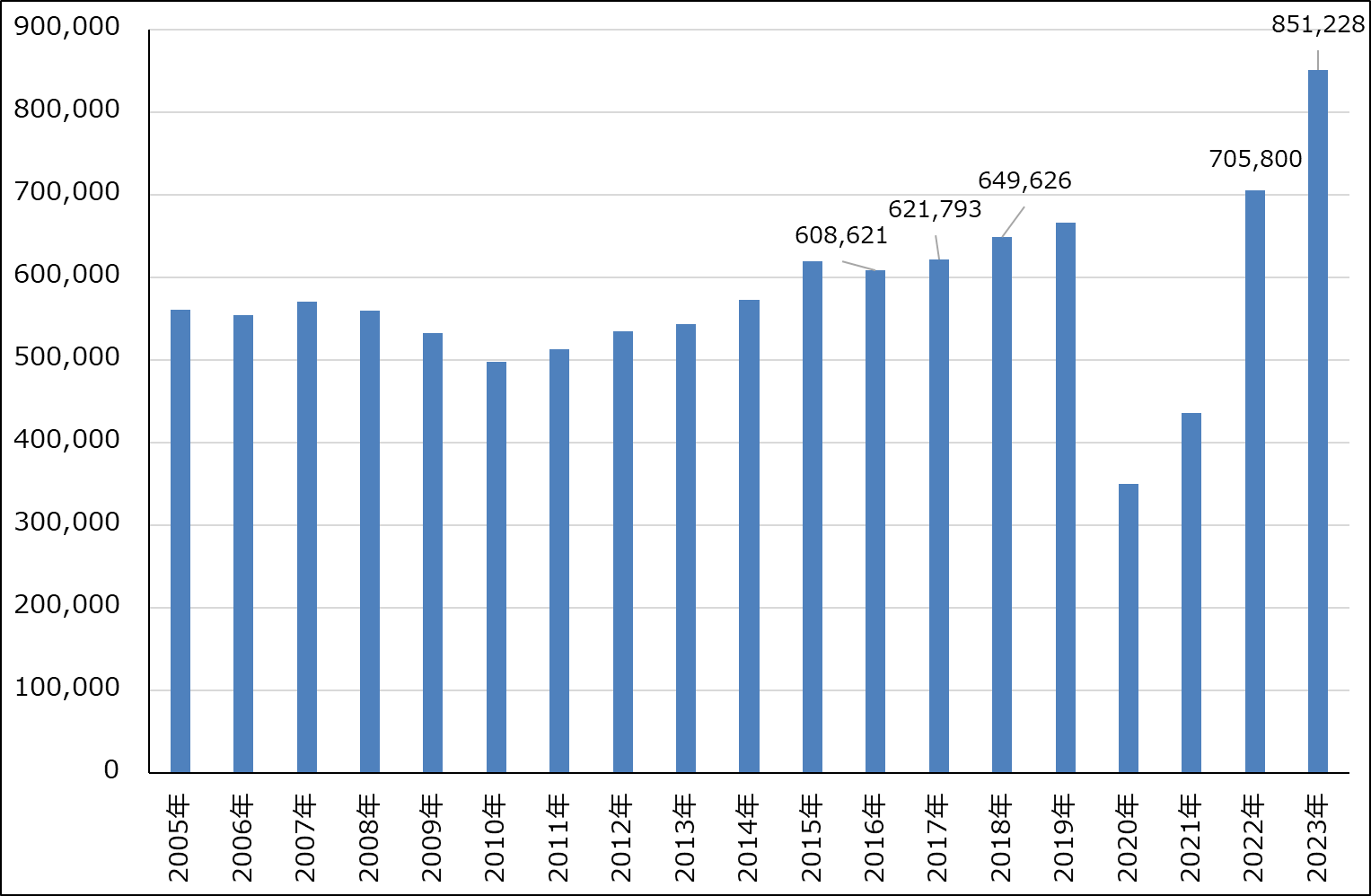

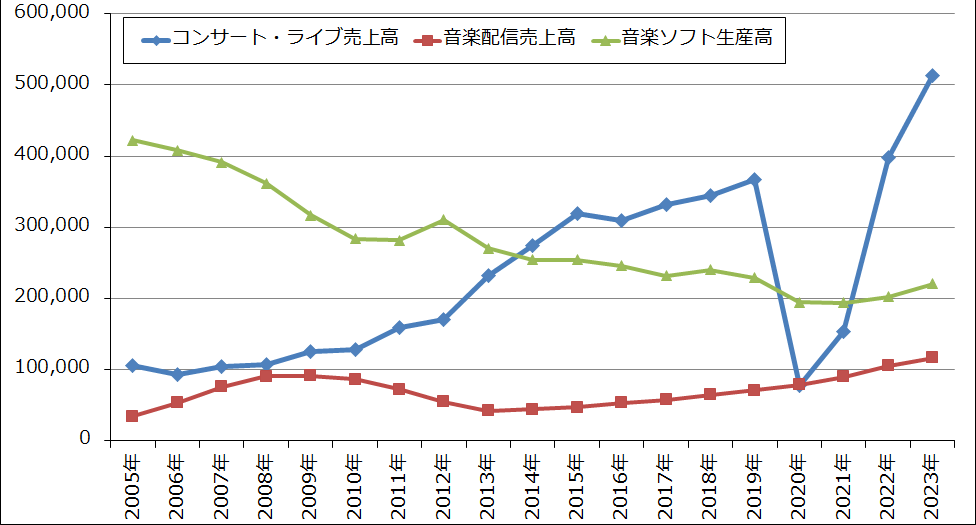

日本の音楽市場はグラフ2~6の通りです。

日本の音楽市場で最も伸びが大きいのは、コンサート・ライブ市場です。コロナ明けしてすぐに過去最高売上高を更新しました。ただしこれは、チケット代の上昇によるものが大きいと思われます。チケット代の上昇は、コストアップによるものもありますが、ステージ近くの席を「VIP席」として割り増し価格で販売するやり方が普及してきたためでもあります。

日本でも音楽配信は普及していますが、レコード(ディスク)を買う人も少なからず存在します。これは後述のように、アイドルやアーティストが握手会やファンミーティングの抽選券をシングルやアルバムに封入することが多いこと、記念の映像ディスクが同梱されていることも多いことから、CDを買う需要が一定数あること、推しているアーティストへのリスペクトや記念として1枚から複数枚のCDを買うファンが少なからずいることなどによります。

グラフ2 日本のライブエンタテインメントの年間売上高

グラフ3 ライブの年間公演数と動員数

グラフ4 日本のライブエンタテインメント:チケット平均価格

グラフ5 日本の音楽産業:1

グラフ6 日本の音楽産業:2

2)SMEJの音楽事業

日本の音楽市場でトップは、SMEJです。2位がユニバーサルミュージックジャパン、3位がエイベックス、4位がビクターエンタテインメントです。各社とも特色があり、SMEJは最大手だけにほとんど全てのジャンルで大物から新進気鋭の若手までと幅広くレーベル契約、マネジメント契約をしています。ちなみに、レコード化する権利を持つレーベル契約だけでは音楽事業は儲かりません。ライブ興行権を含む各種のイベントを行う権利を持つマネジメント契約とレーベル契約を合わせて、そのアーティストがヒットしたときに音楽会社が儲けることができます。

SMEJの大きな特色は、大物アーティストだけでなく、技巧的に優れ、聴き手に訴求する力をもった大型、中堅の若手アーティストを大量に抱えていることです。例えば、後述の「YOASOBI」、最近急成長している「SUPER BEAVER」や「緑黄色社会」などです。また、将来海外展開を目指したい若手アーティストは、世界的グループであるSMEJかユニバーサルと契約すると言われています。

2位のユニバーサルミュージックジャパンも幅広くアーティストと契約しています。

3位のエイベックスは、東方神起と日本におけるレーベル契約とマネジメント契約を結んでいます。最近では「XG」に注力しています。

4位のビクター・エンタテインメントは、中堅ながら特色の強い会社です。日本の音楽市場を作った1社ですが、現在はJVCケンウッドの傘下にあります。サザンオールスターズとレーベル契約を結んでいることで知られていますが、同時に、「Plastic Tree」「斉藤和義」「家入レオ」など、キャリアが長く独特な音楽性で熱心なファンを抱えているアーティストが多い音楽会社です。ただし、マネジメント契約は少ない模様です。

3)「YOASOBI」のアメリカ進出成功

この数年で日本の音楽市場に大きな変化が起きました。「YOASOBI」のアメリカ進出の成功です。

日本のアーティストでアメリカ進出成功は初めてといってもよいことです。YOASOBIの楽曲であるアニメ「推しの子」の主題歌「アイドル」を、「推しの子」のアメリカ進出と合わせてアメリカでも売り出したところ、ビルボード・グローバル・チャート「Global Excl. U.S.」で首位を獲得しました。世界最大の音楽市場であるアメリカへの進出に成功したことは、YOASOBIだけでなく、日本の他のアーティストにとっても可能性を広げることになります。

4.SMEJのアイドル事業

1)大事業になった「アイドル」

過去20年間で日本の音楽市場で急成長したジャンルがあります。「アイドル」です。

「アイドル」は数十年前から日本の音楽市場にありましたが、事業として巨大化したのは、2005年結成の「AKB48」からと思われます。SMEJは、「乃木坂46」「櫻坂46」「日向坂46」の「坂道シリーズ」を作詞家の秋元康氏との共同事業という形で運営しているほか、「=LOVE」「≠ME」などのアイドルともレーベル契約を結んでいます。アイドルを抱える音楽会社としては最大規模です。

アイドルグループにも様々な種類があります。ここではSMEJが有力グループを抱えている女性アイドルを例にとりますが、SMEJが強みを持っているのは、メンバー数20~30名以上の大人数型アイドルグループです。

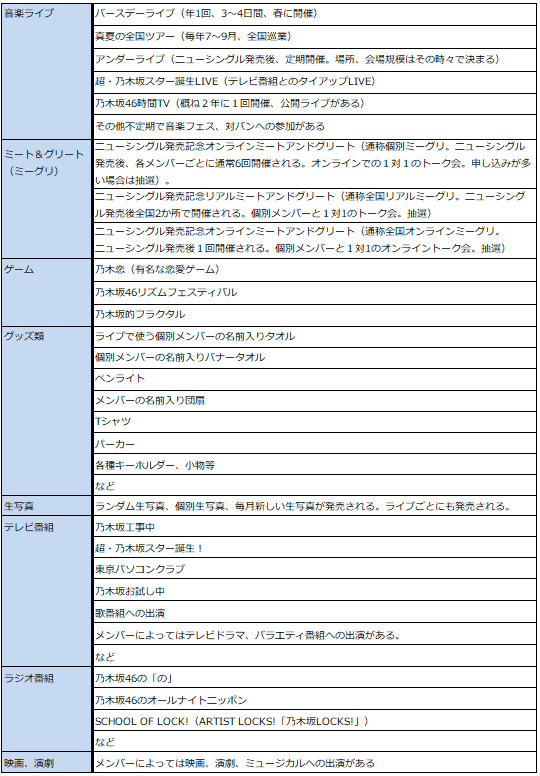

大人数型グループの長所は、グループが扱う「コンテンツ」が多いことです。表4は、乃木坂46が運営している主要なコンテンツを示したものですが、中核コンテンツの音楽ライブだけで、定期開催しているものが3タイプ(テレビ局とのタイアップライブを含めると4タイプ)、スマホゲームが3タイプ、ミーグリ(ミートアンドグリート、コロナ前に開催されていた握手会に代わるオンラインと対面の個別トーク会)3タイプ、その他グッズ、テレビ番組、ラジオ番組、映画、演劇等など多数のコンテンツを運営または参加しています。これによって様々な切り口から新規のファンを増やし、既存顧客の満足度を上げることができるだけでなく、収益源を多様化することができます。ただし、権利関係が複雑なコンテンツもあると思われるため、全ての収益がソニーに入ってくるわけではないと思われます。

ちなみに、「乃木坂46」の場合は結成されて13年たっているため、運営するコンテンツの数が「櫻坂46」「日向坂46」よりも多くなっています。表4を見ると、乃木坂46のような大人数型アイドルグループは、一般に見聞きする音楽ライブ中心のアイドルグループとは異なり、音楽を中核とする大きめのビジネスユニットの性格を持っているといったほうがよいかもしれません。

一方で問題点もあります。日本でも韓国でも通常のアイドルグループの人数は4人から10人前後です。この人数なら訓練のための初期投資、継続投資も比較的実行しやすく、運営もしやすいと思われます。ところが、20~30名以上の人数になると、ニューシングルの「顔」である表題曲に全員が参加することができない場合があります。その場合、表題曲に参加するメンバーを「選抜」、そうでないメンバーを乃木坂46では「アンダー」、櫻坂46では「BACKS(バックス)」、日向坂46では「ひなた坂46」としています。選抜とそれ以外のメンバーでは、テレビ出演等の活動に大きな差があると言われています。

このような階層構造に対しては、ファンの間で選抜、アンダーが競争で決まるのではなく、固定化されているのではないかという批判が以前からあります。この問題を軽視するとファンが離れてしまうリスクが生じかねないと思われます。ただし、「推し」の立場がどうであれ気にせずに推すというファンもいるようなので、これに対する考え方は人それぞれのようです。

表4 乃木坂46関連の主要コンテンツ

2)コンテンツを作り出す能力が高い乃木坂46

実は、私が注目しているのがアンダーライブです。乃木坂46のメンバーで選抜以外のアンダーメンバーが行うライブです。2014年4月に第一回のアンダーライブが開催され、現在はニューシングルが発売されるたびに定期開催されています。

私が見るところ、2023年からのアンダーライブは他のライブとの「差別化」を意識した構成になってきたように見えます。バースデーライブは、過去の多くの楽曲を振り返るライブか、各期生ライブ+全体ライブ、真夏の全国ツアーはその時のテーマに従ったショー的なライブ(今年のテーマは「お姫様」です)と、一定の「型」があるように思われます(あくまで個人の意見です)。

しかし、アンダーライブにはそのような「型」がなく、表題曲は一部の例外を除き歌わないという縛りがあるだけです。2023年からのアンダーライブは、歌唱を強調したライブがあったり、ギターやピアノの弾き語り、ドラムを2~3個並べた演奏(メンバーによる演奏)や、通常よりも難易度の高いダンスがあったり、いくつかの楽曲を編曲し直したり、バースデーライブ、真夏の全国ツアーとは異なる本格的なライブとして差別化に成功したと思われます。

この結果、アンダーライブは横浜アリーナのような1万人規模の会場で3日間開催するときにチケットが完売するという優良コンテンツになりました。

アンダーライブは、櫻坂46、日向坂46でも取り入れており、いずれも観客が熱狂する優良コンテンツになっています。

10~11月に36thシングルアンダーライブが開催されますが、今回は全国巡業するZeppツアーになります(ZeppはSMEJの子会社が運営するライブハウス)。Zeppの収容人数は2,000~2,400人なので、これまでのアンダーライブよりも収容人数が小さくなります。今回の中身がどうなるのか、これまでのように差別化を続ける場合でも、どのように差別化するのか、それをZeppの会場内でどう表現するのか、それは行ってみなければわかりません。このような、うまく差別化されて、サプライズの期待できる、しかも特定のファンしか実体験することができないコンテンツ(ライブ)の需要には極めて強いものがあります。

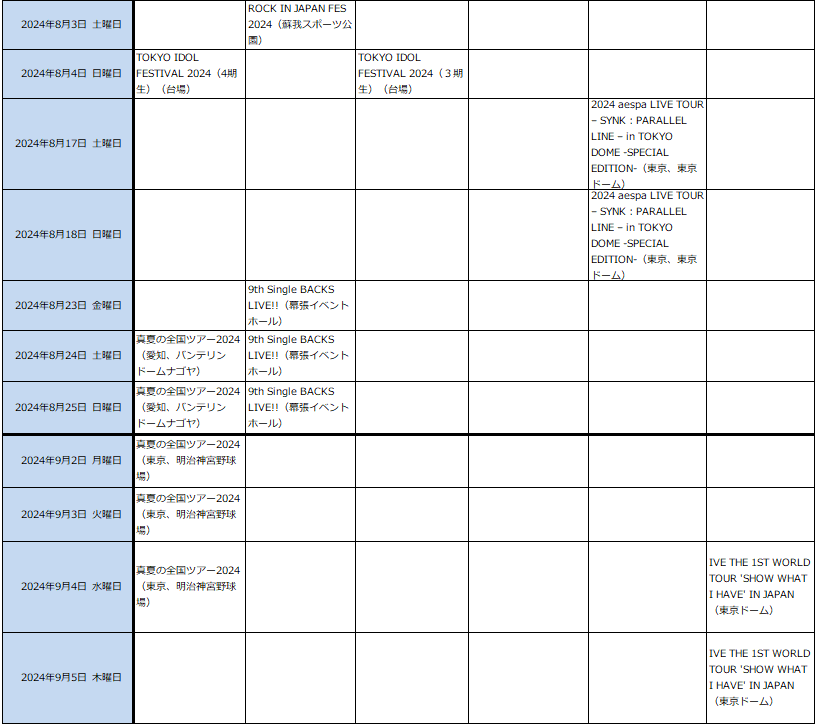

3)ソニー音楽事業の競争相手

長々とアイドルの話をしたのには理由があります。ソニー音楽事業の競争相手として、K-PopあるいはK-Popアイドルが無視できない存在になっています。表5は、今年7~9月の坂道シリーズと女性K-Popアイドルとして重要なTWICE、aespa、IVEのライブスケジュールを並べたものです。7月の乃木坂46の京セラドーム公演とTWICEの大阪、東京公演の日程が重なっています。aespaは日程は重なっていませんが、7、8月に日本各地で東京ドーム公演を含むライブを行いました。8月の乃木坂46バンテリンドームナゴヤ公演では櫻坂46のBACKS LIVEと日程が重なりました。9月の神宮公演の最終日はIVEの東京ドーム公演と重なりました。

今年の乃木坂46の真夏の全国ツアーでは、各公演ともチケットに若干の売れ残りが出たり、完売に時間がかかる事態となったようです。5月に人気メンバーだった山下美月さんが卒業したこと、前述したようにK-Popアイドルの日本公演が活発だったためと思われます。ただし、真夏の全国ツアー全体の動員人数は昨年よりも若干増加した模様であり、これだけ強大なあるいは急成長中のK-Popアイドルの大型ライブと日程が重なったにしては健闘したと思われます。ファンの忠誠心が高いせいだと思われますが、その根本には魅力的なコンテンツを作り出すことができる魅力的なメンバーが揃っていることがあると思われます。

ここにはソニーのアイドル事業の将来性があると思われます。大人数型アイドルグループは運営が難しく、初期投資、継続投資ともに比較的大きな資金が必要になるため、急成長、世界展開、そして利益追求を重視するK-Popでは実績がありません。今後も韓国、日本とも新たな大人数型アイドルグループが結成され、ソニーの競争相手になる可能性はほとんどないと思われます。採算面では不明で(個々のアイドルグループの収益動向、採算、共同事業者とのレベニューシェア等については開示がない)、いいとは思えませんが、ソニー音楽事業の特色、競争力の一つとして重要な存在であり続けると思われます。

なお、K-Popアーティスト、K-Popアイドルはともに、韓国と日本で力を蓄え、速やかにアメリカ、アジアに展開するというビジネスモデルです。韓国の芸能プロダクションが一部の例外を除きマネジメント契約を独占するため、他国の音楽会社はソニーも含めてレーベル契約のみです。従って、K-Popアーティスト、K-Popアイドルはともに、ソニー音楽事業全体の有力な競争相手と言えます。

表5 2024年7-9月の主要アイドルグループのライブスケジュール

5.業績動向と目標株価

今1Q決算発表時に、各事業の今期予想の上方修正を受けて、会社側の全社業績予想も上方修正されました。会社側の新しい今期2025年3月期の業績予想は、売上高12兆6,100億円(前年比3.2%減)、営業利益1兆3,100億円(同8.4%増)です。楽天証券では上方修正の可能性があることから、売上高12兆6,500億円、営業利益1兆3,200億円と予想します。

来期2026年3月期の楽天証券予想は、売上高13兆3,300億円(前年比5.4%増)、営業利益1兆5,000億円(同13.6%増)と予想します。安定成長が期待できると思われます。

今後6~12カ月間の目標株価は、1万6,500円とします。2026年3月期の楽天証券予想EPS(1株当たり利益)918.9円に音楽事業を主軸とした安定成長への期待があることから、想定PER(株価収益率)15~20倍を当てはめました。

中長期で投資妙味を感じます。

なお、2024年10月1日付けで1対5の株式分割を実施する予定です。

表6 ソニー:セグメント別業績(通期)

出所:会社資料より楽天証券作成

本レポートに掲載した銘柄:ソニーグループ(6758、東証プライム)

![[今週の日経平均&株式市場]「景況感次第」の米国株と「米国次第」の日本株~米FOMC通過後も悩みは続く?~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]「上値が重いドル/円、来週はいよいよ130円台か?」FXマーケットライブ<br /><br />](https://m-rakuten.ismcdn.jp/mwimgs/9/b/498m/img_9b9f4c1049ac3669428276d3480baec743149.jpg)

![[動画で解説]【日米株/ドル円】日本株 ヤバさの正体](https://m-rakuten.ismcdn.jp/mwimgs/9/2/498m/img_92269f07a834708c6ecc092f7078d79c67292.jpg)

![[動画で解説]米FOMC前に確認したいポイント整理~「景気」と「政治」に揺れる米国株の行方は?~](https://m-rakuten.ismcdn.jp/mwimgs/4/b/498m/img_4b450f7832d4cf3fe9ad4838f3f3e18567409.jpg)

![元消防士が高配当投資で資産8億円!かんちさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/b/0/160m/img_b0c234fd1d6f59509609cef18ef2667d37549.png)

![[今週の日経平均&株式市場]「景況感次第」の米国株と「米国次第」の日本株~米FOMC通過後も悩みは続く?~](https://m-rakuten.ismcdn.jp/mwimgs/3/c/356m/img_3c12830912ac9c3a56975db39d61268434050.jpg)

![[動画で解説]決算レポート:ソニーグループ(音楽を軸に安定成長へ)](https://m-rakuten.ismcdn.jp/mwimgs/c/5/160m/img_c598227b88fdc49653bf120ea9c6945f95613.jpg)

![[動画で解説]みずほ証券コラボ┃9月17日【日本株、日柄調整へ移行か~今週は日米金融政策会合を控える~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/9/a/160m/img_9a982d0811654ef4792027adebe7168f84815.jpg)

![[動画で解説]日経平均、円高不安で上値重い。18日の米利下げは0.25%か](https://m-rakuten.ismcdn.jp/mwimgs/d/b/160m/img_dbcef2ada517ce63df41f99f1c58b8de47403.jpg)

![[動画で解説]今週の株式市場 「景況感次第」の米国株と「米国次第」の日本株 ~米FOMCを通過しても悩みは続く?~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/3/b/160m/img_3b6d1836afe736c7e0eba8f76b39f48f68985.jpg)