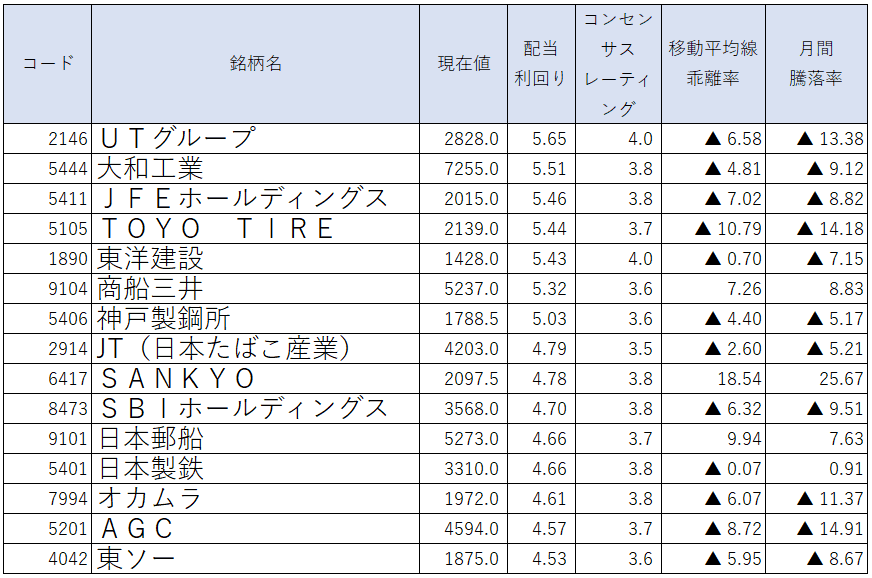

アナリスト評価◎の割安高配当株TOP15

※コンセンサスレーティング…アナリストによる5段階投資判断(5:強気、4:やや強気、3:中立、2:やや弱気、1:弱気)の平均スコア。数字が大きいほどアナリストの評価が高い。

※移動平均線乖離(かいり)率…株価が移動平均線(一定期間の終値の平均値を結んだグラフ)からどれだけ離れているかを表した指標。この数値がマイナスならば、移動平均線よりも現在の株価が安いということになる。

上表は、長期投資に適した銘柄の高配当利回りランキングと位置付けられます。

8月30日時点での高配当利回り銘柄において、一定の規模(時価総額1,000億円以上)、ファンダメンタルズ(コンセンサスレーティング3.5以上)、テクニカル(13週移動平均線からの乖離率20%以下)などを楽天証券の「スーパースクリーナー」を使ってスクリーニングしたものとなっています。配当利回りはアナリストコンセンサスを用いています。

なお、上場市場は各社ともにプライム市場となっています。

日経平均8月前半に歴史的乱高下、個別銘柄は決算発表で明暗

8月(7月31日終値~8月30日終値まで)の日経平均株価(225種)は1.2%の下落となりました。

月前半は歴史的な下落局面となりました。8月2日には2,216円安と過去2番目(現在3番目)の下げ幅となり、翌営業日の5日には4,451円安と史上最大の下げ幅(下落率でも第2位)を記録しました。月初3営業日での下落率は19.5%となっています。

日本銀行金融政策決定会合後の植田和男総裁のタカ派姿勢、米国の景気後退懸念が重なり、為替市場でも急速にドル安・円高が進行し、投資家のポジション調整の動きが急速に強まる形となりました。

ただ、史上最大の下げ幅を記録した翌日には逆に史上最大の上げ幅を記録するなど、その後は市場も徐々に落ち着きを取り戻し、月末にかけてはほぼ急落前の前月末水準に回復する状況となっています。日本銀行の過度なタカ派姿勢が修正される格好になったほか、小売売上高などの経済指標を受けて、米国の過度な景気の先行き懸念も後退する形になっています。

こうした中、ランキングTOP15銘柄の株価は総じて売り優勢となりました。上昇は4銘柄、下落は11銘柄となっています。

SANKYO(6417)が大幅高となっていますが、第1四半期決算が市場予想を大幅に上回る着地となったことで、業績上方修正への期待が高まる状況になっています。商船三井(9104)や日本郵船(9101)などの海運株も上昇しました。ともに第1四半期好決算、ならびに配当予想の上方修正を発表しています。

一方、UTグループ(2146)、TOYO TIRE(5105)、オカムラ(7994)、AGC(5201)などは下落率が10%を超えています。

UTグループやオカムラは、第1四半期の営業大幅減益決算が売り材料視されました。AGCは減損計上で2024年12月期の純損益赤字転落見通しを発表しています。TOYO TIREは通期予想上方修正ですが、修正幅は市場想定よりも小幅にとどまったとの見方が優勢でした。

商船三井に続き日本郵船も新規にランクイン

今回、新規にランクインしたのは、SBIホールディングス(8473)、日本郵船(9101)、オカムラ(7994)、AGC(5201)、東ソー(4042)の5銘柄で、除外となったのは西松建設(1820)、武田薬品工業(4502)、ソフトバンク(9434)、日立建機(6305)、丸井グループ(8252)となっています。

海運業では先月からランクインした商船三井に続き、ランキング入りした日本郵船は8月5日に第1四半期決算を発表し、同時に年間配当金計画を従来の160円から260円にまで上方修正しています。これを反映してコンセンサスの配当予想も切り上がり、配当利回りも上昇する形になっています。その他4銘柄は、8月の株価下落率が大きかったことで、相対的に利回りが上昇する形になったようです。

半面、日立建機はゴールドマン・サックス証券や立花証券が投資判断を格下げしており、コンセンサスレーティングが基準未達となりました。その他4銘柄に関しては、8月がプラスパフォーマンスとなったことで、相対的に配当利回りが低下する形となっています。

アナリストコンセンサスが会社計画の配当予想を上回っている銘柄としては、TOYO TIRE(5105)、SANKYO(6417)、JT(日本たばこ産業)(2914)などが挙げられます。会社計画ベースでの配当利回りはTOYO TIREが4.91%、SANKYOが3.81%、JTが4.62%となっています。

SANKYOは乖離が大きくなっていますが、配当性向40%を目安とする中で業績計画が保守的とみられ、コンセンサス水準の方が適当であるとみられます。TOYO TIREやJTも直近決算発表時に通期予想を上方修正しており、会社計画の配当金が引き上がる可能性も高いでしょう。

一方、コンセンサス水準が会社計画を下回っているものはUTグループ(2146)、東洋建設(1890)、日本郵船(9101)、日本製鉄(5401)などです。会社計画ベースではUTグループが5.83%、東洋建設が5.60%、日本郵船が4.93%、日本製鉄が4.83%となっています。

日本郵船は直近で会社側が配当予想を上方修正しており、会社計画ベースが妥当な利回り水準といえます。日本製鉄も会社側が業績予想を上方修正しており、コンセンサス水準が切り上がっていく可能性は高いと考えられます。一方、UTグループや東洋建設は足元の決算状況から、コンセンサス水準が妥当と考えられます。

SBIHD(8473)は配当予想を発表していません。コンセンサスでは168円程度の年間配当(2024年3月期は160円)が予想されています。

FOMC筆頭に米大統領候補TV討論や自民総裁選などイベント多数

当面の注目イベントとなるのは、9月17~18日に開催されるFOMC(米連邦公開市場委員会)です。4年半ぶりとなる利下げが実現することはほぼ確実視されており、その後の株式市場にとって追い風につながっていくものとみられます。

ただ、9月前半の米経済指標などが想定以上に落ち込みを見せると、利下げ幅が0.5%に広がるとの見方も強まりかねず、その際にはドル安円高が進むとみられるため、株式市場はややネガティブな反応を見せるかもしれません。9月6日の雇用統計などは注視が必要でしょう。

10日には米大統領選に向けたトランプ氏とハリス氏のTV討論会が行われる予定です。優劣が明確になるような結果となれば、主にトランプ大統領誕生でメリットを受ける銘柄、デメリットを受ける銘柄の間では、行色が強まる展開になっていきそうです。国内では27日に自民党総裁選が行われる予定となっています。

9月は日米ともに株価パフォーマンスが最もさえない月といわれています。逆に言えば、その後の株価上昇を見据えた押し目買い妙味の局面であるとも捉えられます。とりわけ、高配当利回り銘柄に関しては、年初からのNISA(ニーサ:少額投資非課税制度)買いも期待できるため、より押し目買い妙味は強まるとみられます。

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/d/7/498m/img_d7287782ff94c2262881da4417dae03353400.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)