安値で買い、高値で売るのは「健全なひねくれ者」?

株は、安値で買い、高値で売ると利益が得られます。これを言うのは簡単でも、実際にやるのは難しいことです。なぜか? 日経平均株価に連動するインデックスファンド(投資信託)で考えてみましょう。

日経平均が安くなっている時に買うということは、不安材料が増え、悲観を言う人が増えている時に、買うということです。高くなっている時に売るということは、好材料が増え、楽観を言う人が増えている時に、売るということです。世の中のムードに流されない「健全なひねくれ者」でないと、安値で買い、高値で売ることはできません。

世の中が明るくなると株を買いたくなり、世の中が暗くなると株を売りたくなる「素直な人」は、どのように売り買いのタイミングを判断したら良いのでしょうか。

私は、過去25年間、日本株のファンドマネジャーをやってきた経験があります。今日は、ファンドマネジャー時代に実際にやってきた売りの判断方法で、とてもうまくいった方法をご紹介したいと思います。とても簡単な方法です。まねしようと思えば、誰でもできることです。

ファンドマネジャー時代に実際にやってきたシンプルな売りのルール

今回、ご紹介するのは、私が運用を担当していたある年金ファンドで実際にやっていたアセットアロケーション(資産配分)のリバランス(変更)ルールです。

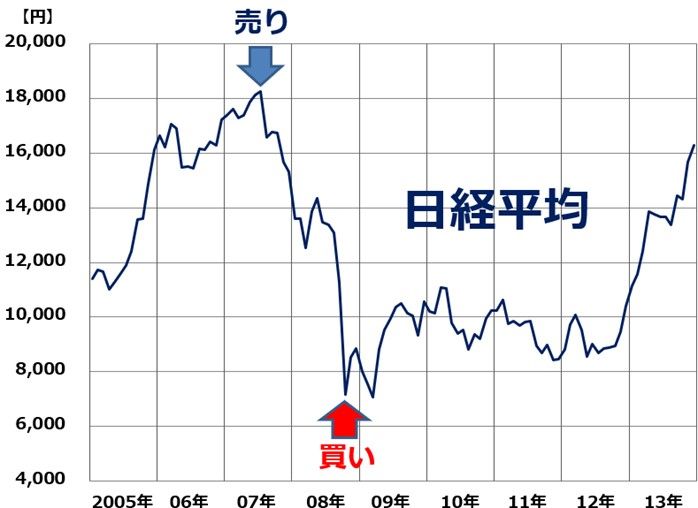

まず、そのファンドが、どこで日本株を売り、どこで日本株を買ったか、見てください。

日経平均月足:2005年1月~2013年12月

このファンドでは、青矢印をつけたところ(2007年4~6月)、日経平均が1万8,000円をつけた時、日本株を売り、国債を買いました。当時は世界的に景気が良く、私は、「日経平均はまだまだ上がりそうなのに、ルールだから仕方ない」と渋々、日本株を売ったのを覚えています。

赤矢印をつけたところ(2008年10月)、日経平均が1万円から8,000円割れまで下がった時は、複数回にわたり、国債を売却し、日本株を買い増ししました。この時、私は、「日本株は下がり過ぎ」と考えていましたので、株を買っていくことに違和感はありませんでした。ただし、ルールがなければ、あそこまで大胆に買い増しを続けることはできなかったと思います。

それでは、そのファンドに定められていたリバランスのルールを、説明します。そのファンドは、国内株と国内債券に投資するファンドでした。投資比率は時価ベースで、国内株40%・国内債券60%と決められていました。

このファンドには、以下のようなリバランスのルールが定められていました。「時価ベースで組入比率が、5%以上基準から離れた時、組み入れを基準の方向に戻す」というものです。それだけです。

どういうことか、具体的に説明しましょう。仮に100億円のファンドの運用を、国内株式40億円・国内債券60億円でスタートしたとします。スタート時点で、株の組み入れ比率は40%、債券の組み入れ比率は60%です。

その後、国内株式で+25%、国内債券で+1%のリターンが得られたとします。すると、国内株式は50億円、国内債券は60.6億円に時価が増加しています。合計すると、ファンドの時価総額は、110.6億円に増えています。

ここで、時価ベースで組入比率をはかり直すと、国内株式は45%に上昇、国内債券は55%に下がっています。基準となる組入比率(株40%・債券60%)より5%かい離したことになります。

ここで、リバランス・ルールが発動されます。ファンドマネジャーは株を売り、債券を買わなければなりません。実際、2007年4~6月に、このルールが発動され、私は日本株を売り、国債を買いました。当時、日本株に強気だった私が、日本株を売ることができたのは、リスク管理のためのリバランス・ルールに従ったからです。

逆に、日本株が大きく下落し、日本株の組入比率が35%以下になると、リバランス・ルールによって、日本株を買い増ししなければなりません。2008年10月、リーマンショック後に日経平均が急落する局面で、このルールは複数回にわたって発動されました。

私がそのファンドを運用していたのは、2003年から2013年までですが、日本株組み入れ比率の引き下げ・引き上げについて、大きな間違いをしないで済んだのは、リスクをコントロールするための適切なリバランス・ルールがあったからです。私が日経平均の先行きを予見する能力があったからではありません。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)