資産8億円、年間配当金2,000万円を誇る専業投資家、かんちさんインタビューの後編をお届けします。今回は、高配当株の探し方や、今後の動きをチェックしておきたい注目銘柄などについて聞きました。

まずは配当利回り、3.5%以上の銘柄を抽出

──ひと口に高配当株といっても「高」の基準は人によって微妙に違うと思います。かんちさんは、配当利回りが何%以上だと買う気になるのですか。

かんちさん:私は配当利回りだけを根拠に銘柄を選ぶのは危険だと考えています。ただ、目安となる数値はあって、「3.5%以上」を基準にしています。ちなみに現在、配当金のある銘柄の平均配当利回りは、プライム市場とスタンダード市場で2%強、グロース市場で0.5%程度ですから、3.5%はそれなりの水準といえます。

とはいえ、証券会社の銘柄分析ツールなどで、3.5%以上の銘柄をスクリーニングすると600ほどヒットしますから、探すのはそう難しいことではないと思います。

──かんちさんご自身は、それらの中のめぼしい銘柄はほとんど保有されているでしょうから、新しい銘柄を探すのは大変かと思いますが。

かんちさん:まあ、そうですね。だから、私の場合、「3.0%以上」まで基準を下げることもあります。3.0%未満の銘柄は、よほどのことがない限り、買おうとは思いません。

──「よほどのこと」とは?

かんちさん:この先、株価が上がるという確信を持てるときとか。

──つまり、配当利回りが3.0%未満の銘柄に関しては、成長株として買うことはあっても高配当株として買うことはないと?

かんちさん:はい、その通りです。

──配当利回りだけを根拠に銘柄を選ぶのは危険とのことですが、それはどういうことですか。

かんちさん:配当利回りが高い銘柄の中には「業績が落ち込んで株価が下がったけれど、配当額はそのままなので、相対的に配当利回りが高くなった」銘柄も含まれるからです。業績が悪化すると、減配になる恐れがあるので、買うのはリスクが高いんです。

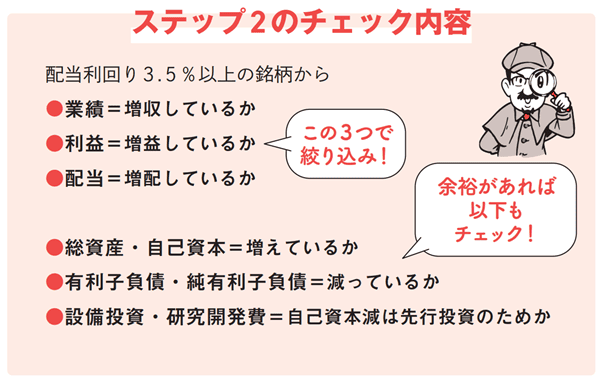

──配当利回りに加えて、業績をチェックすることも大事だと?

かんちさん:はい、具体的には「増収増益が続いているかどうか」をチェックします。きれいに右肩上がりになっていれば理想ですが、多少でこぼこしていても、全体的に右肩上がりであればよしとします。それと大事なのは、増配しているかどうか。業績が好調であれば、その分、増配して株主に還元するのが筋ですが、それをしようとしない企業は、いまひとつ信用する気になれません。

配当利回り3.5%以上の銘柄を見つけた後のチェックリスト

──まずは配当利回りが3.5%以上の銘柄を抽出し、その中から増収増益および増配を続けているものを探せばいいわけですね。

かんちさん:その条件を満たしていれば、買うに値する銘柄といえます。ただ、私はもう一つ、チェックします。これは高配当株に限ったことではありませんが、割高か割安か、です。いくら配当がよくても、割高だったらスルーします。

具体的にはPER(株価収益率)10倍以上、PBR(株価純資産倍率)1倍以上の銘柄は、割高と判断します。銘柄によっては、PERは基準内だけど、PBRは基準外といったこともあります。その場合、PERとPBRを掛けた数値で判断します。その数値が15倍を超える銘柄は、原則、購入を見合わせます。

──これら三つをクリアする銘柄となると、かなり絞られそうですね。

かんちさん:配当利回り3.5%以上の銘柄は約600あると言いましたが、その何分の1かになるでしょうね。その分、探しやすくなると思います。

かんちさんの注目銘柄6選

──かんちさんが保有している約600銘柄の中で、特に注目している銘柄があったらお教えいただけますか。数銘柄挙げていただくとうれしいです。

かんちさん:数銘柄に絞るのはなかなか難しいですが、まずはVTホールディングス(7593)。私の主力銘柄の一つで、すでに1万5,000株保有しているのですが、配当利回りが5%近い上、優待もあります。今後に目を向けると、さらに増配する可能性も高い。株価が安いので、元手が少なくても買いやすいという魅力もあります。

アパート経営のJPMC(3276)や、人材ビジネスを手掛けるキャリアデザインセンター(2410)も配当利回りが高く、増配の可能性も見込める銘柄といえます。VTHDと比較すると割安感は劣りますが、今後の動向次第では伸びる銘柄だと思います。

──配当がよくて、なおかつ株価の上昇も期待できる。そういう銘柄があれば理想的だと思いますが、なかなかないかもしれませんね。

かんちさん:いえ、そんなこともないと思いますよ。今、挙げた三つの銘柄も十分、成長の余地を残しているので、株価上昇も期待できます。

それよりさらに成長性に重きを置くなら、オプティマスグループ(9268)とか面白いかもしれません。ニュージーランドに中古車を輸出している企業なのですが、ここにきてオーストラリアにも進出し、着々と売り上げを伸ばしています。今後の展開を見守る必要はありますが、要注目銘柄といえるでしょう。

──配当もいいんですか。

かんちさん:配当利回りは4%弱ですから十分でしょう。株価もお手頃です。

──もう一つか二つ、お願いできますか。

かんちさん:全国にゲオショップを展開するゲオホールディングス(2681)も注目しています。同社は「セカンドストリート」という、ブランド品などを扱うリユースショップも展開しているのですが、何年か前、米国に出店したら、かなりの反響があったらしいんです。

客単価が日本よりはるかに高いこともあって、ビジネス的にも成功を収め、現在は多店舗展開を推し進めています。これが軌道に乗ったら、株価も急上昇するかもしれません。

もう一つ、建築資材を扱う日本アクア(1429)を挙げておきます。今も配当利回り3.74%と高水準を誇りますが、業績が上り調子なので、近い将来、4%を超える可能性もあると思います。

*数値は全て7月12日時点

10年に1度の暴落にどう対処するか

──最後に、投資を始めて間もない人や、まだキャリアの浅い人にアドバイスをお願いできますか。かんちさんとしては、やはり高配当株を買うことを勧めますか?

かんちさん:はい。短期取引で継続的に利益を出し続けるのは非常に難しいです。ビギナーズラックでテンバガーを達成できたとしても、調子に乗り過ぎると、いずれ利益を吐き出すことになるでしょう。それに対して、私が実践している高配当株投資は、その会社が配当金の支払いを続ける限り、保有しているだけで利益を得ることができます。

また、短期取引を行っていると、仕事中も株価の動きが気になったり、いつどのタイミングで売ればいいか、一日中悩まされたりします。株価がガクンと下落しようものなら、生きた心地がしません(笑)。高配当株投資であれば、株価が上がろうと下がろうとほったらかしでいいので、精神的負担も少ないんです。

──とはいえ、元手が少ないと配当金は限られます。いくら高配当といっても利回りは3~4%ですから、100万円保有していても年3~4万円の見返りがあるだけです。それでは物足りない、せめて2倍、3倍を目指したいという人も少なくないと思うのですが。

かんちさん:私は、株の売買で利益を求める投資法を否定するつもりはありません。若いうちは夢を見たいのは分かりますし、無理のない範囲、たとえ失敗しても取り返しがつく範囲でトライしてみるのはいいでしょう。

そして、何度かトライし、お金を増やすことができたら、ひょっとして才能があるかもしれないので、続けるのもいいでしょう。しかし、何度トライしてもうまくいかなかったら、思い切って方向転換し、「貯株」に精を出すことを勧めます。

──できるだけ出費を減らし、投資に回すお金を増やすことも大事かもしれませんね。かんちさんも若いころは節約されていたようですし。

かんちさん:若いうちは自己投資したり、いろんな経験を積むことも大切なので、あまり節約、節約と言いたくないのですが、誰しも無駄な出費があると思うんです。大して興味があることでもないのに、なんとなくお金を使って続けていることとか。

自分が一番好きな趣味や嗜好(しこう)をやめると心まで貧しくなるので、それは避けるべきですが、それ以外の出費は削ることを検討してみてはどうでしょうか。

──20代、30代の人でも、かつてのかんちさんのように年間100万円投資に回すのは不可能ではないと思います。それを10年続ければ1,000万円になります。

かんちさん:年間100万円高配当株に投資し、配当金も再投資し続ければ、複利の効果で、7~8年で1,000万円に届く可能性もあります。1,000万円の資産ができたら、いろいろな選択肢があります。

全額高配当株で持っていれば、年間配当金は30万円から40万円になるので、そのお金で毎年1銘柄ずつ増やしていくのもいいですし、高配当株は何割かにとどめて、優待株を買ってみるのもいいでしょう。最低単元でいいので、複数銘柄保有できるはずです。

また、保有銘柄の株価が上がったりして資金に余裕ができたら、少し冒険して成長株にトライしてみるのもいいかもしれません。

──そうやって高配当株投資を続けていけば、特別なセンスや才能がなくても億り人の仲間入りを果たせるかもしれない?

かんちさん:年齢とともに収入が増えれば、投資できる金額も増えるはずですから、そのチャンスは十分にあると思います。

──その過程において何か気を付けることはありますか。

かんちさん:一つ言えるとしたら、暴落時の対応を誤らないことでしょうね。過去を振り返ると、リーマンショックや東日本大震災、コロナショックなど、おおよそ10年に1度のペースで大暴落が起きています。それがいつになるかは分かりませんが、いずれまたやってくるでしょう。

そのときは、高配当株だろうとなんだろうと、一時的に資産は目減りするはずです。高配当株や優待株は、比較的暴落に強いといわれますが、それでも何割かの損失は避けられないでしょう。けれど、焦って売り払ったりしないことです。時間がたてば元の金額に戻るものですから。

──暴落時はむしろチャンスと言えるのでは?

かんちさん:あらゆる銘柄の株価が落ち込むわけですから、当然買いのチャンスです。なので、できれば暴落に備えて資金的な余力を残しておきたいところです。余力があれば、いざというとき、狙った株を買い集めることができます。投資を始めたばかりの人には無理な話ですが、将来、ある程度の資産ができたら、考えておくといいでしょう。

──暴落時にうまく立ち回れば、一気に資産を増やせるかもしれない。

かんちさん:そうですね。思いの外、早く資産1億円を達成できるかもしれません。

──今日は貴重な話をお聞かせいただき、ありがとうございました。

>>前編「元消防士が高配当投資で資産8億円!かんちさんインタビュー[前編]」

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/d/7/498m/img_d7287782ff94c2262881da4417dae03353400.jpg)

![年間2,000万円の配当金!配当利回り3.5%が絶対条件 高配当投資家・かんちさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/0/7/550/img_0772ae0bdfa2521c6b452db2c540adab31566.png)

![夢は50歳でFIREし、キャンピングカーで世界一周!米国株投資家・ともさんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/c/d/356m/img_cd03c893a319d432ac0413c51014245f82649.png)

![駐米で米国投資を開始、資産1億円突破!米国株投資家・ともさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/0/f/356m/img_0f889c1410ef675b60a29281810fcb0575053.png)

![目標はひたすら「市場平均を上回る」こと!投資熊さんインタビュー[後編]](https://m-rakuten.ismcdn.jp/mwimgs/5/9/356m/img_5926e187a29e556fb40a4fee47aea4e733752.png)