※このレポートは、YouTube動画で視聴いただくこともできます。

著者の橋本 絵美が解説しています。以下のリンクよりご視聴ください。

「口座を見直せばお金が貯まる?よこみねさやかさん【大家族FPの家計診断!口座の整理編】」

今回はイラストレーターとして活躍中のよこみねさやかさんご一家の家計診断の続編となる口座整理編です。

これから投資を始めよう!という横峰家の皆さん、前回は「学費にいくらかかるのか?」を整理して、突発費を攻略し、漠然とした不安を解消していきました。学費がいついくらかかるのか、残高がどのように推移するのかを表にまとめて「見える化」したことで、この通りに進めば大丈夫だという安心感を得ることができたようです。

関連記事:貯まらない理由は本当に突発費?よこみねさやかさん【大家族FPの家計診断!教育費編】

さて、学費計画が予定通りに進むかどうかは、学費の管理がしっかりできているかどうかがカギとなります。また、学費以外の支出がどうなっているかも気になるところ。今回は口座整理編ということで、お金の流れを「交通整理」していきたいと思います。保有口座を1つずつチェック!

最初に今持っている口座を全部手元に集めて書きだしていきましょう。

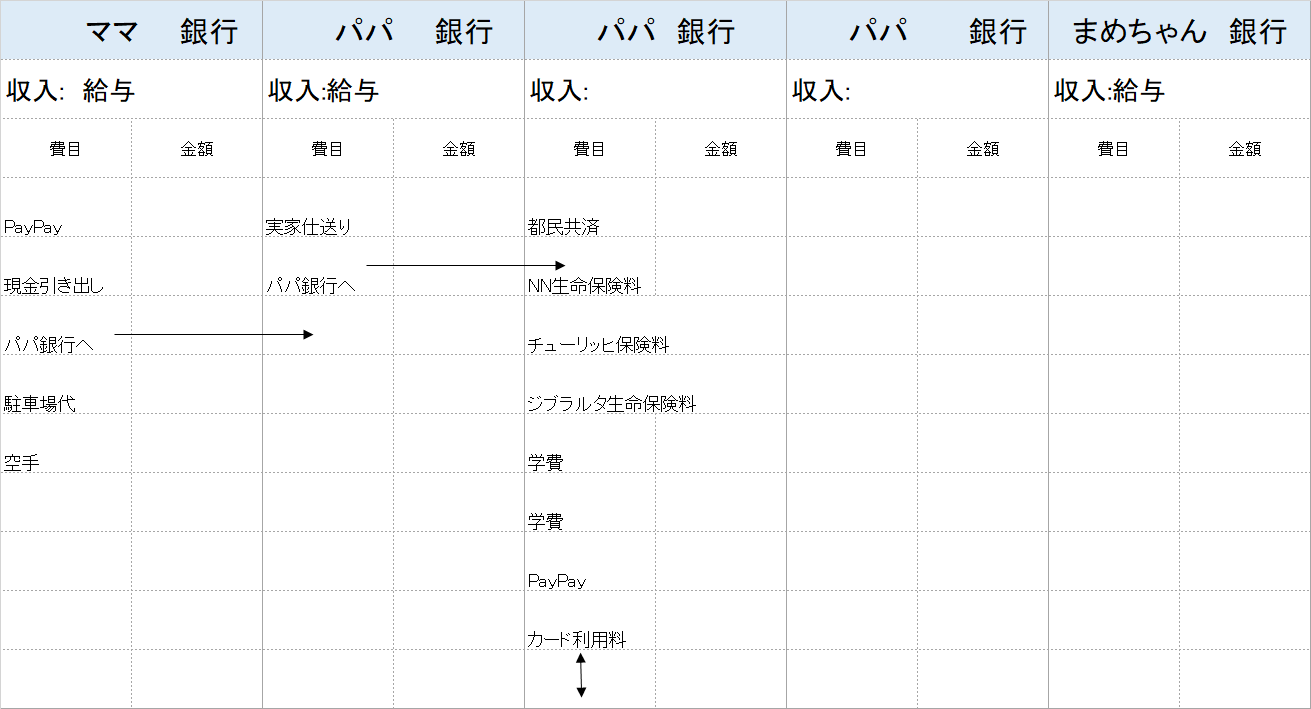

横峰家の皆さん:「ママの口座が1つとパパの口座が3つそれからまめちゃんの口座が1つあります」

次に、それぞれの口座にどんな収入が入り、どんな支出が出ていっているか、入出金明細を見ながら1つずつ書きだしていきます。

横峰家の皆さん:「ママの口座にはママの給与が入ってきて、キャッシュレス決済の引き落としとか習い事の引き落としがありますね。あと、パパの口座が足りなくなるから残りはパパの口座に移しています。パパの口座には給与が入ってくるのですが、もう1つの口座から生活費とか学費の引き落としがあるからそちらにまた移しています。パパの口座から落ちているこのカード代は会社経費用で、これは精算しているので家計の支出ではないです。」

橋本「あらら。お金がいったりきたりして、ちょっとごちゃごちゃしていますね~(苦笑)」

橋本「まめちゃんの口座はどうなっていますか? あとパパ名義の口座がもう1つありますよね」

横峰家の皆さん「まめちゃんの口座にも給与が入ってきてこれは貯めていますが、学校からの費用の支払いに使ったりしています。パパのもう1つの口座は何にも使ってないけど…あ、ちょっと入っていますね」

書きだしてみるとお金の流れがよく分かり、どのような支出があるか明確になります。

横峰家の場合、お金の流れがスムーズでない点が明らかになりました。また余剰資金が増えない銀行口座に眠っていることも分かりました。

目的別に口座を整理

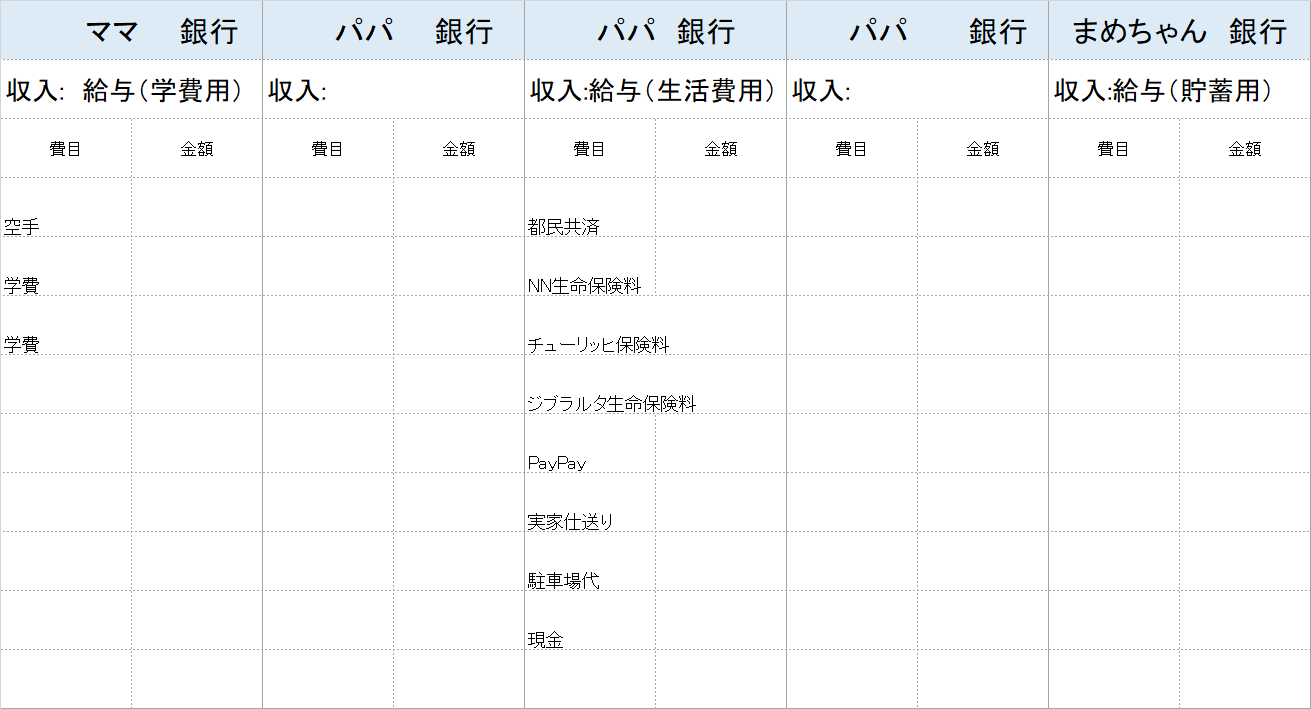

まず、お金がいったりきたりしている状況を解消しましょう。会社経費用に使っているカードの引き落としが個人から行われているせいで、精算するという手間が発生していますね。会社経費は会社名義の口座から直接支払いをすることでこのようなお金の行き来が不要になります。

また、パパの給与が入る口座と生活費を支払う口座が違ったために毎月資金を移動させていますが、これも最初から給与が入ってくる口座と生活費を支払う口座を同じにすることで、資金移動の手間が不要になります。

これで、お金の流れがスムーズになりました。

学費や習い事代についても、ママの口座から引き落とされるものとパパの口座から引き落とされるものとあちこちに分かれていましたが、こちらも少し整理します。

パパの口座は実家への仕送りもありますので、生活費用口座として生活費の引き落としを全てまとめましょう。ママの口座は学費用口座として学校の費用や習い事の費用を全てまとめると良さそうです。子ども名義の口座は将来の学費貯蓄用として貯めておきましょう。学費用口座、生活費用口座、貯蓄用口座と目的別に引き落とし口座を分けます。

このように口座を目的別に分けて管理すると残高がそのまま予算の進捗(しんちょく)ということになり、いくら使ってよいかが把握しやすくなります。

増やすための口座はNISAがおすすめ

横峰家の皆さんは今までは銀行口座しか持っておらず、お金を増やすということは行っていませんでした。資産運用についての勉強もだいぶ進み、お金の流れも整理できたところで資産運用を始めてみましょう。

増やすための口座は税制優遇のあるNISA(ニーサ:少額投資非課税制度)を利用するのがおすすめです。他にもiDeCo(イデコ:個人型確定拠出年金)という選択肢もありますが、横峰家の場合、早々に学費として使う可能性も考えるといつでも現金化することができるNISAの方が使い勝手がよいでしょう。

前回、学費のシミュレーションをしてみて、余剰資金として130万円ほどあることが分かっています。NISAの成長投資枠を使って一括投資するという方法もありますが、投資初心者のうちは値下がりが怖いと思うので、ノーリスク資産である預貯金を少しずつ運用資産に振り分けていくイメージで始めるとよいと思います。

毎月3万円を3~4年かけて積立投資をしながら預貯金から投資信託へ資産をシフトしていきましょう。もしも今後、収入が増え、余剰資金が増える場合には積立金額を増やしていくのもよいでしょう。

まとめ

銀行口座はお金の収納場所です。モノもお金もきちんと整理整頓することで使い勝手がよくなります。余剰資金は運用に回し、効率よくお金を増やしていきましょう。

今はNISAやiDeCoといった税制優遇制度が充実しています。お金の整理ができたら余剰資金も明確になるので、何に使いたいかといった資金目的や運用可能期間に合わせて、最も効率のよいお金の置き場所をコーディネートしてください。

▼よこみねさやかさん

長男(まめ)、長女(ゆめこ)との日常を絵日記にして、Instagramなどで発信。フォロワー数は28万8千人。

■Instagram

>>よこみねさやか@sayakayokomine

■よこみねさん×楽天証券のアニメ連載を、Instagramで毎月公開中! 投資未経験のよこみねさんが、お金や投資の「何がわからないかがわからない…」と向き合います。

>>わからないことをわからないままにしない!教えて!ゆめこ先生

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/d/7/498m/img_d7287782ff94c2262881da4417dae03353400.jpg)