※このレポートは、YouTube動画で視聴いただくこともできます。

著者の香川 睦が解説しています。以下のリンクよりご視聴ください。

「米国株式の調整が怖い?リスクを乗り切る投資戦略」

米国株式と世界株式のリスク回避売りは一巡するか

4月の米国市場は、長期金利の上昇、ナスダック総合指数の急落、中東情勢緊張を受けた投資家心理悪化でS&P500種指数が3月末に付けた最高値(終値:5,254ポイント)から一時5.5%下落して節目の5,000を割り込みました(19日)。米国株式の時価総額ウエートが6割強を占める世界株式(オールカントリー)も年初来高値から5.1%下落しました。

ただ、前週末をはさんで「中東情勢の緊迫化(イスラエルとイランの軍事的報復の応酬)が限定的」との見方が広まり、ホルムズ海峡の原油供給路を巡る不安が後退し、WTI(原油先物相場)は10日の1バレル当たり86ドル台から82ドル台に下落しました。

米国市場の恐怖指数(VIX=株価変動率予想)は前週に一時「危険水域」とされる20を上回りましたが、今週は16割れに低下(24日)。内外株式の「ボラティリティ売り」(ヘッジファンドや一部投資家が株価変動率予想の上昇を受け資産配分における株式を機械的に売り込む動き)が一巡する兆しもみられました。

ただ、市場の関心は週後半に相次ぐ大手テック株の決算発表とガイダンス(業績見通し)、26日に発表される3月のPCE価格指数の伸びに注がれており、結果に応じて債券売り(金利上昇)や株式売りが再発する可能性もあります。

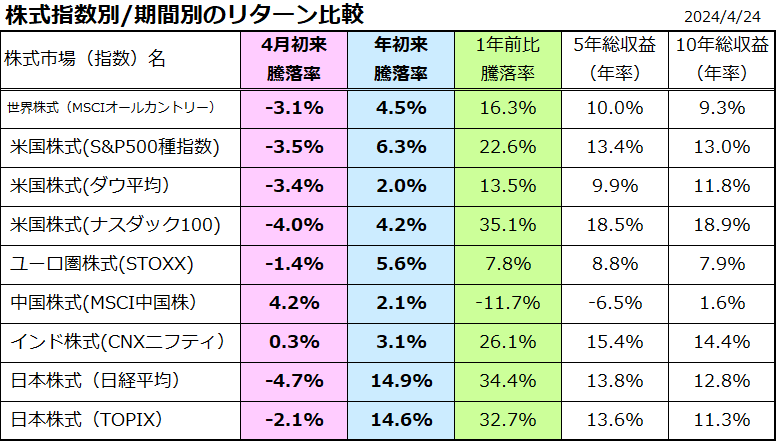

図表1が示すように米国株式も世界株式も4月の下落率はいったん縮小しました(24日)。しかし、来週のFOMC(米連邦公開市場委員会:5月1日)とパウエルFRB(米連邦準備制度理事会)議長の記者会見に向けた警戒感もあり、株式が金利見通しや中東の地政学的リスクの落ち着きを待つもみ合い相場や日柄整理(下値確認)を経る可能性には留意したいところです。

<図表1>4月の米国株式と世界株式の調整は限定的なのか

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)