※このレポートは、YouTube動画で視聴いただくこともできます。

著者の香川 睦が解説しています。以下のリンクよりご視聴ください。

「米国株式の調整が怖い?リスクを乗り切る投資戦略」

米国株式と世界株式のリスク回避売りは一巡するか

4月の米国市場は、長期金利の上昇、ナスダック総合指数の急落、中東情勢緊張を受けた投資家心理悪化でS&P500種指数が3月末に付けた最高値(終値:5,254ポイント)から一時5.5%下落して節目の5,000を割り込みました(19日)。米国株式の時価総額ウエートが6割強を占める世界株式(オールカントリー)も年初来高値から5.1%下落しました。

ただ、前週末をはさんで「中東情勢の緊迫化(イスラエルとイランの軍事的報復の応酬)が限定的」との見方が広まり、ホルムズ海峡の原油供給路を巡る不安が後退し、WTI(原油先物相場)は10日の1バレル当たり86ドル台から82ドル台に下落しました。

米国市場の恐怖指数(VIX=株価変動率予想)は前週に一時「危険水域」とされる20を上回りましたが、今週は16割れに低下(24日)。内外株式の「ボラティリティ売り」(ヘッジファンドや一部投資家が株価変動率予想の上昇を受け資産配分における株式を機械的に売り込む動き)が一巡する兆しもみられました。

ただ、市場の関心は週後半に相次ぐ大手テック株の決算発表とガイダンス(業績見通し)、26日に発表される3月のPCE価格指数の伸びに注がれており、結果に応じて債券売り(金利上昇)や株式売りが再発する可能性もあります。

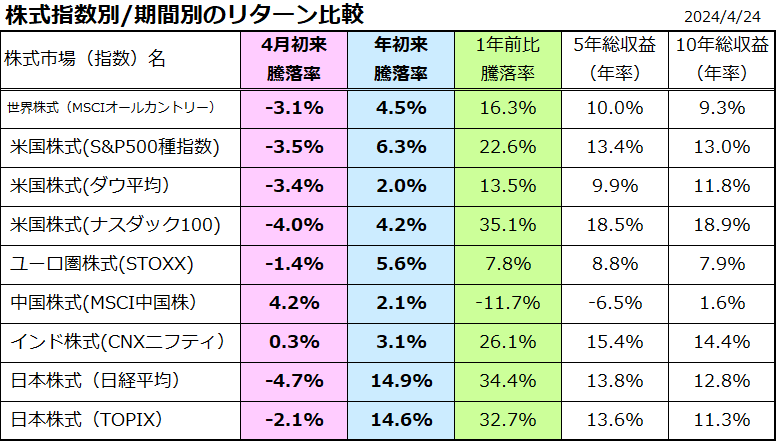

図表1が示すように米国株式も世界株式も4月の下落率はいったん縮小しました(24日)。しかし、来週のFOMC(米連邦公開市場委員会:5月1日)とパウエルFRB(米連邦準備制度理事会)議長の記者会見に向けた警戒感もあり、株式が金利見通しや中東の地政学的リスクの落ち着きを待つもみ合い相場や日柄整理(下値確認)を経る可能性には留意したいところです。

<図表1>4月の米国株式と世界株式の調整は限定的なのか

「ドローダウン」の歴史で振り返る米国株式の下落余地

米国市場では、調整(Correction)は厳密に言うと「高値から10%以上の下落」です。「高値からの20%以上の下落」が弱気相場(Bear Market)と言われます。逆に、4月にみられる「高値から10%以内の調整」は「Consolidation」(一時的な需給悪化)と呼ばれ、過去に数えきれないほど経験してきた単なる「押し目」の範囲です。

今年のS&P500は年初から3月末まで20回にわたり過去最高値を更新し、昨年11月から5カ月連続で上昇する「強気相場」(Bull Market)を鮮明にしてきました。

長期金利上昇や地政学的リスクの顕在化に応じて株式市場に利益確定売りが広がり、VIXが上昇して「リスクパリティ戦略」と呼ばれるボラティリティ売りが先行。株価がいったん下落を余儀なくされる事態は想定の範囲でした。

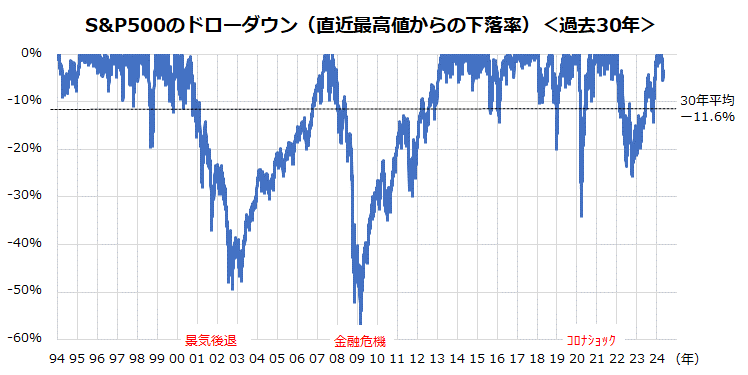

図表2は、1994年以降の30年にわたるS&P500の「ドローダウン」(直近の最高値からの下落率:日次の終値ベース)を振り返ったものです。いわば、その時々の過去最高値で米国株に投資した市場参加者の損失率を振り返ったものです。

30年の市場実績を振り返ると、「直近最高値からの平均下落率」は11.6%でした。中でも、30年の間で3度経験した景気後退に直面した際の株価下落率が大きかった客観的な経緯が検証できます。

<図表2>過去30年におけるS&P500のドローダウンを振り返る

上記したドローダウンは、株式投資の特徴が「ハイリスク・ハイリターン」である事実を示しています。そうした中、リスクの顕在化を正確に予見して投機的な取引(株価が高いところで売って安いところで買う)を繰り返し相場に勝ち続けることは専門家でも不可能とされます。

だからこそ、一般投資家には「ドルコスト平均法」(相場が下落したときにこそ安く多く買える)を活用した「積立投資」(定時定額投資)の長期的な継続が大切であるということです。

米国株式が上昇トレンドをたどってきた理由と投資戦略

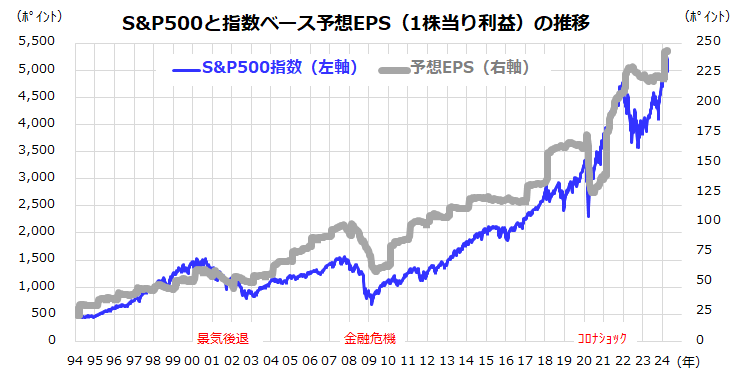

過去30年において米国株が(小幅もしくは大幅な調整を経て)長期にわたり上昇してきた実績、要因、投資戦略を改めて確認したいと思います。図表3は、1994年以降のS&P500を左軸で示し、S&P500ベースの加重平均予想EPS(1株当たり利益:Bloomberg集計による市場予想平均)を右軸に示したものです。

過去30年で市場が3度直面した景気後退(ITバブル崩壊、金融危機、コロナショック)時には予想EPSが大きく落ち込み、業績の減益を先読みして株価は大幅に下落しました。

しかし、大局的に振り返ると「30年前に500ポイントだったS&P500が5,000ポイントの約10倍」となってきた主因として、「30年前と比較して予想EPSが約10倍に成長してきた」という事実も分かります。

景気後退、金利上昇、需給悪化で株価が一時的に下落した局面を乗り越え、予想EPSが示す業績見通しの最高益更新がS&P500の最高値更新(長期的な米国株高傾向)を支えてきた主要因と言えるでしょう。

<図表3>米国株価が上昇してきた理由は予想利益が拡大してきたから

(出所)Bloombergより楽天証券経済研究所作成

IMF(国際通貨基金)が16日に発表した最新の世界経済見通しは、2024年の世界の実質GDP(国内総生産)成長率を+3.1%と(1月時点予想より)0.1ポイント上方修正しました。そのエンジンは、世界のGDP総額の約4分の1を占める米国の実質成長率を(1月時点予想の+2.1%から)+2.7%に大幅上方修正したことが主因です。

米国景気の拡大と生成AI(人工知能)を軸とする技術革新の幅広い産業への導入で生産性や収益性が改善し2024年も2025年も米国市場は最高益更新が見込まれています。

上記した「利益予想が成長してきたから株価が上昇してきた」との市場実績は、株式が「成長証券」(Growth Securities)と呼ばれる証(あかし)です。もちろん、リスク要因として米国市場が「景気後退」や突然の「〇〇危機」に直面する事態となれば予想利益が減少(減益)に追い込まれ株価が大幅下落する可能性を否定することはできません。

そうした場合では、図表2で示した「ドローダウン」を振り返り、株価が大きく下落したときこそが「ピンチはチャンス(好機)だった」との市場実績を再認識したいと思います。

筆者が検証しているシミュレーションでは、1994年1月から毎月末に5万円ずつを「円建てS&P500総収益指数(配当込みトータルリターン指数:為替ヘッジなし)に定時定額投資(積立投資)を続けてきたと仮定すると、2024年3月末時点の時価資産総額は「1億5,587万円」に膨らんできました。

これは、累積投資元本(1,815万円=5万円×363回)の約8.6倍に相当します。こうした投資成果は、株価が下落した際に効果を発揮する「ドルコスト平均法」と「複利効果」(雪だるま効果)のたまものです。

米国で長期投資に関する教訓として「Stay Invested!」(投資し続けること!)という言葉があります。特に定時定額投資を実践する上では、株式相場が下落しても過度に動揺せず、「下落したから安く積み増し買いができる!」くらいに冷静に受け止めて前向きな投資を続けていくことが長期的な資産形成に寄与すると考えています。

▼著者おすすめのバックナンバー

2024年4月19日:これが波乱相場?米国株、恐怖指数の上昇を先回り売りか(香川睦)

2024年4月12日:S&P500に暗雲が迫る?株価下落にどう対応するか(香川睦)

2024年4月5日:外貨に対し円は全面安?内外株式の長期リターンを検証(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。