FRBは大統領選挙前の痛みを何としても避けたい

米国株は2024年11月の大統領選挙にむけて、2008年以降の国家管理相場(ポンジ金融)のフィナーレにふさわしいバブル的な動きをする可能性もあるが、景気後退とのせめぎあいで広い取引レンジ内での推移となるかもしれない。

インフレと成長鈍化が衝突する不透明な相場環境だ。2024年の相場には予断を持たずに対応したい。個人的にはアルゴリズムを用いた実践売買手法を中心に相場についていくということである。

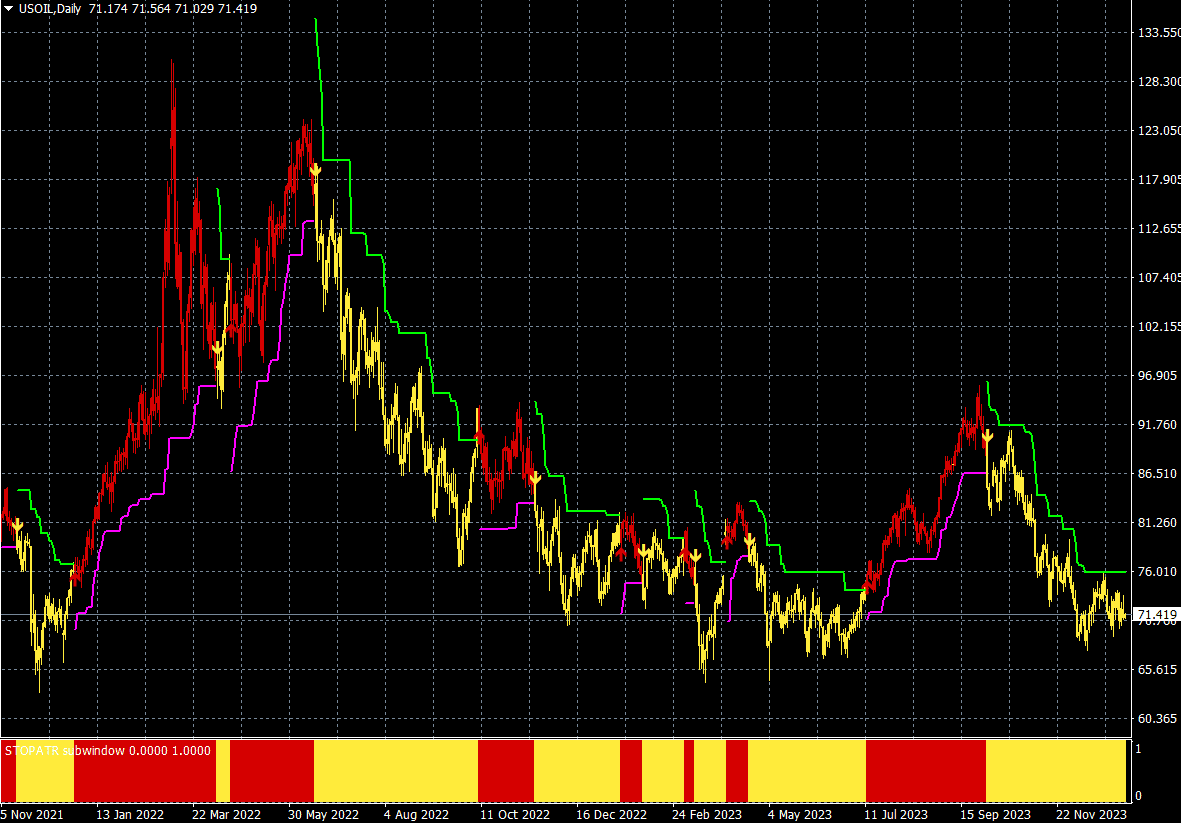

今年が米大統領選挙の年である。米民主党は選挙に勝つためにはなんでもやるだろう。一方で、相場の落とし穴は地政学リスクである。ゴルディロックス相場が続けられている最大の理由はインフレの終息であるが、これはひとえに原油価格が下落しているからである。中東情勢が悪化して原油が上昇すれば、今の市場が抱いている楽観シナリオは全て吹き飛んでしまう。

NY原油CFD(日足)

出所:楽天MT4

さて、2024年相場がスタートしたが、12月にパウエルFRB(米連邦準備制度理事会)が金融緩和へピボットしたように、FRBは選挙前の痛みを何としても避けたい。バイデン政権は選挙に勝利するため、今年度中に2兆ドル近い借金をしようとしている。

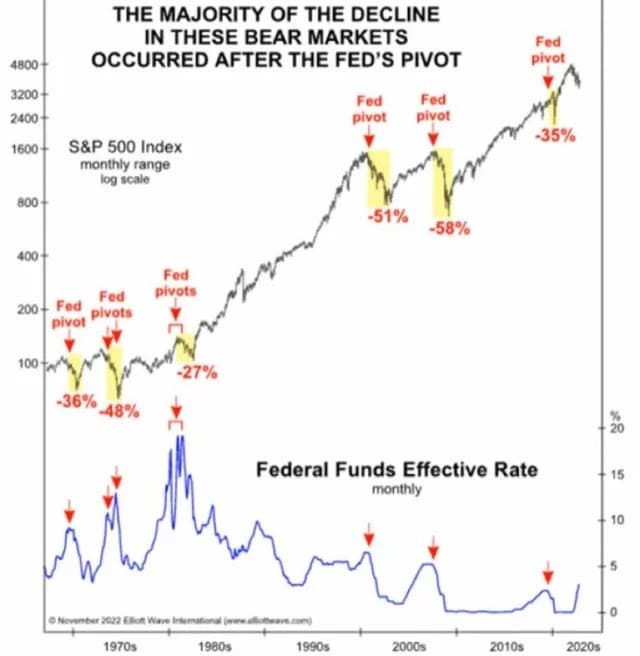

したがって、政府支出は堅調である。これに市場が期待している利下げ(過去の経験則では利下げは暴落のトリガーなのだが…)が加われば、国家管理相場は延命し2024年の株式市場は上昇するというのがウォール街のシナリオである。

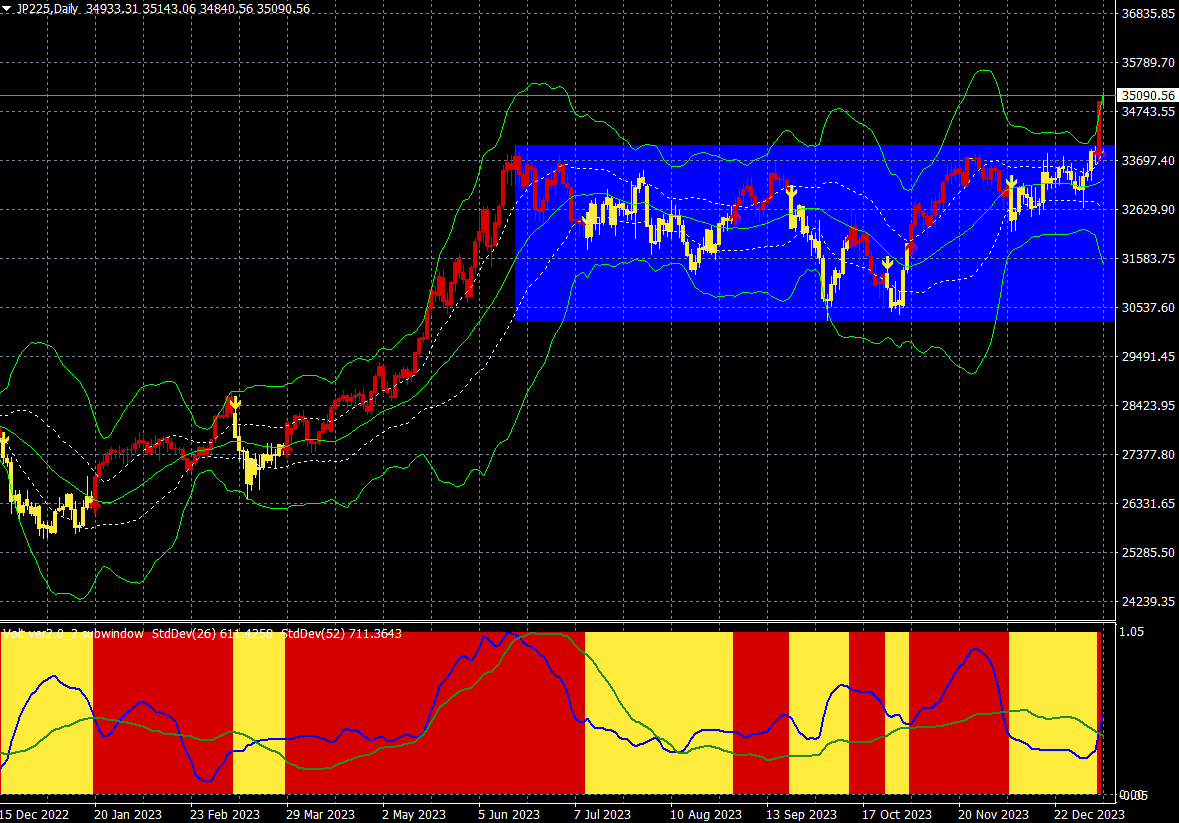

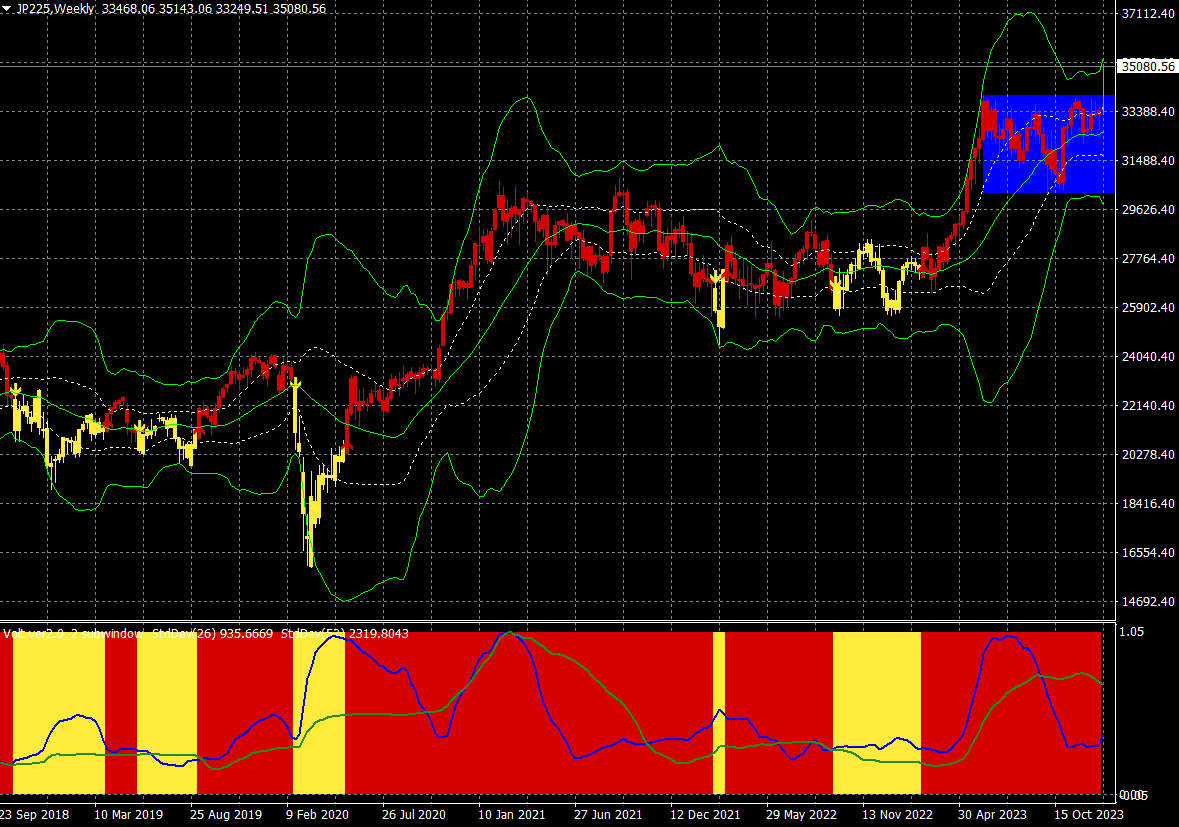

加えて世界のエブリシングバブルを支えている日本銀行の異常低金利と大規模金融緩和は継続しそうで、日銀の金融正常化は極めて動きが遅く、当面はあっても0.1%の利上げ(マイナス金利の解除)くらいであろうという観測が市場の楽観を増幅している。

この楽観論にも落とし穴はあって、日銀の政策で日本株がバブルして資産価格の大幅な上昇と円安を招くと、日本のインフレ率はかなり上昇するかもしれない。そうなると、日銀は利上げに追い込まれるだろう。

日経平均CFD(日足)

出所:楽天MT4・石原順インディケーター

日経平均CFD(週足)

出所:楽天MT4・石原順インディケーター

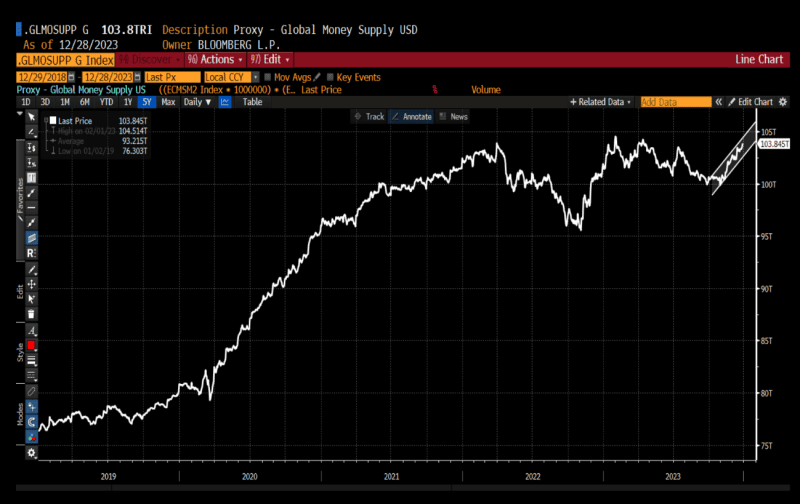

日銀の無制限QE(量的緩和)路線の影響もあって世界の通貨供給量は現在右肩上がりになっている。これが現在の株高を支えている要因である。市場はまだジャブジャブなのである。加えて、日本の新NISA(ニーサ:少額投資非課税制度)による「オルカンブーム」も世界の株価を押し上げる要因となっている。

世界の通貨供給量

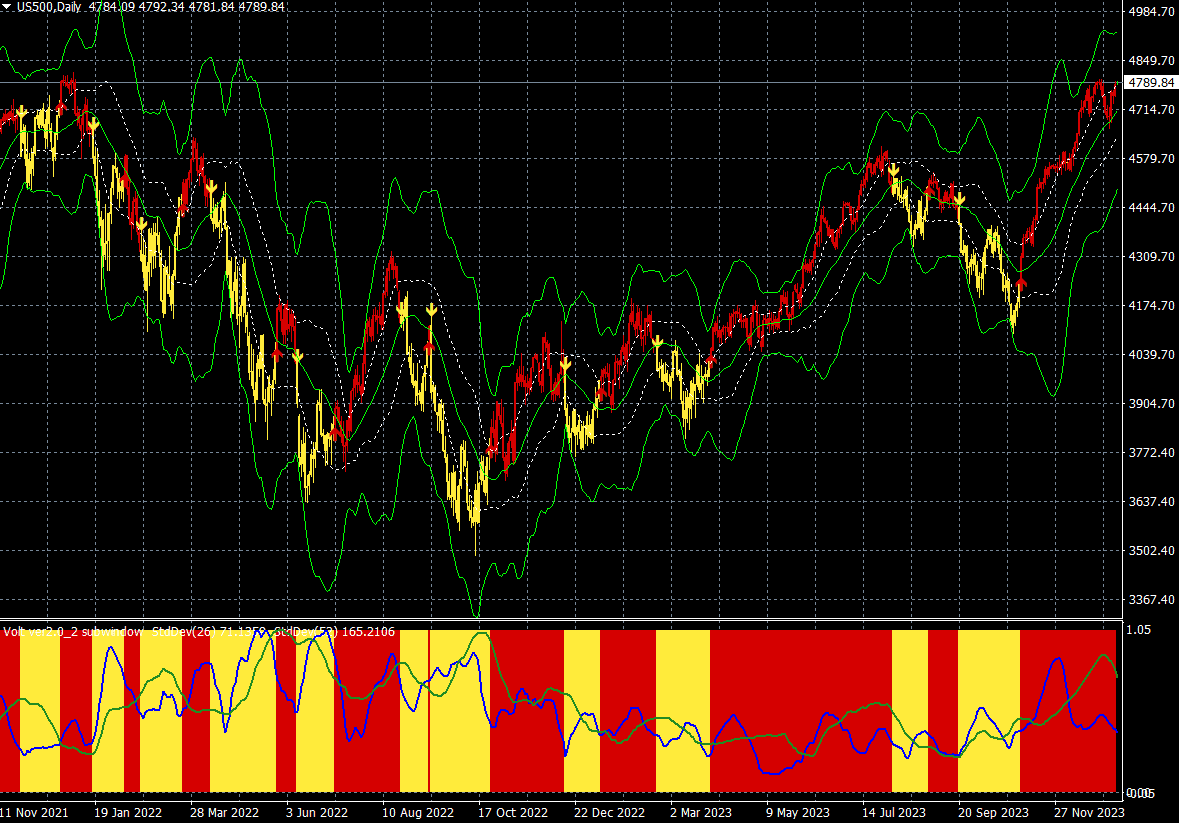

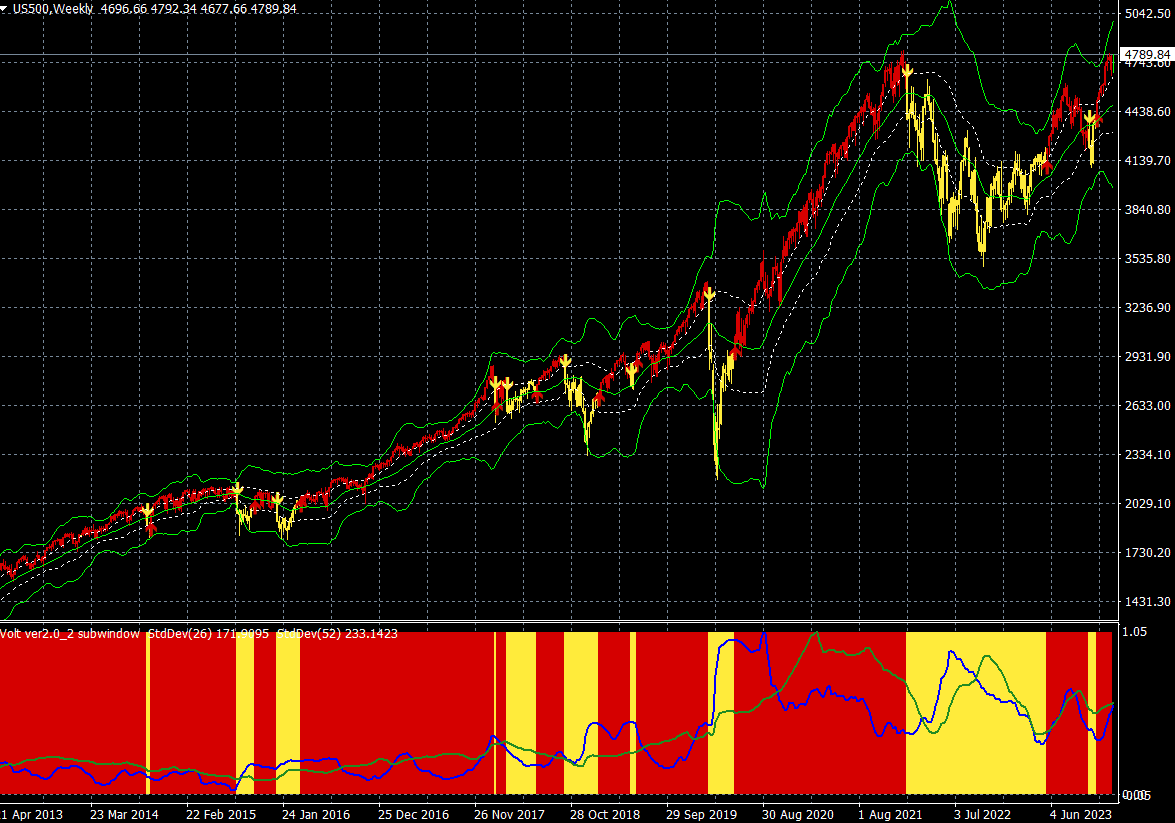

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

S&P500CFD(週足)

出所:楽天MT4・石原順インディケーター

ドルの危機は経済の危機につながる!?

為替市場のほうは米国の150ベーシスポイントという前のめりの利下げ観測の反省もあって、反省相場をやっているのが足元の相場である。円相場は日銀の1月の政策変更はないという観測から、10円円高になったあとの反動の円安相場が展開されている。

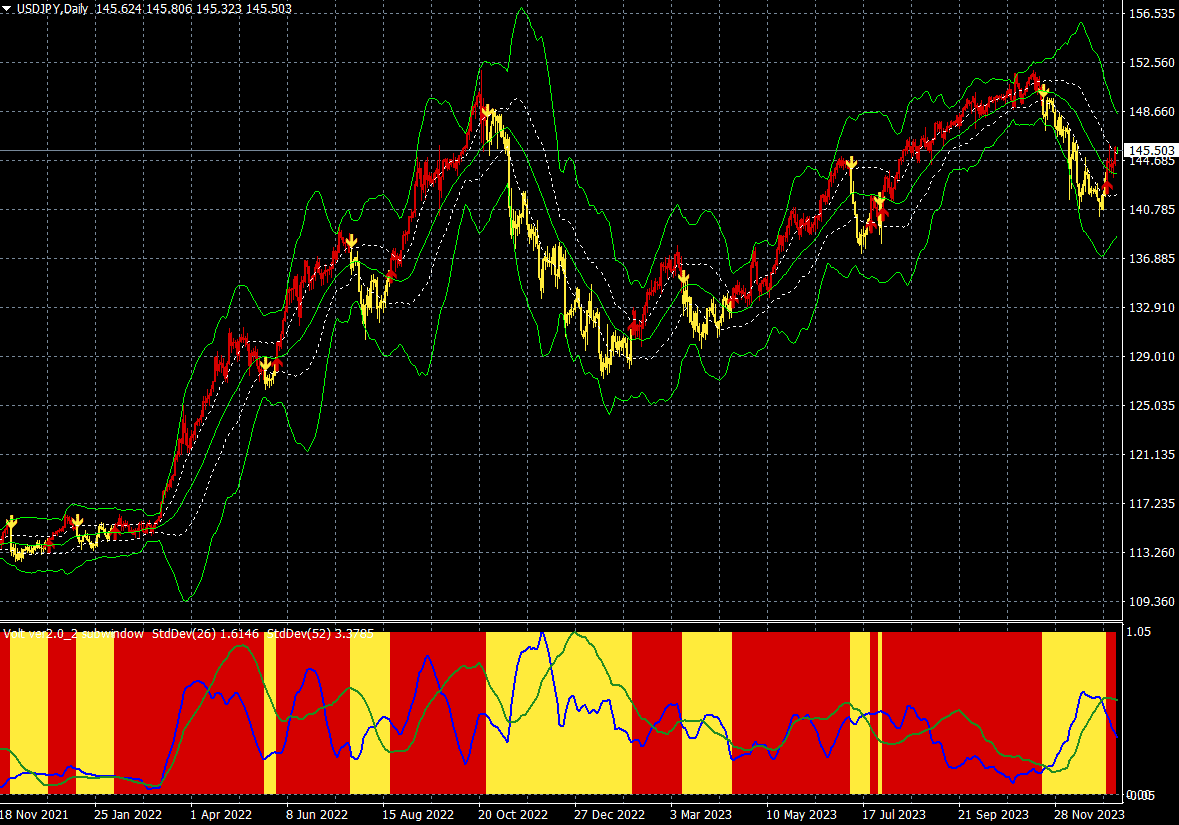

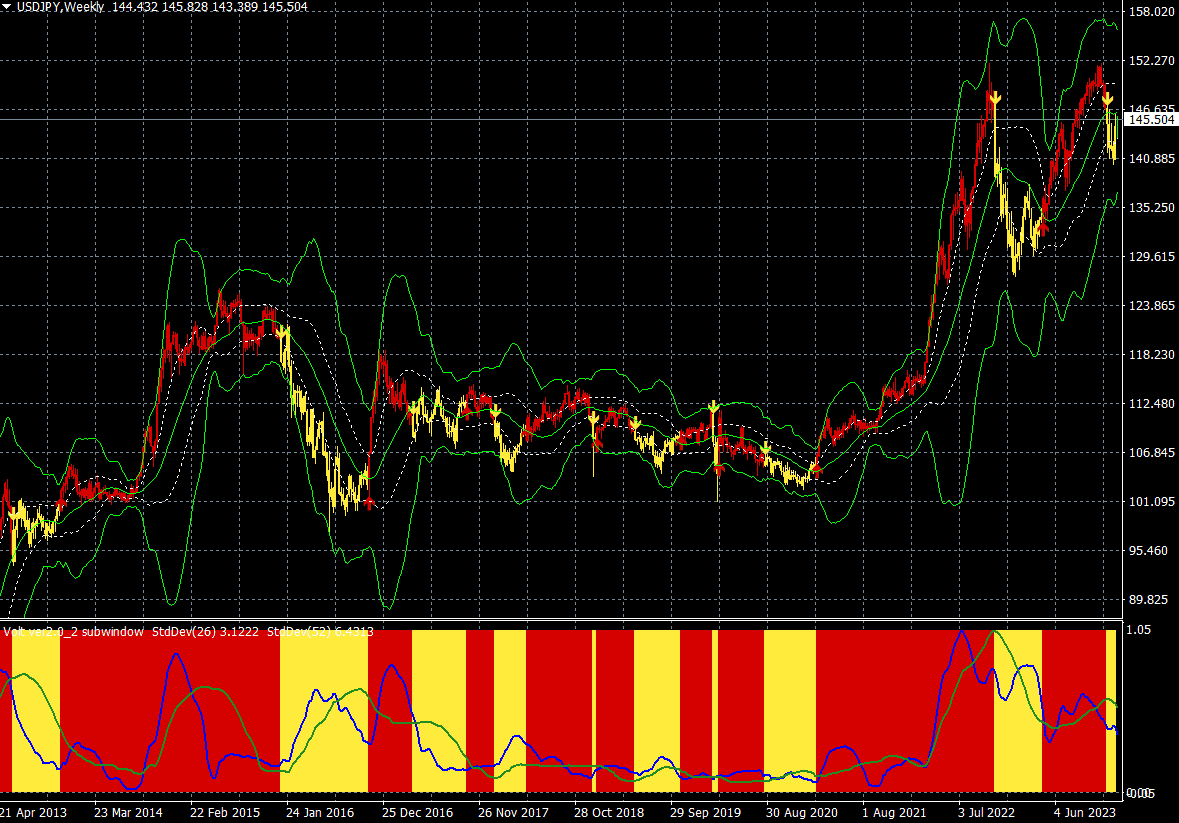

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

ドル/円(週足)

出所:楽天MT4・石原順インディケーター

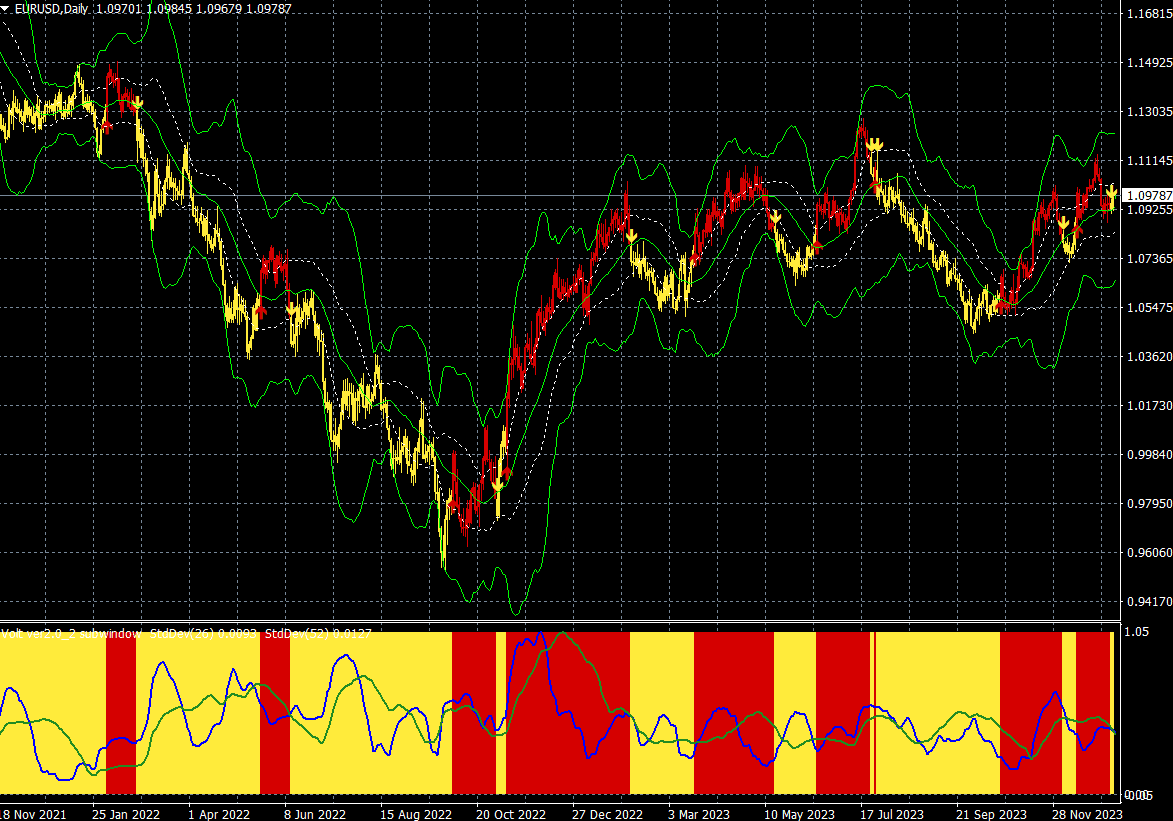

ユーロ/ドル(日足)

出所:楽天MT4・石原順インディケーター

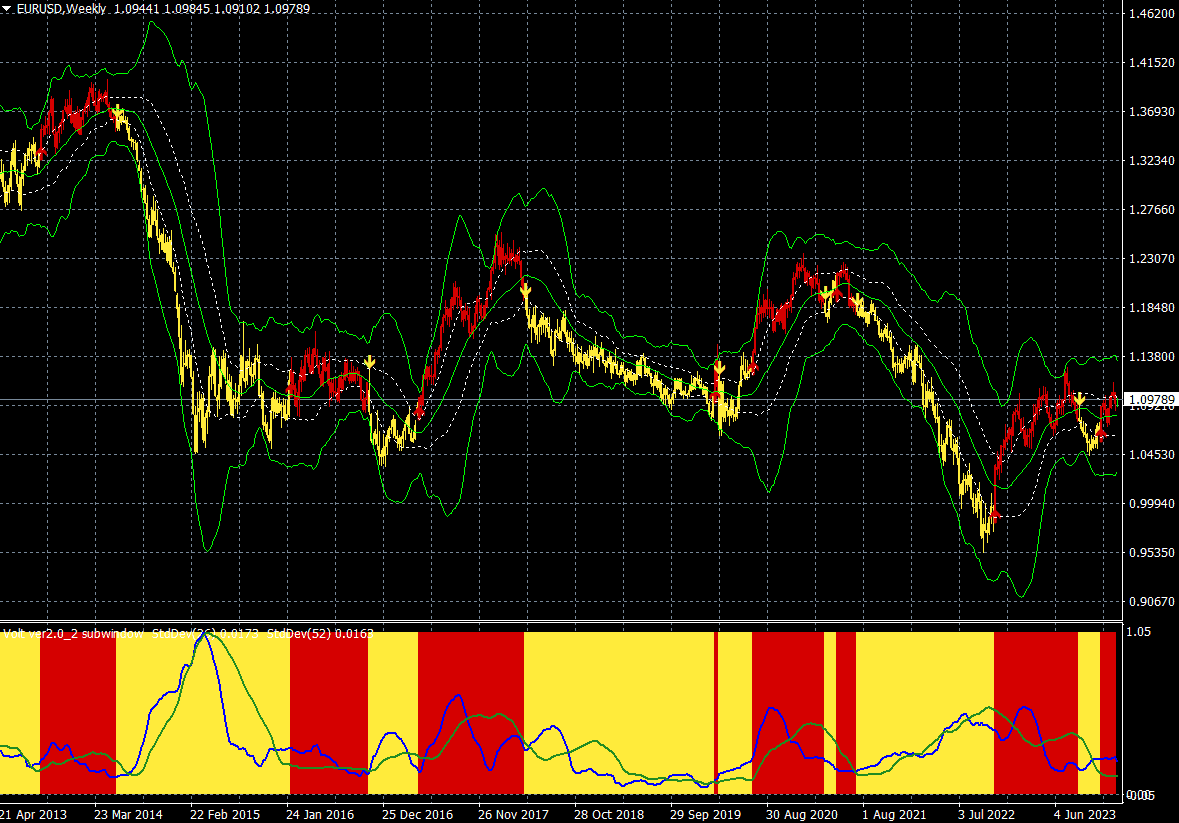

ユーロ/ドル(週足)

出所:楽天MT4・石原順インディケーター

FRBは3月に銀行定期資金プログラムを廃止する可能性が高い。これにより、2024年まで準備金、ひいては流動性にとってさらなる逆風が吹き続けることになる。FRBが年内にも利下げに踏み切る可能性が高まっている。

中央銀行の利下げは非常に弱い経済からのみ生じる。中央銀行は予防的な行動をほとんど取らない。もし米国で150ベーシスポイントの利下げが実施されるなら、それは経済の減速が深刻であるためだ。

もしソフトランディングを期待するなら、市場は6回の利下げを予期すべきではないだろう。逆に、中央銀行が5回または6回利下げを行うと信じるなら、ポートフォリオをハードランディングに備えておく必要がある。実際には非常に悪い状況になる可能性がある。

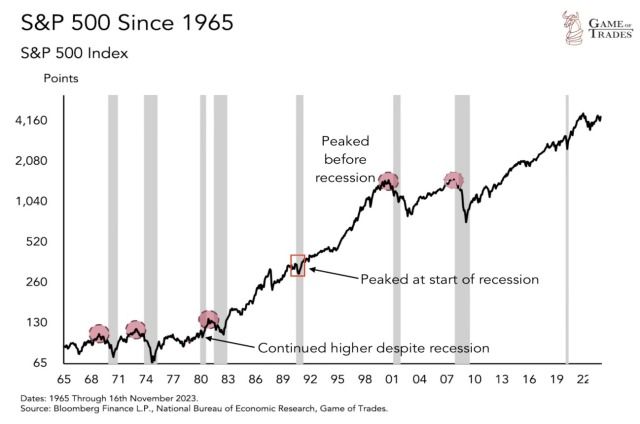

1965年以降のS&P500インデックスと景気後退期

1970年代、2000年、2007年 → 不況前に市場はピークに達した

1990年 → 不況の始まりがピーク

1979年 → 例外

出所:Game of Trades

歴史は「ピボット」が本当の暴落の引き金になることを示している

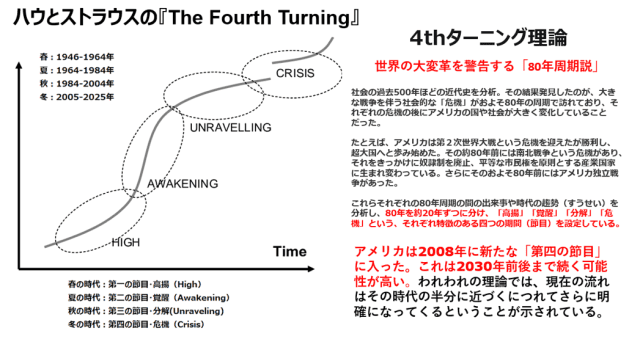

先週、債券王のジェフリー・ガンドラックは、「非常に大きな世代、多世代にわたるリセットを見ていると思う。 私たちは親たちが犯した過ちを繰り返さない。私たちは、祖父母や曽祖父母が犯した過ちを繰り返す。そしてそれがなぜこれらのサイクルが75年程度の長さを持つように見えるかなんだ。南北戦争があった後、第二次世界大戦があり、そして今、私たちはどこにいるのか。その後約75年経ったわけだ。だから、これはある程度予測可能だ、完全に予測可能でなくても…」と述べ、米国が4thターニングの後半にいることを指摘した。

ウィリアム・ストラウスとニール・ハウによる第四の節目(4thターニング)理論

ジェフリー・ガンドラックは、「この巨額の赤字には実際に問題がある。私たちはこの債務を本当に賄うことができなくなるだろう。そして、それがドルの危機につながり、さらには経済の危機につながると私は考えている」と警鐘を鳴らしている。

レーガン大統領のレーガノミクスの時代の米国の負債は1兆ドルだった。それがバイデノミクスの今は34兆ドルに達している。負債と金融バブルが今の世界景気を支えているのである。負債は天文学的に増加し、既に金利は上がっているが、この状況でドル安になるとどうなるかを、そろそろ視野に入れておくべきだろう。

株式市場では本質的に、大きな強気相場の後には必然的に大きな弱気相場がやってくる。これは過去の経験から明らかだ。市場サイクルの前半でもうけるのは簡単だ。後半にそれを維持するのが難しい。

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が大幅減)](https://m-rakuten.ismcdn.jp/mwimgs/1/4/498m/img_14b007ce9034324da88c6461b2cb4ac961389.jpg)

![[動画で解説]「お金持ち」は幸せか?FIREの方法?どうすればなれる?](https://m-rakuten.ismcdn.jp/mwimgs/6/e/498m/img_6ece2aef258682c52604d4427bce2ff980698.jpg)

![[動画で解説]決算レポート:TSMC(AI半導体の好調で大幅増収増益)](https://m-rakuten.ismcdn.jp/mwimgs/b/c/498m/img_bc72a73e223e6f96675315f7ccc4f88865860.jpg)

![[動画で解説]10月21日【米国株は堅調、日本株は疑問符?~今週は日米企業の決算発表、27日に衆院選投開票を控える~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/9/7/498m/img_97549b5e9a56fb9e364e36b97d576b6690112.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]日銀、10月は利上げなし~最近の指標点検とワーキングペーパーの含意~](https://m-rakuten.ismcdn.jp/mwimgs/7/1/160m/img_717a7a98769c2f7da8e16c8ae892451162445.jpg)

![[インタビュー] マグニフィセント・セブンが下落すれば、小型株が上昇](https://m-rakuten.ismcdn.jp/mwimgs/d/2/160m/img_d22eda29593bbc137d83f4b36948001f33849.jpg)