これまでのあらすじ

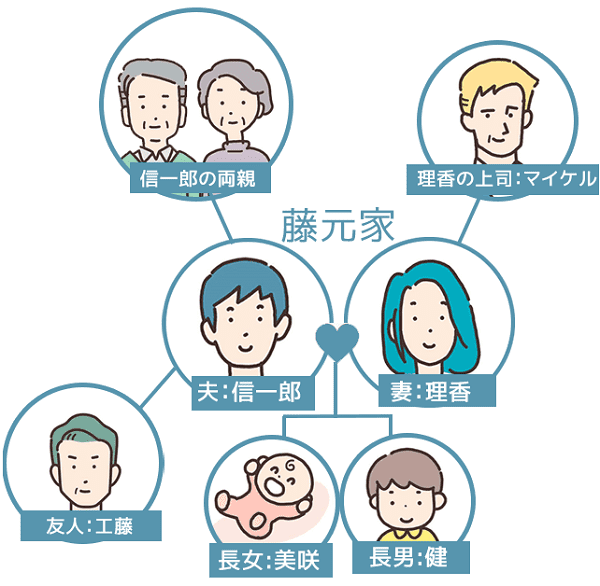

信一郎と理香は小学生と0歳児の子どもを持つ夫婦。第二子の長女誕生と、長男の中学進学問題で、教育費の負担が気になり始めた。毎週金曜夜にマネー会議をすることになった二人。小学校4年生の息子・健の成績が急上昇したことで、中学受験問題が急浮上。夫婦は教育費について真剣に話し合うことになり…。

ほかの人はどうしてる?気になる自分のレベル感

健が塾に通い始めて数カ月がたった。健は予想以上に塾通いや勉強を楽しんでいる様子だ。しかし、塾でできた新しい友達から漫画を貸し借りするなど、どこまで本気で受験を考えているのかは、理香にも信一郎にも読めていない。年末の「全国実力試験」を受けることになっているので、その時点で、健の実力がどれほどなのか、受験に通用するのかどうかが分かるだろう、と夫婦は想定していた。

「家計はやっぱりキツイわね…」

金曜のマネー会議で理香は信一郎に弱音を吐いた。

マネー会議時の晩酌も、ビールではなく発泡酒にランクダウンしている。

「何をどう減らしていいのか、よくわからなくて。一応、格安の通信会社に乗り換えようとは思ってるんだけど、シンちゃんもいっしょにどう? 家族割っていうのがあるらしいわよ」

「いいね。僕は特にキャリアにこだわりはないし、メッセージアプリくらいしか使っていないから何でもいいよ。理香に合わせてチェンジする」

でもねえ、と理香はため息をついた。

「二人でキャリアを変えても、月に1万円くらいしか節約にならないのよ。ほかになにか、見落としがあるんじゃないかと思ってて」

「保険は? 本にはよく、保険料を下げるっていう節約テクが載ってるよ」

「保険も今見比べてるところ。でも、万が一のときに後悔しそうで、ほんとに変更していいのかなって迷いが増えるばっかりよ」

うーむとうなり、信一郎は腕組みをした。

「理香。証券会社から時々、メールが来るの気づいてた?」

「え、ほんと? メールなんてほとんど見てないから見落としてた。なんかいい情報?」

「うん。この間、気になるメールが来てて」

信一郎はスマホを開き、[無料セミナー!FPが本気でアドバイス、あなたの家計の健康診断!]というタイトルのメールを見せる。

証券会社が土曜の昼間に主催するセミナーの案内だ。オンラインでも参加できるが、会場で聴講すると30分間、FP(ファイナンシャルプランナー)の個人診断を受けられる、とある。

「僕らみたいな素人がいくら考えてもやっぱり限界があると思うんだよ。一度、プロの話を聞きに行ってみないか?」

「いいわね…」

理香が目を輝かせる。

住宅費や保険料などの必須項目。電気代やガス代、通信費などの変動費。食費や被服費などの生活費。家計を占めるさまざまな項目は、それぞれに知識やコツが必要で、本を読んでもネットで情報を集めても、自力では判断がつかない部分も多い。それに、自分たちの家計が本当に「人並み」なのかも気になる。一般的なレベルや、ほかのみんながどうしているのかもぜひ聞いてみたい。

「託児所の用意もあるみたいだから、美咲や健もつれていける。たまにはみんなで出かけて、外食でもして帰ろうか」

「賛成!」

理香はいそいそとカレンダーに〇をつけた。

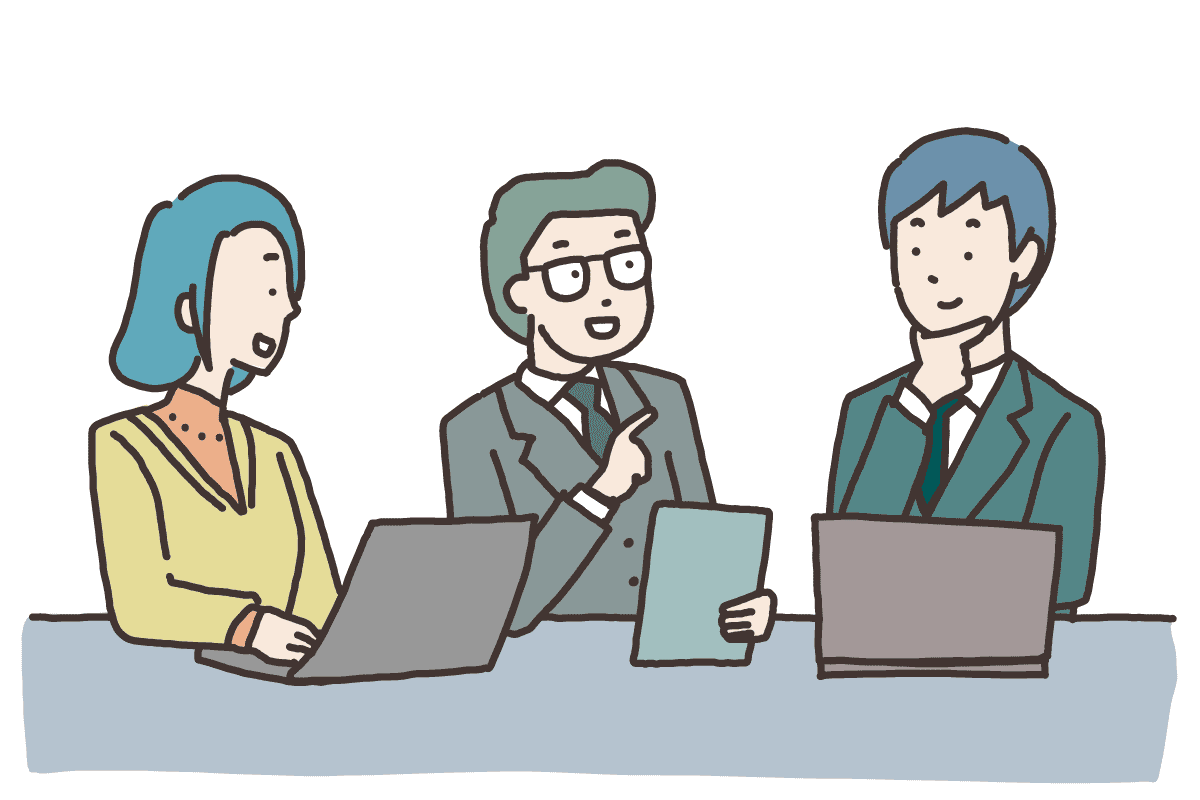

「まだまだ削れるところはありますよ」

メガネをかけた男性のFPは、おずおずと差し出した、夫婦が持参した収支のコピーにざっと目を通し、ニコニコとほほ笑んだ。

「お二人は、ただ単に支出を削るだけでなく、その分を投資に回そうというのが素晴らしいですね。節約だけでは気分がアガりませんから。増えていくのを楽しみながら、削れるところは削ってみては?」

「どこを削るのが、一番効果があるんでしょうか」

信一郎が首をかしげる。

「どうしても削れない固定費が、家賃と、食費と…」

「いやあ、ちょっとお待ちください? 削れないと思い込んでおられるようですが、この、家計の一番大きな部分を占めている固定費=家賃を削るのが、一番効果が出ますよ。ただいま賃貸にお住まいのようですが、ご自宅を購入する予定はないんですか?」

夫婦は顔を見合わせた。

「なくはないんですが、明確にいつ、というのもまだ決めてなくて…」

「購入するかどうか話し合う前に、下の子が小学校に通い始めてしまったので、今、住宅を購入すると、下手すると転校させちゃうことになるのがちょっと…」

なるほど、それは避けたいですね…とFPは大きく同意した。

「ただ、お子さん、中学受験されるんですよね? もしかしたらそれがチャンスかもしれませんよ」

地元の子供たちとはまた違ったコミュニティに属することになる。そこで環境が変わるのは決して不自然ではない。

「住宅購入しなくても、中学校の近くで、もう少し郊外で家賃の安いエリアに引っ越すことも可能では?」

理香と信一郎は、はっと目を見合わせた。

確かに今、藤元家が第一志望としているA大学付属中学は、電車通学で約1時間近く通学時間がかかる。見事合格したあかつきには、理香や信一郎の通勤にも支障が出ない範囲で、もう少し近くに引っ越す、または住宅を購入することを検討してもいいかもしれない。

「あと、本当に自動車は必要ですか? 交通の便がいい場所にお住まいなので、ほとんど乗っていないのでは?」

信一郎がゴルフに行く時くらいしか乗っていない、駐車場に止めっぱなしのファミリーカーを思い出し、二人はうなだれた。

「あると便利なんですけど…確かになくてもなんとかなるかも」

「どうしても自動車が必要な時は、レンタカーやサブスクリプションなどを利用すると、維持費が浮きます」

FPは駐車場代、ガソリン代などの自動車関連の出費や保険、通信費などの数字をサクサクと入れ替えてみせ、二人は身を乗り出した。

| 収支 | 内容 | 現在 | FP審査後 | ||

|---|---|---|---|---|---|

| 収入 | 信一郎月収平均 | ¥450,000 | ¥450,000 | ||

| 収入 | 理香月収平均 | ¥250,000 | ¥250,000 | ||

| 支出 | 居住費(家賃) | ¥180,000 | ¥180,000 | ||

| 支出 | ガソリン | ¥3,000 | *0 | ||

| 支出 | 駐車場 | ¥15,000 | *0 | ||

| 支出 | 損保 | ¥5,000 | ¥5,000 | ||

| 支出 | 終身保険(信一郎) | ¥20,000 | ¥15,000 | ||

| 支出 | 医療保険(理香) | ¥5,000 | ¥5,000 | ||

| 支出 | 被服(家族全員) | ¥20,000 | ¥20,000 | ||

| 支出 | 美咲(保育園代など) | ¥20,000 | ¥30,000 | ||

| 支出 | 健・教育費(給食代含む) | ¥30,000 | ¥30,000 | ||

| 支出 | 通信費(スマホ通信費、Wi-Fi) | ¥30,000 | ***¥15,000 | ||

| 支出 | 食費 | ¥50,000 | ¥50,000 | ||

| 支出 | 外食費 | ¥20,000 | ¥20,000 | ||

| 支出 | 水光熱費(水道、電気、ガス) | ¥26,000 | ¥26,000 | ||

| 支出 | 信一郎小遣い | ¥35,000 | ¥35,000 | ||

| 支出 | 理香小遣い | ¥20,000 | ¥20,000 | ||

| 支出 | 雑費 | ¥30,000 | ¥30,000 | ||

| 貯蓄 | NISAつみたて投資枠(理香) | ¥30,000 | ¥30,000 | ||

| 貯蓄 | NISA成長投資枠(信一郎) | ¥30,000 | ¥30,000 | ||

| ¥569,000 | ¥531,000 | ||||

| *自動車はサブスクリプションに変更。**保険は掛け捨てに変更。***キャリアを格安SIMキャリアに変更。(GAIAにてキャピタル・アセット・プランニング社の「Design Your Goal」を使用して算出) | |||||

「うわ…」

「月に約数万円違いますね」

はい、とFPはうなずく。

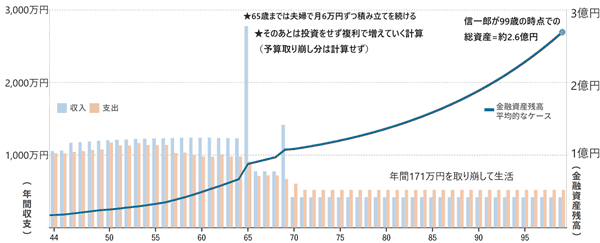

「この削減結果をもとに、ご家族のその先を試算してみましょう。人生100年時代といいますから、定年後の資産計画なども[見える化]しておくとさらに安心度が増しますよ」

FPは手元の試算表に数値を記入し、信一郎が99歳までの試算表を数分で出してくれた。

数時間かけて四苦八苦しながらグラフを作った夫婦は、その速さにまず驚き、その結果にも目を見張った。

「うそっ」

「マジ!?」

二人は思わず大声を上げ、周りの注目を集めていることに気づき、首をすくめた。

「ただしこれは、生活費を取り崩すことを計算に入れずに試算しているので、実際にはここまで総資産は上がらないでしょう。もしご希望でしたらもっと詳細な試算やライフプランを立てることができますが、いったんは数字上の結果として受け止めてください。それに、旦那さんも奥さんも、お子さんたちも、大きな病気などをせず、健康な生活を過ごせるという楽観的な試算です。実際には99歳までになんらかの支障が出てくることも想定しなければいけませんよ」

FPはメガネを指で押し上げた。

「ただ、支出を削った分を投資に回すとおっしゃっておられたので、投資による複利効果が、より期待できるわけです。NISA(ニーサ:少額投資非課税制度) は始めておられるとのことですが、老後のためにiDeCo(イデコ:個人型確定拠出年金)を検討してもいいし、住宅購入の際のローンに充ててもいい」

「老後…」

「イデコ…」

夫婦は顔を見合わせた。

「もちろん無理にとは言いません。自動車があると家族で出かけられるし、想い出はプライスレスですから。ただ、選択肢の一つとして、人生の脱炭素化を考えてみてはいかがですか?」

ファミリーレストランで食事中の理香と信一郎は、もはやため息しか出てない。その横で健は旺盛な食欲でハンバーグを片付けている。

「プロの話ってやっぱり説得力ありすぎ…」

美咲用に頼んだうどんを細かくベビー用ハサミで切り分けながら、理香はうなった。

「でも宿題もいっぱいもらった気分だよ。住宅かぁ…考えてはいたけど、現実味を帯びてきた。真剣に考えないとね」

信一郎もごはんをほおばりながら、もそもそという。

「もう頭んなか、数字でいっぱい。でもほんとに行ってよかった。中学受験のタイミングで家をどうするかも、一回真剣に考えてみましょうよ」

「沿線の家ってどれくらいするんだろうね。4人で住める家を借りたり、買ったりしたらどうなるか、家賃やローンもシミュレーションしてみよう」

チョコレートサンデーも頼んでいい? と見上げた健にOKマークを出しながら、信一郎はドリンクバーに向かった。二人分のコーヒーを持って戻ってくる。

「情報量が多すぎて、今日はもう頭が働かないよ」

「ほんと。いったん会議は打ち切って、今は食事を楽しみましょう」

夫婦は笑いながら言い合い、藤元家の土曜日はゆっくりと更けていった。

どのような教育が最も良いかというのは正解がありません。周りの動向に影響されることが多いです。特に大都市圏に住んでいる方は、「周りが中学受験をしているから、うちの子にもさせないといけない」、もしくは「自分が中学から私立だったので子供にも同じような教育をうけさせてあげたい」という気持ちになります。よってまずは夫婦間での教育に対して価値観を合わせる必要があります。

また社会に出た後は当然 IQ(知能指数)だけでなく、EQ(感情指数)も求められるので、IQ だけを目指す学校が良いのか、そこでEQも発達するような学校なのかの見極めは必要でしょう。

海外の多くのエリート層は中学や高校で全寮制に入っています。なぜ全寮制に入り、一人部屋ではなく相部屋で過ごし、ボランティア活動などをするかというと、そこで対人関係能力が磨かれるからです。

大学の学費に関しても、日本に比べれば数倍高いですが、大学からの補助金もあり、多くの学生がその補助と学生ローンを組んでいます。なぜ補助金を出せるのかというのと、大学自体も寄付金などを運用しているからです。

ハーバード大学やエール大学などは数兆円の資金を運用しており、その運用益だけで毎年数千億円入ります。そのお金を学生への補助や研究費に使えるので、世界中から優秀な学生や研究者が集まってきます。また学生ローンを一部組むことで、勉強にも熱が入り、そのローンを早く返せるようなところに就職しようというモチベーションが働きます。

またアメリカでは教育資金専用の口座「*529 プラン」があり、オバマ前大統領も二人の娘のために使っていました。この口座で運用をして、教育資金に使うのであればキャピタルゲインに対して非課税になるもので、この口座を使って長期運用し大学の学費に充てています。

教育に対しての方向性をある程度決めた後は、ひたすらに資産運用の力を使ってお金を運用し、教育費に充てていきましょう。

*529プラン…家族が将来の教育費に備えて貯蓄することを奨励するために特別に作成された、米国の税制優遇の普通預金口座。内国歳入法第529条にちなんで名付けられた計画で、米国内の各教育機関によって後援されている

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)