毎週金曜日午後掲載

本レポートに掲載した銘柄:ディスコ(6146、東証プライム)、アドバンテスト(6857、東証プライム)、アプライド・マテリアルズ(AMAT、NASDAQ)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、レーザーテック(6920、東証プライム)、東京エレクトロン(8035、東証プライム)

1.半導体セクターの概況

今回は半導体製造装置について取り上げます。2024年以降の半導体設備投資動向を予想します。

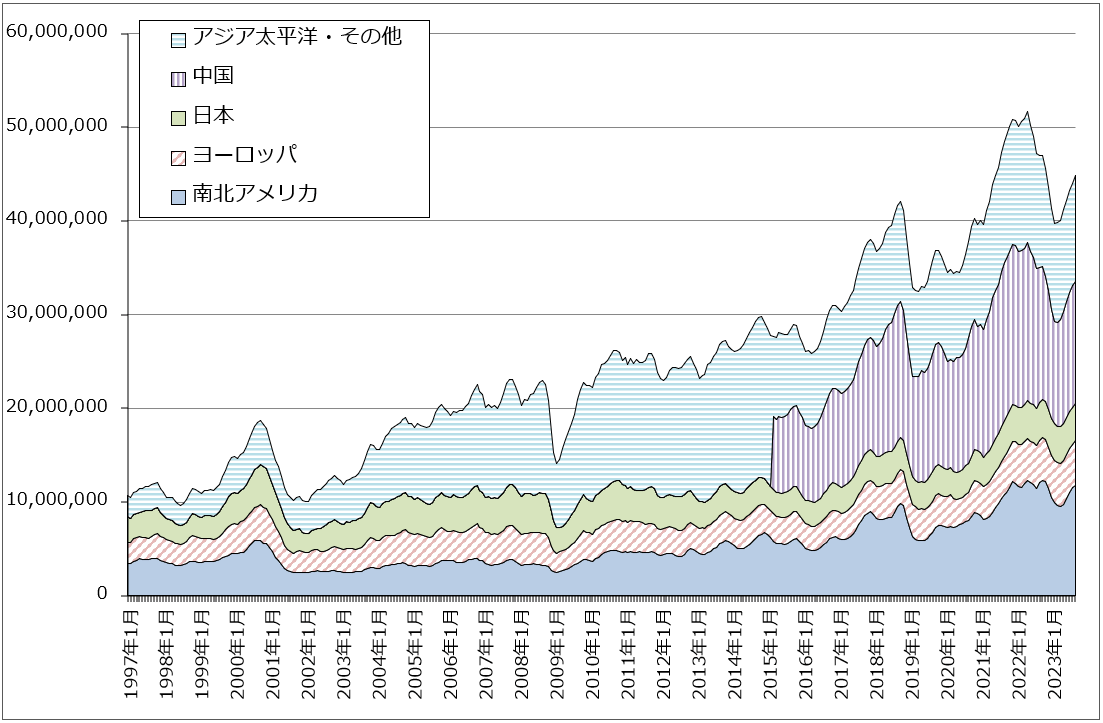

まず、半導体デバイスの動向を見ます。世界半導体出荷金額(3カ月移動平均)は、2022年5月にピークを打ち下降局面入りしましたが、2023年2月に大底を打ち、現在順調に回復中です。同じく世界半導体出荷金額(単月)は、2022年3月にピークを打ち、2023年1月に大底を入れ、これも現在回復中です。

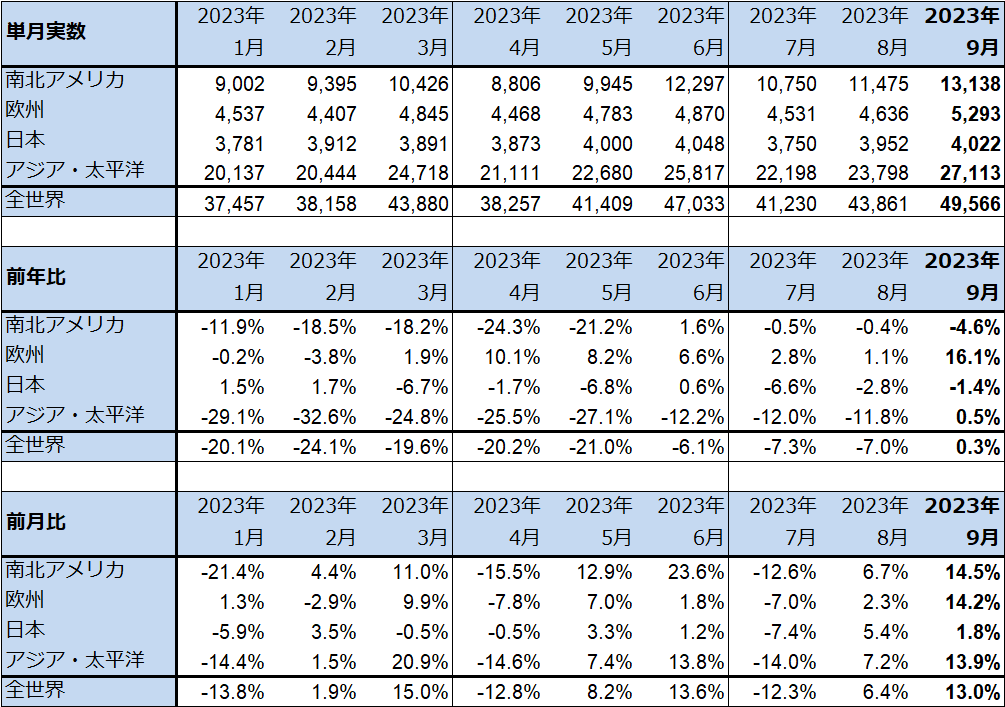

また、半導体デバイスセクターで最重要企業の1社であるTSMCの月次売上高をみると、2022年11月にピークをつけて、2023年3月に大底をつけました。そして急速に回復しています。世界半導体出荷金額は3カ月移動平均、単月とも緩やかな回復軌道を辿っていますが、TSMC月次売上高は2023年10月に過去最高を更新しており、急速に回復、再成長に向かっていると思われます。

TSMCの売上高の50%強は一桁ナノ台(7ナノ、5ナノ、3ナノ)の先端半導体で残りが10ナノ代から昔の成熟半導体です。TSMCの月次売上高が過去最高を更新した背景には、3ナノ半導体がアップルの新型iPhone「iPhone15」シリーズの上位機種「iPhone15Pro」「同ProMax」向けに伸びていること、5/4ナノもAI用GPU(エヌビディアの「H100」はTSMC4ナノで生産されていると言われている)や、AMDの最新型パソコン用CPU、サーバー用CPUの生産が増えていると思われることが挙げられます。

一方で、20ナノ台から昔の成熟半導体は向け先の業種や特定ユーザーによってばらつきがある模様です。例えば、自動車向けは半導体不足が解消されたため自動車の増産が進んでおり、自動車向け半導体も順調に伸びていますが、生産販売台数が鈍化しているテスラ向けに限ると思わしくない状況と思われます。また、コロナ禍の中で平時の水準以上に半導体在庫を積み増した半導体ユーザーの業種、企業が多かったですが、半導体不足が解消されたため半導体在庫を平時の適正水準に戻す動き、即ち在庫調整が起きている業種があります。通信などです。

このように、出荷額、売上高では、半導体デバイス市場の大底は、2023年1-3月期だったと思われますが、半導体デバイスメーカーの業績では、大底は2023年4-6月期だったと思われます。出荷額とデバイスの業績の底にズレが生じた要因は、パソコン用CPU、サーバー用CPUの在庫調整が終わったのが2023年4-6月期ないし7-9月期であったためです。

このように、半導体デバイスメーカーの業績は概ね2023年4-6月期で大底を打ち、回復、再成長へ向かっていると思われます。

グラフ1 世界半導体出荷金額(3カ月移動平均)

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ2 TSMCの月次売上高

2.AI半導体のインパクトーGPUだけでなく、DRAMへの影響も大きいー

生成AIは半導体デバイスに対して大きなインパクトを与えています。本格的にAI用GPUが増産できるようになったのは2023年7-9月期からと思われますが、これはAI用GPUに必ず付属するHBM(広帯域、大容量、高速の特殊メモリ)の増産が、2023年7-9月期から可能になってきたためです。それまでは、ボンディング装置等のHBM量産に必要な製造装置が足りず、HBMは十分な量産ができませんでした。

大人気のエヌビディア製AI用GPU「H100」では「HBM2e」という規格のHBMを使いますが(標準型の「H100 PCIe」では「HBM2e」80GBを搭載する)、2024年に投入される予定である「H100」の拡張版の「H200」ではHBMの最新規格「HBM3e」141GBを搭載します。AI用GPUの性能向上に伴い、最近規格のHBMがAI用GPUに付属し、容量も拡大する傾向にあります。

HBMはDRAMの最新規格「DDR5」のウェハを8または12枚積層して作ります。厚みを抑えるために各々のウェハの底面をグラインダで削ります。ウェハとウェハをボンディング装置(主に東京エレクトロン)で接続し、ウェハとダイ(チップ)をハイブリッドドンディング装置(アプライド・マテリアルズなど)で接続します。その他、これまであまり需要が大きくなかった製造装置を使うため、量産のための生産体制構築に時間がかかっていました。テストも難しい模様です。一口に「H100」と言っても本体のGPU、HBM含めて約3万5,000点の半導体と電子部品で構築されたユニットです。生産、検査が難しいことがエヌビディアから指摘されています。

HBMに使うウェハはDRAM(DDR5)のウェハですから、HBMの増産はDRAM(DDR5)の増産に結びつきます。また、「H100」を搭載したAIサーバーは、最も人気がある最高性能のもので、「H100」8基、最新型の高性能CPU(AMD、インテルの最新型サーバー用CPU)を1~2基搭載するほか、メインメモリとしてDRAM(DDR5)を1~2テラバイトとこれまでのサーバーになかった大容量のDRAMを搭載します。

また、パソコン用CPU、サーバー用CPUの在庫調整もほぼ終了しているため、新型パソコン、新型サーバーの発売と出荷も活発になっていることも手伝って、DRAM(DDR5)の需給関係が改善しています。そのため、DDR5に限って言えば、DRAM市況の下落が今春から秋にかけて止まり、横ばいになるかやや上昇するケースも見られます(価格.comのDDR5メモリの価格推移グラフではそうなっている)。

ロジック半導体のブーム(今回の場合はAI用GPU)がDRAMに結びつくことは最近ではありません。私は、AI用GPU、DRAM(DDR5)と、スマートフォン、パソコン、AI用GPUなどに使われる5/4ナノ半導体と3ナノ半導体の需要は、2024年、2025年と増加が続くと予想しています。

3.半導体製造装置市場の動向

1)生成AIの登場で始まった今回の半導体設備投資ブーム

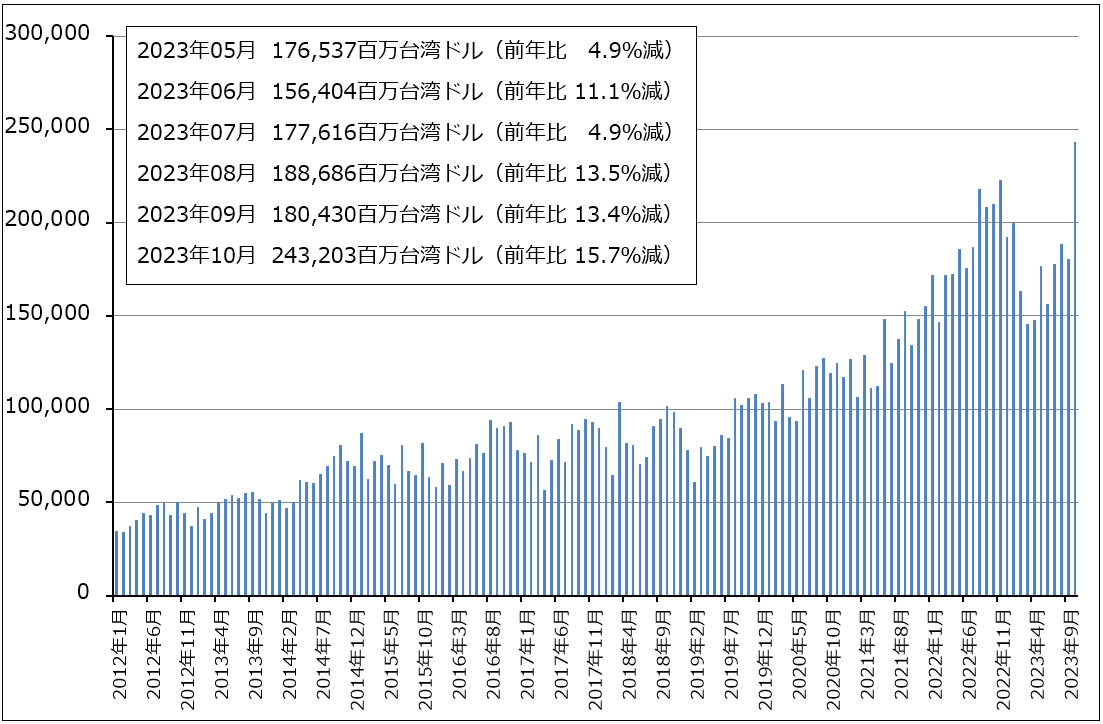

半導体製造装置市場は、データセンター投資に伴うNAND、DRAM投資、スマートフォン向けの5ナノ投資が活発だった2019年から、3ナノ投資やAI用GPU(当時はデータセンター用GPUと言っていた)などへの投資が活発だった2021~2022年にかけて大きな波を作りました。

しかしその後、景気の変調に伴いDRAM、NAND、パソコン用CPU、サーバー用CPUが相次いで在庫調整に入ったため、日本製半導体製造装置の場合は2022年9月をピークとして調整に入りました。奇しくも、アメリカの対中国半導体製造装置輸出規制が発動されたのが2022年10月なので、これも半導体設備投資と半導体製造装置市場が調整局面に入る重要なきっかけになったと思われます。

この状況が、アメリカのAI研究機関「オープンAI」が開発し2022年11月に一般公開した生成AI「ChatGPT」によって大きく変わりました。エヌビディアが2022年後半に出荷開始した最新鋭、最高性能のAI用GPU「H100」にはそれ以前から大きな需要がありましたが、さらに大きくなりました。

「H100」の中でGPU本体はTSMC4ナノラインで生産すると言われていますが、2022年までに5/4ナノに対して大きな設備投資が実行されてきたことから、2023年に「H100」を増産する場合には余裕があったと思われます。しかし、AI用GPUに必ず付属するHBMの製造装置については、もともとAI用GPUの需要急増を前提しておらず、特にウェハtoウェハのボンディング装置(東京エレクトロンなど)、ウェハtoダイのハイブリッドボンディング装置(アプライド・マテリアルズなど)は生産能力が小さく、「H100」増産のボトルネックになっていました。これらボンディング装置等の増産が進んだため、2023年7-9月期からは「H100」の増産が円滑に進むようになった模様です。

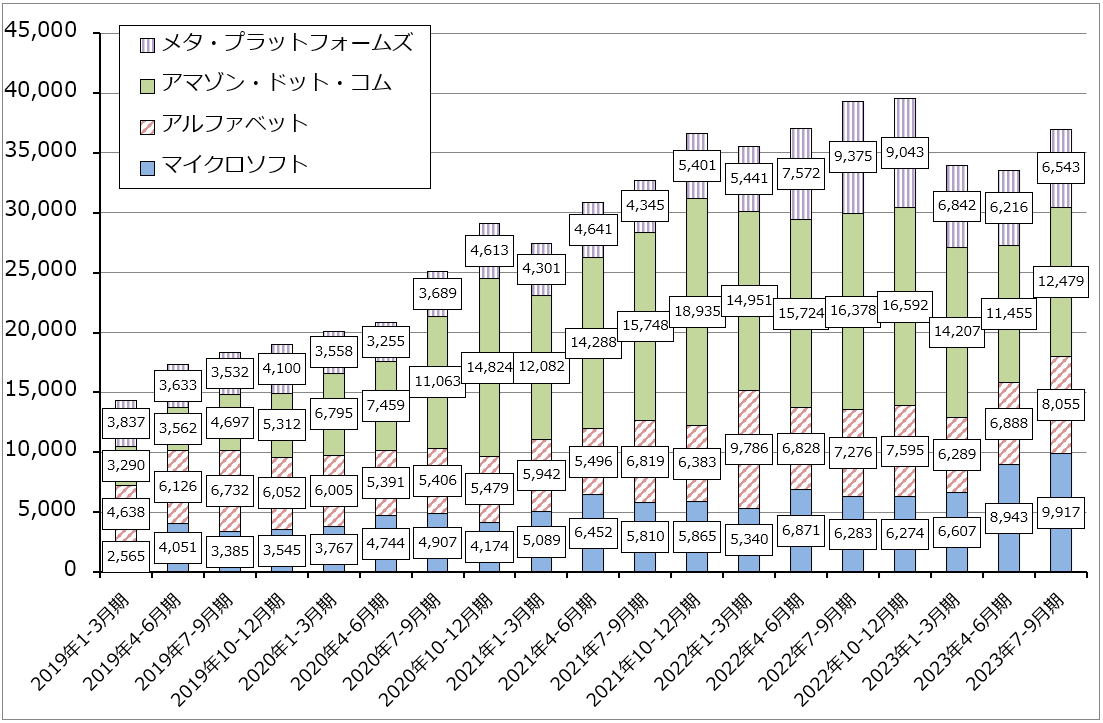

半導体の大口ユーザーであるGAFAMの中でも設備投資が大きいマイクロソフト、アマゾン・ドット・コム、メタ・プラットフォームズ、アルファベットの4社の設備投資も増加に向かっています。主な投資テーマはAIサーバーとネットワーク、情報システムの増強です。

グラフ3 日本製半導体製造装置販売高(3カ月移動平均)

グラフ4 アメリカの大手IT設備投資動向:四半期

2)エヌビディアの「ロードマップ」に注目したい

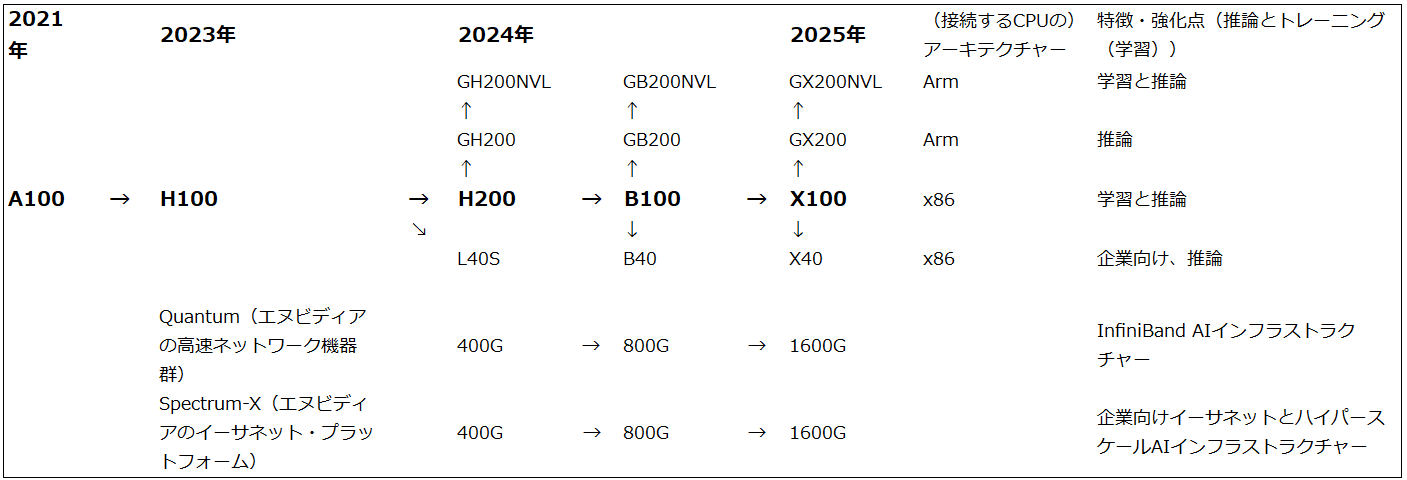

2023年10月にエヌビディアが公表した投資家向け資料に記載されていたロードマップによれば、「H100」のHBMを増強した「H200」と、「H100」の次世代機である「B100」を2024年に発売する模様です(一部の報道では「B100」はTSMC3ナノラインで生産され、2024年4-6月期に発売か)。「H100」「H200」「B100」とも旺盛な需要が予想されます。

また、AMDが2023年10-12月期に発売する予定のAI用GPU「Instinct MI300」シリーズにも注目したいと思います。

このため、ボンディング装置増産→HBM増産→AI用GPU増産→5/4ナノライン増強→「B100」増産→3ナノライン増強という好循環が予想されます。

また、2024年秋発売の新型iPhoneは全機種に3ナノチップセットが搭載されると思われます。アップルのM3以外のパソコン用CPUも3ナノ化が進むと思われます。3ナノにも増産投資が起こる可能性があります。

加えて2024年後半には2ナノの初期投資が始まると思われます(2ナノは2025年後半から量産開始か)。

このように考えると、2024年、2025年と半導体設備投資と半導体製造装置市場は伸び続けると予想されます。2025年に半導体設備投資が過熱した状態にならない限り(過熱した状態になるには労働需給の緩和が必要です)、2026年は減少したとしても比較的高水準の半導体設備投資が実行される可能性があります。

図1 エヌビディアのAI用GPUロードマップ

3)AIブームはAI半導体とAIシステムの長期ブームをもたらすか

これはまだ仮説ですが、今回のAI半導体ブームが長期ブームになる可能性もあります。これまでの半導体ブームは、パソコン、スマートフォン、データセンターのように、特定のハードウェアのブームにあわせて半導体ブームが起きて、そのハードウェアの普及が一巡すると半導体ブームもしぼむというサイクルでした。

ところがAI半導体は、生成AIを始めとするAIをトレーニング(機械学習ないしディープラーニング)し動かす(推論)のが役目です。そしてAIは、企業の情報システム(クラウドサービスが提供したり企業が独自構築する情報システム)に組み込まれ企業活動全体を支えることになりますが、このような新しいタイプの情報システムは、最初から完成形が決まるのではなく、大手クラウドサービス、ITコンサルタントと様々な大手企業が試行錯誤しながらより使いやすいAIシステム、情報システムへ進歩していくものです。

従って、AI半導体、AI用GPUのブームは、通常の半導体サイクルのように2~3年の上昇サイクルが終わると下降局面入りして次の新しいテーマを待つのではなく、中途で休息期間を挟みながらも5年以上の長期ブームになる可能性もあるのではないかというのが私の意見です。

4.半導体製造装置各社の業績動向と目標株価

ディスコ

1)生成AI向けダイサ、グラインダが本格拡大へ

ディスコが世界シェア70~80%を持つダイサ(回路を描き込んだシリコンウェハを四角いチップに切り出す)、グラインダ(ウェハの底面を削って薄くする)はAI用GPUだけでなく、HBMの製造工程でも使われます。前述したようにHBMではDRAM(DDR5)のウェハを「HBM3」では8層または12層、最新型の「HBM3e」では12層(マイクロンテクノロジーの場合)積層します。

このため、DDR5のウェハをグラインダで薄くし、ひび割れが起きないようにウェハの端(円周部分)を加工する「エッジトリミング」と通常のダイシングをダイサで行います。いずれも通常型のダイサ、グラインダよりも高い価格の製品が必要になります。特にHBMに使うグラインダは前工程のクリーン度が高い場所で使われるため、通常型の約2倍の価格のグラインダが必要になると言われています。

会社側では生成AI向けダイサ、グラインダが2024年1-3月期から本格出荷されると見ていますが、HBMの増産、前述の2024年の「H200」「B100」そして2025年の「X100」の登場とそれに伴うHBMの技術革新と容量拡大を考えると、生成AI向けダイサ、グラインダは、ディスコの2025年3月期、2026年3月期にとって重要なビジネスになると思われます。

また、パワー半導体向けも欧米、日本、中国向けの最新のSiC系パワー半導体の設備投資が今も活発なので、それに向けたブレードダイサ、レーザーソーの出荷が続いている模様です。

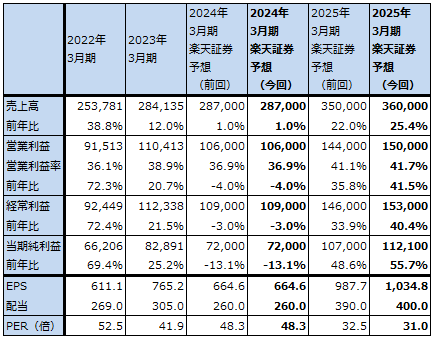

2)今後6~12カ月間の目標株価を前回の3万5,000円から4万円に引き上げる

これらの状況を総合的に判断して、楽天証券ではディスコの2025年3月期業績予想を、売上高3,600億円(前年比25.4%増)、営業利益1,500億円(同41.5%増)と予想します。前回予想の売上高3,500億円、営業利益1,440億円から上方修正します(2024年3月期楽天証券予想は修正しません)。

今後6~12カ月間の目標株価は、前回の3万5,000円から4万円に引き上げます。楽天証券の2025年3月期予想EPS(1株当たり利益)1,034.8円に今後の成長性を評価して想定PER(株価収益率)35~40倍を当てはめました。

引き続き中長期で投資妙味を感じます。

表2 ディスコの業績

発行済み株数 108,332千株

時価総額 3,476,374百万円(2023/11/30)

単位:百万円、円

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年4月1日付けで1対3の株式分割を実施。これに対応して過去の配当額を遡及修正している。

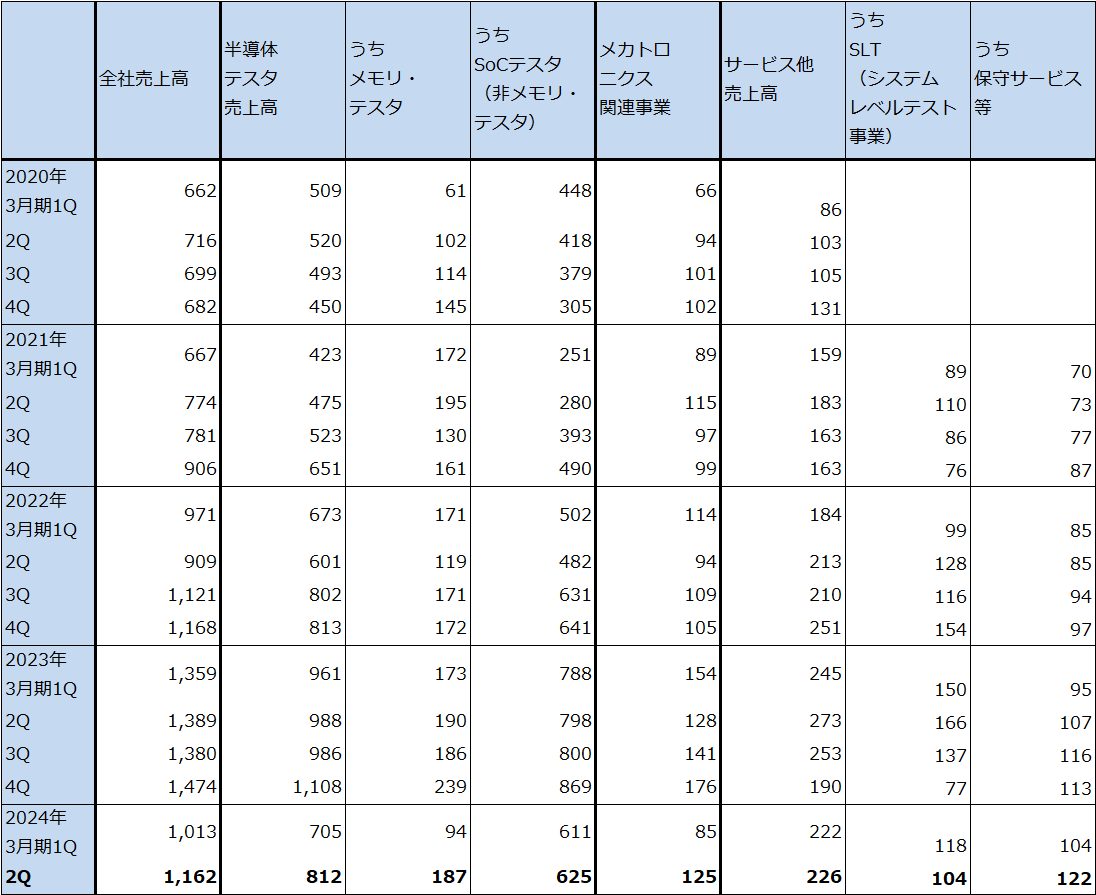

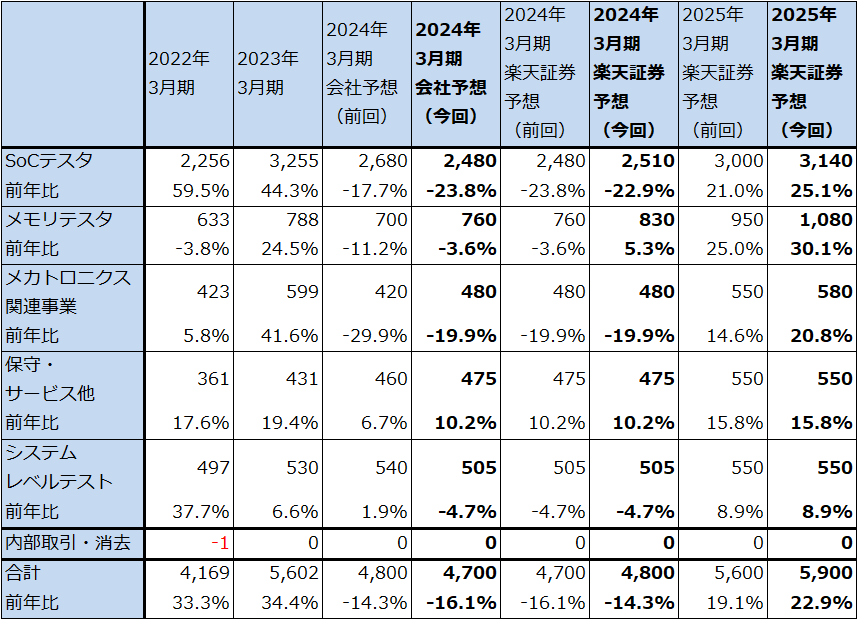

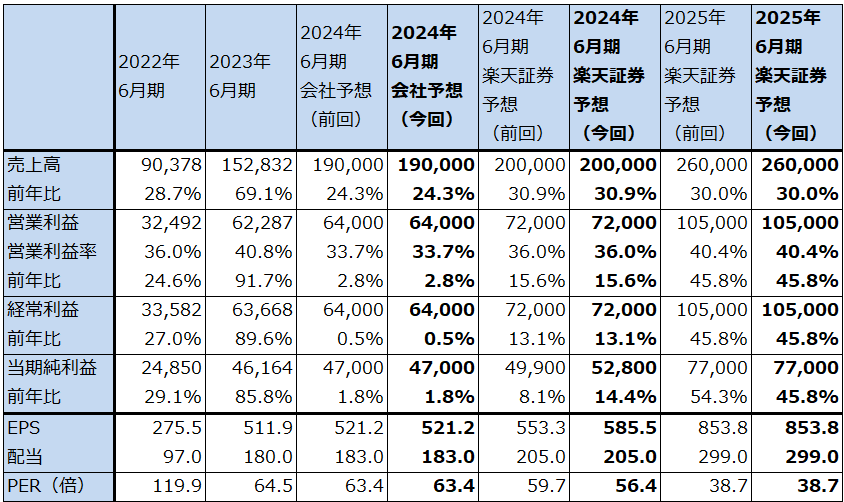

アドバンテスト

アドバンテストのAI用GPU向けSoCテスタは2023年3月末までに相当量が出荷された模様なので、再度のSoCテスタの需要増加はHBMの増産体制が整備され、AI用GPUが増産されてからと思われます。このため、AI用GPU向けSoCテスタは2024年1-3月期には本格的に回復に転じ、2025年3月期は高い伸びになると予想されます。

また、HBMの増産とDDR5ウェハの増産が進むにつれて、メモリ・テスタの需要が増えてきました。2025年3月期にはHBMの一層の増産が実現すると思われます。加えて、AIサーバーに装着するメインメモリの容量大幅増加、パソコン、サーバー用新型CPUの増加に伴うメインメモリの容量拡大も起きています。これらの動きがDRAM(DDR5)の需要増加に結びつくと思われます。そのため、メモリ・テスタの需要増加は2025年3月期も続くと予想されます。

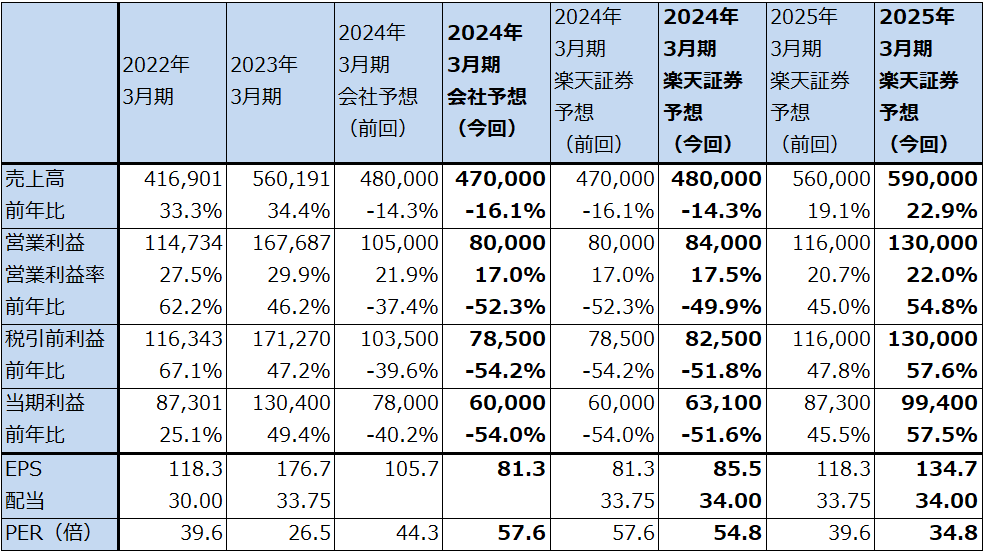

このような情勢判断から、楽天証券ではアドバンテストの2024年3月期を売上高4,800億円(前年比14.3%減)、営業利益840億ドル(同49.9%減)、2025年3月期を売上高5,900億円(同22.9%増)、営業利益1,300億円(同54.8%増)と予想します。前回予想の2024年3月期売上高4,700億円、営業利益800億円、2025年3月期売上高5,600億円、営業利益1,160億円から上方修正します。

今後6~12カ月間の目標株価は、前回の4,800円から6,000円に引き上げます。楽天証券の2025年3月期EPS予想134.7円に、想定PER40~45倍を当てはめました。成長性とともに、テスタ事業特有の振幅の激しさをリスクとして織り込みました。

引き続き中長期で投資妙味を感じます。

表3 アドバンテストの業績

発行済み株数 738,129千株

時価総額 3,455,182百万円(2023/11/30)

単位:百万円、円

出所:会社資料より楽天証券作成。

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年10月1日付けで1対4の株式分割を行った。表中の配当額は分割にあわせて遡及修正している。

注4:2024年3月期会社予想(前回)は2024年3月期1Q決算時の会社予想、2024年3月期会社予想(今回)は2024年3月期2Q決算時の会社予想。

表4 アドバンテストのテスタ売上高

出所:会社資料より楽天証券作成

表5 アドバンテストの事業別売上高

出所:会社資料より楽天証券作成

注1:四捨五入のため合計が合わない場合がある。

注2:2024年3月期会社予想(前回)は2024年3月期1Q決算時の会社予想、2024年3月期会社予想(今回)は2024年3月期2Q決算時の会社予想。

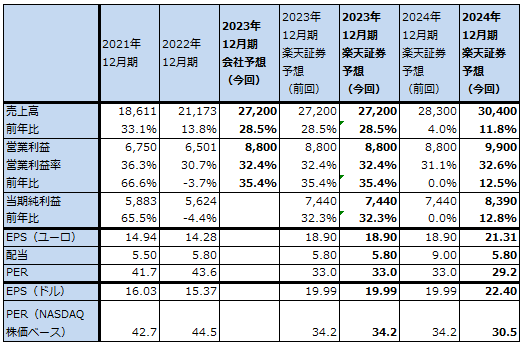

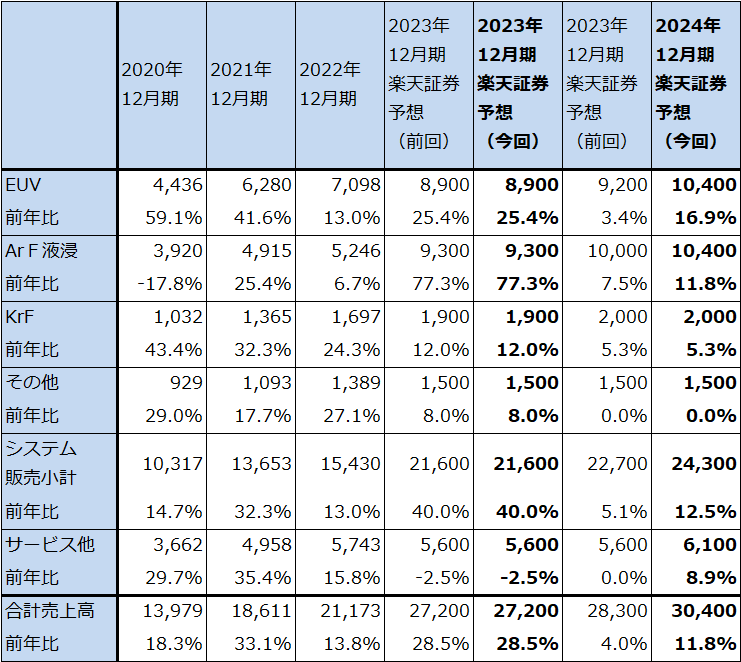

ASMLホールディング

ASMLホールディングの注目点は、まずEUV露光装置の受注回復がいつになるかです。2023年7-9月期のEUV露光装置受注高は大幅に減少しましたが、これは先行きの景気不透明感を顧客が感じていたためです。今はAIとAI半導体のブームが起きており、2024年12月期にはAIブームに加えて、3ナノ、2ナノの設備投資増加が予想できるようになっているため、今後どこで受注が底入れするかが注目点です。また、2024年12月期は会社側は10月の今3Q決算説明会において業績横ばいとしていましたが、今では前述のようにAI半導体のブームに加えて3ナノ投資の増加、2ナノ投資開始と、中国向けの堅調が予想されるため、EUV露光装置、ArF液浸露光装置が二桁増収となる可能性があります。

楽天証券の業績予想は、2023年12月期は変更しませんが、2024年12月期は上方修正します。従来は2023年12月期に対して横ばいとしてきましたが、今回の予想では売上高304億ユーロ(前年比11.8%増)、営業利益99億ユーロ(同12.5%増)と予想します。受注残高が豊富で、2024年12月期に3ナノ、2ナノ投資が活発になると思われることから、EUV露光装置とArF液浸露光装置売上高を上方修正しました。

今後6~12カ月間の目標株価は前回の720ドルから830ドルに引き上げます。中長期で投資妙味を感じます。

表6 ASMLホールディングの業績

株価 (NASDAQ) 683.76USドル(2023年11月30日)

時価総額 268,991百万USドル(2023年11月30日)

発行済株数 393.7百万株(完全希薄化後、Diluted)

発行済株数 393.4百万株(完全希薄化前、Basic)

1ユーロ 1.0886USドル(2023年12月1日)

単位:百万ユーロ、ユーロ、米ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:ASMLホールディングはアムステルダム、NASDAQに上場しているが、ここではNASAQの株価でPERと時価総額を計算した。

注4:会社予想は予想レンジのレンジ平均値。

表7 ASMLホールディング:機種別サービス別売上高

出所:会社資料より楽天証券作成

アプライド・マテリアルズ

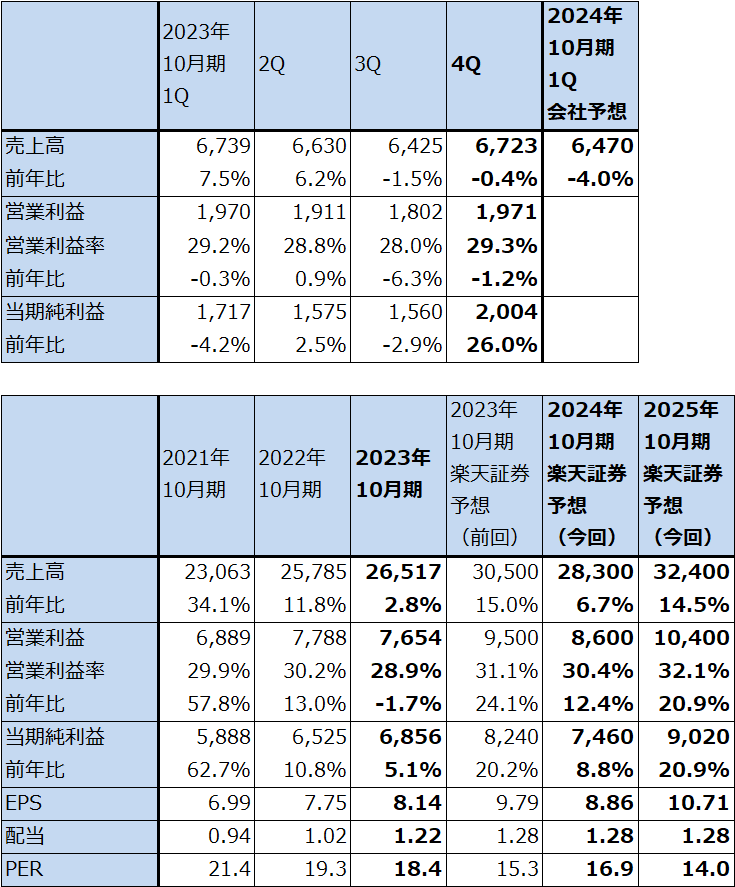

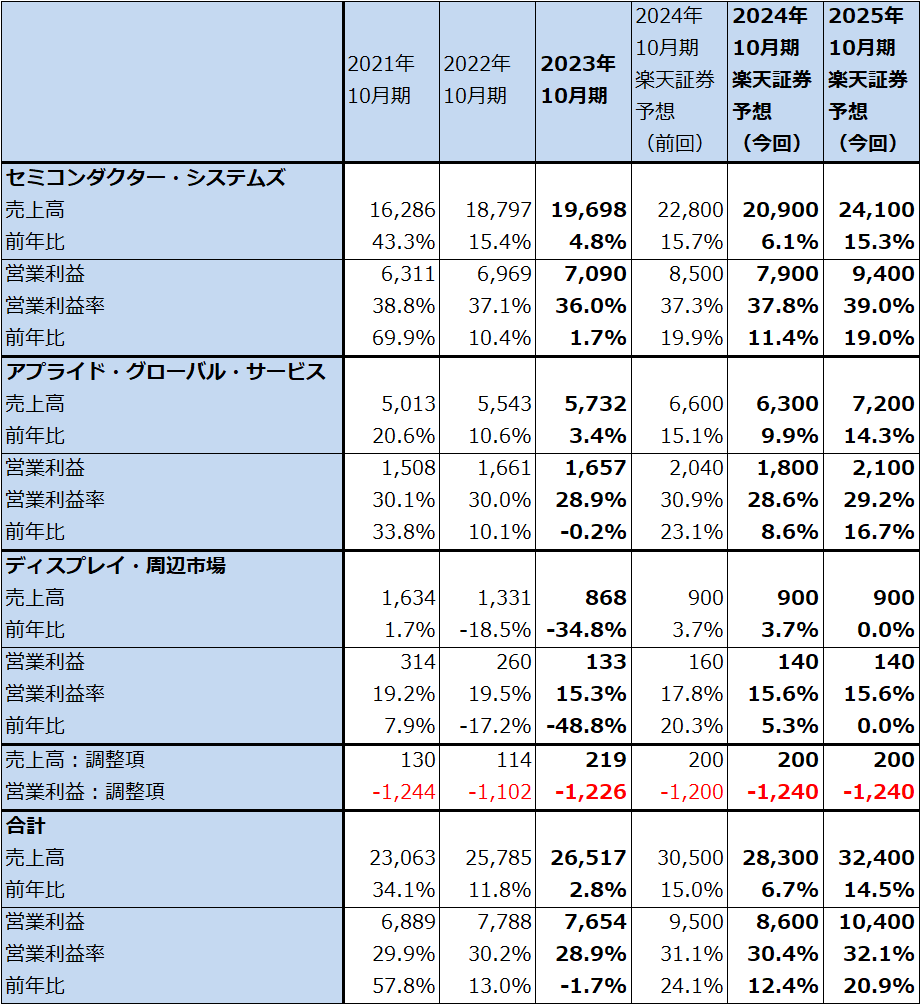

1)2023年10月期4Qは0.4%減収、1.2%営業減益

アプライド・マテリアルズ(以下AMAT)の2023年10月期4Q(2023年8-10月期、以下前4Q)は、売上高67.23億ドル(前年比0.4%減)、営業利益19.71億ドル(同1.2%減)となりました。前年比ではやや減収減益ですが、前3Q比では増収増益となり、2024年10月期に向けて明るい兆しが見えてきました。

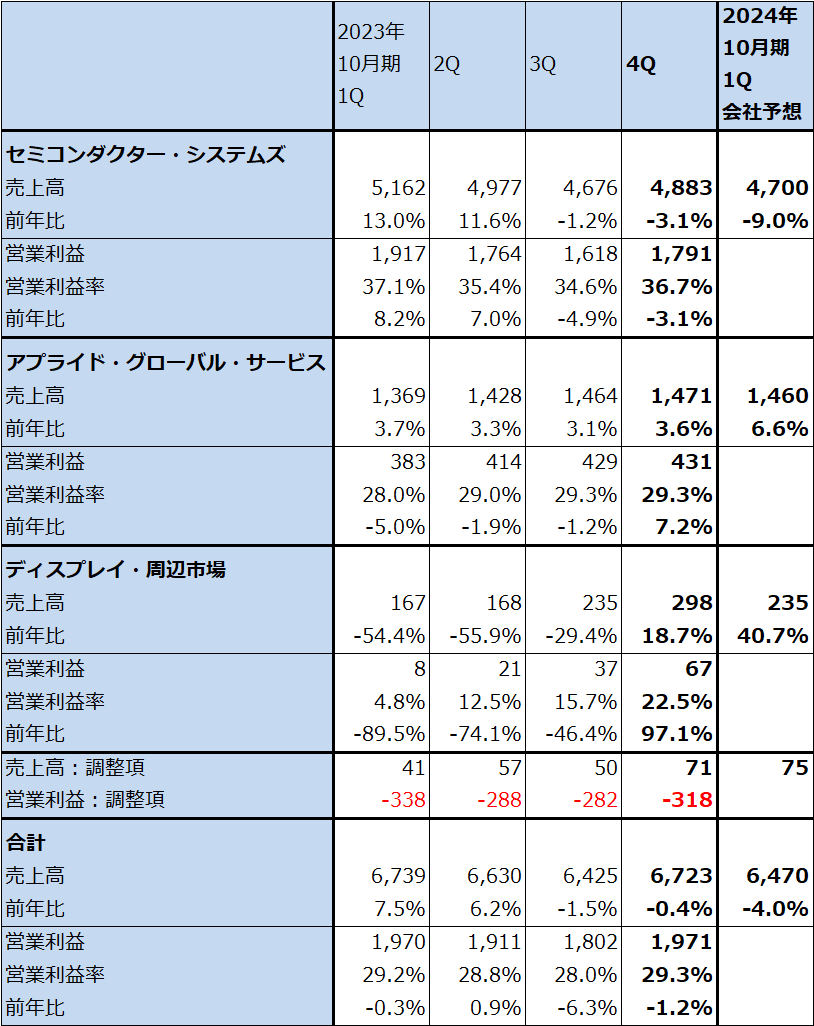

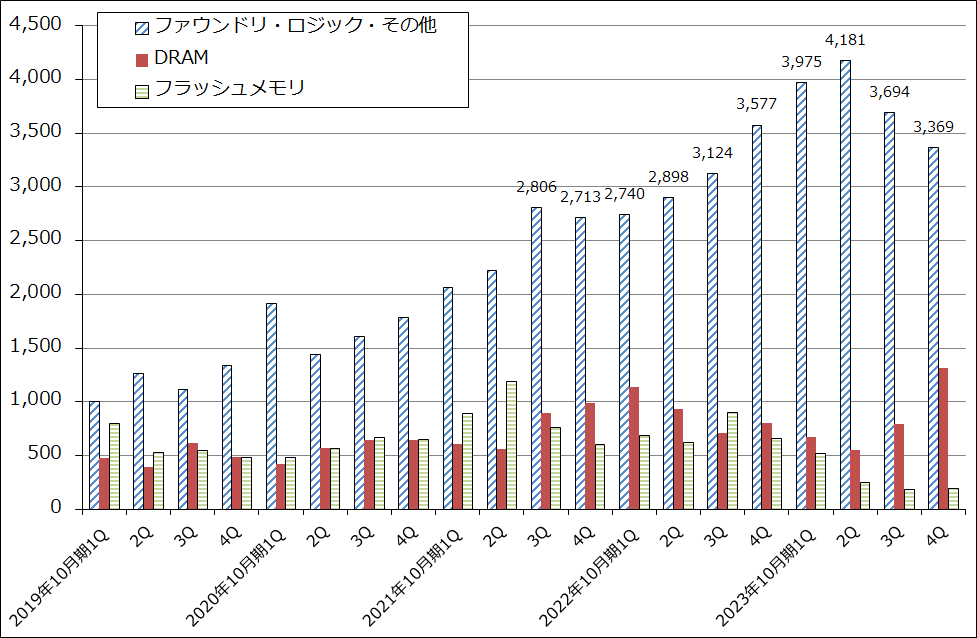

前4Qをセグメント別に見ると、セミコンダクター・システムズが売上高48.83億ドル(前年比3.1%減)、営業利益17.91億ドル(同3.1%減)となりました。前3Q比では増収増益となりました。ファウンドリ・ロジック・その他向けが前3Q比で減少しましたが、DRAM向けが前年比、前3Q比ともに大幅に伸びて業績を牽引しました。HBM向けの寄与とともに、中国向けにDRAM向け製造装置の輸出が活発でした(DDR4向けかDDR5向けかは不明)。

アプライド・グローバル・サービス(保守サービスと200ミリウェハ向け製造装置)は、売上高14.71億ドル(前年比3.6%増)、営業利益4.31億ドル(同7.2%増)となりました。前年比では一桁増収増益、前3Q比では横ばいとなりました。

地域別売上高を見ると、中国向けが前3Q17.34億ドルから前4Q29.63億ドルへ大きく伸びました。中国では成熟ロジック半導体(概ね20ナノ台から昔のロジック半導体)向け設備投資が活況ですが、前4Qは成熟半導体に加えて中国向けDRAM投資が加わりました。

表8 アプライド・マテリアルズの業績

時価総額 125,216百万ドル(2023年11月30日)

発行済株数 842百万株(完全希薄化後、Diluted)

発行済株数 836百万株(完全希薄化前、Basic)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジのレンジ平均値。

表9 アプライド・マテリアルズ:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

注1:会社予想は予想レンジのレンジ平均値。

注2:四捨五入のため合計が合わない場合がある。

グラフ5 アプライド・マテリアルズ:セミコンダクター・システムズの分野別売上高

表10 アプライド・マテリアルズの地域別売上高

出所:会社資料より楽天証券作成

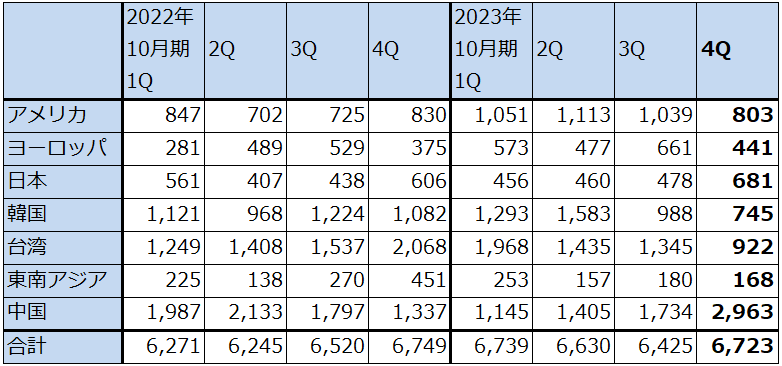

2)2024年10月期は中国向けの反動懸念があるが、先端ロジック向け、DRAM向けの増加で増収増益へ

楽天証券ではアプライド・マテリアルズの2024年10月期を売上高283億ドル(前年比6.7%増)、営業利益86億ドル(同12.4%増)、2025年10月期を売上高324億ドル(同14.5%増)、営業利益104億ドル(同20.9%増)と予想します。2023年10月期予想は前回予想から下方修正します。

アプライド・マテリアルズは、早期に中国向けに注力しており、これが中国向けの増加につながっています。また、アプライド・マテリアルズが高いシェアを持つプラズマCVD等の金属蒸着分野は、微細化が進むにつれてウェハ上に構築する回路の金属組成の種類が増加し、そのたびにチャンバを増やす必要があるため、微細化の進展によって売上高が増えやすく、半導体設備投資が手控えられても売上高が大きく減りにくい性質があります。これらが、東京エレクトロンのように2023年10月期の各四半期で大幅減収減益にならなかった要因と思われます。

半面、2024年10月期は中国向けが高水準ではあっても伸びなくなる可能性があります。会社側の2024年10月期1Qの売上高ガイダンスは前年比一桁減収です。

これらのことを考慮して、2024年10月期は売上高が一桁増収に止まると予想しました。ただし、2025年10月期は半導体設備投資が活況になると予想されるため、より大きな増収増益を予想します。

今後6~12カ月間の目標株価は、前回の200ドルを維持します。引き続き中長期で投資妙味を感じます。

表11 アプライド・マテリアルズ:セグメント別業績(年度)

出所:会社資料より楽天証券作成

レーザーテック

レーザーテックは、2024年に入って受注高が増加に転換するかどうかが注目点です。また、すでに受注していますが、High-NA型EUV露光装置に対応した新型フォトマスク欠陥検査装置「Actis A300」を発表しました。「A300」の最初の受注は2022年7-9月期(2023年6月期1Q)にあったと思われます。「A300」は2024年中に出荷が始まると予想されますが、従来型機よりも価格が高いと思われるため、2024年6月期ないし2025年6月期から業績に寄与すると思われます。

今後6~12カ月間の目標株価は3万9,000円を維持します。引き続き中長期で投資妙味を感じます。

表12 レーザーテックの業績

発行済み株数 90,184千株

時価総額 2,979,679百万株(2023/11/30)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株主を除いたもの。

注3:2024年6月期会社予想(前回)は2024年6月期4Q決算時の会社予想、2024年3月期会社予想(今回)は2024年6月期1Q決算時の会社予想。

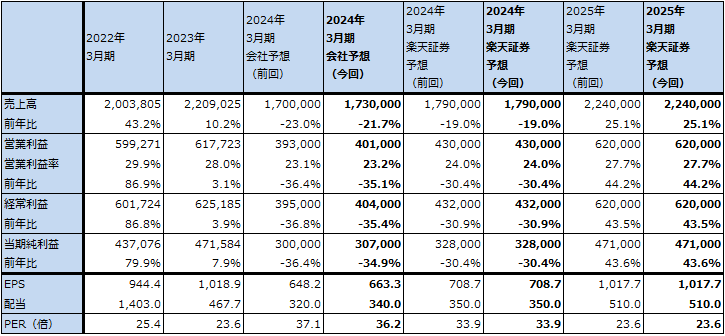

東京エレクトロン

東京エレクトロンの注目点は、前工程の設備投資の回復時期です。業績は2023年4-6月期が大底だったと思われます。また、HBM用ワイヤボンダで過半数の市場シェアを持っており、生成AI向け製造装置に対しても注力しています。一方で、中国向け(成熟半導体向け製造装置)が増加していますが、2025年3月期も中国向けの売上高水準が維持できるかがリスクであり課題になっています。

楽天証券の業績予想と今後6~12カ月間の目標株価3万3,000円を維持します。引き続き中長期で投資妙味を感じます。

表13 東京エレクトロンの業績

発行済み株数 462,824千株

時価総額 11,119,347百万株(2023/11/30)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株主を除いたもの。

注3:2024年3月期会社予想(前回)は2024年3月期1Q決算時の会社予想、2024年3月期会社予想(今回)は2024年3月期2Q決算時の会社予想。

本レポートに掲載した銘柄:ディスコ(6146、東証プライム)、アドバンテスト(6857、東証プライム)、アプライド・マテリアルズ(AMAT、NASDAQ)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、レーザーテック(6920、東証プライム)、東京エレクトロン(8035、東証プライム)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)