ドル/円と日本株

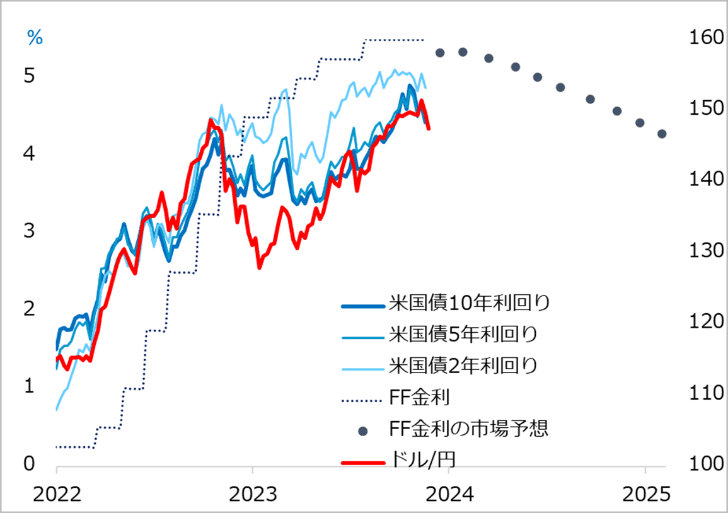

米債券金利の低下に伴う株高は、日本株の相場上昇をも促しました。11月当初段階では、米金利低下の割に、ドル/円は下がらず(すなわち、円高にもならず)、日本株は米株高に連動するように上がりました。しかし、ドル/円相場の米金利への感応度の低さは、150円台での為替介入への警戒で一時的に米金利とドル/円の相関が分断されていたためと考えられます。この動かないドル/円を横目に、米金利低下で上昇するユーロや豪ドルなど他通貨に対する円キャリー(円売り)が出て、ドル/円をサポートした面もあります。

しかし、米国債10年金利が4.5%を下回ったあたりからは、投機筋のドル/円自体のキャリー・ポジションも浮き足立ち、11月21日時点で147円台まで反落するに至りました(図3)。その結果、日本株は円高に圧迫され、前日の米株式相場の急上昇を素直に受け継ぐことができませんでした。

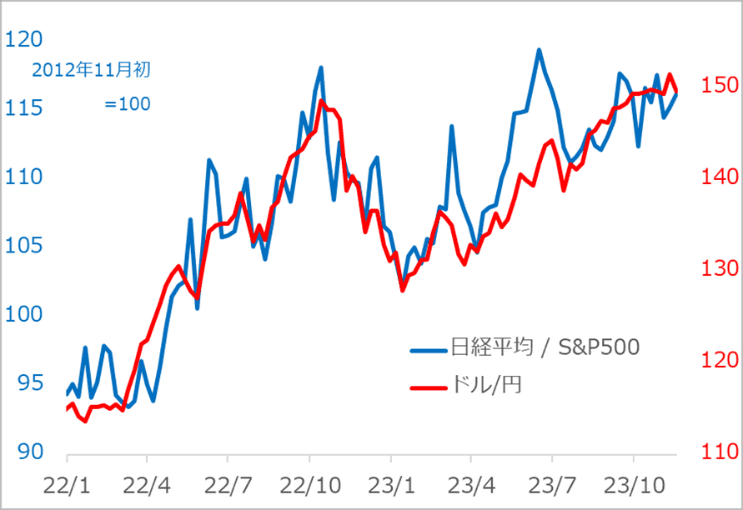

実は、ドル/円は米金利、日本株はそのドル/円と米国株の動きで大方説明可能です。両相場に対する日本の「虫の目」は、あることないこと、何でも都合の良さそうな材料で語ろうとする国内論調に表われています。

ドル/円についての「虫の目」は、円安が続くと、貿易赤字、国内に資金還流されない経常黒字の構造、日本衰退といった、理屈として必ずしも間違いでなくても、今の相場を語るには、時間軸が異なり、相場インパクトもない要因が強調されやすいのが、国内論調の特徴(随分と大きな材料が「虫の目」で見るように扱われがち)です。まずは米金利で評価する目を持たないと、相場の潮目をとれません。

日本株についての「虫の目」は、相場が堅調になると、日本経済が世界で見直されている、企業の改革機運がすごい、業績が上向いている、と日本礼賛の話が並ぶことです。しかし、その日本株の動きは、米国株相場と円相場で大半を説明できるのです(図4)。

また、国内事情のすごさが語られるのに、買いにも売りにも方向性を持って相場に関わってくるのは主に外国人で、日本の投資家は外国人の売買の受け皿側に受動的反応を見せることが多いのです。日本の上場企業の業績も、円安によってかさ上げされている部分が大きいことも、忘れてはいけません。

図3:米債券金利連動してドル/円反落

図4:ドル/円と米日株式指数の相対比

「魚の目」で慎重に前向き

筆者は、11月の米債券・株式の明るいラリー、そして円高を受けての日本株相場を、悲観的に捉えているわけではありません。単に、現状を冷静に理解して、各相場の変動メカニズムに忠実に淡々と取り込みたいというだけです。そのためには、相場を追認的に正当化する解説や、自画自賛が過ぎる国内論調に一定の距離を置き、「慎重に前向き」なアプローチを心掛けるのみです。

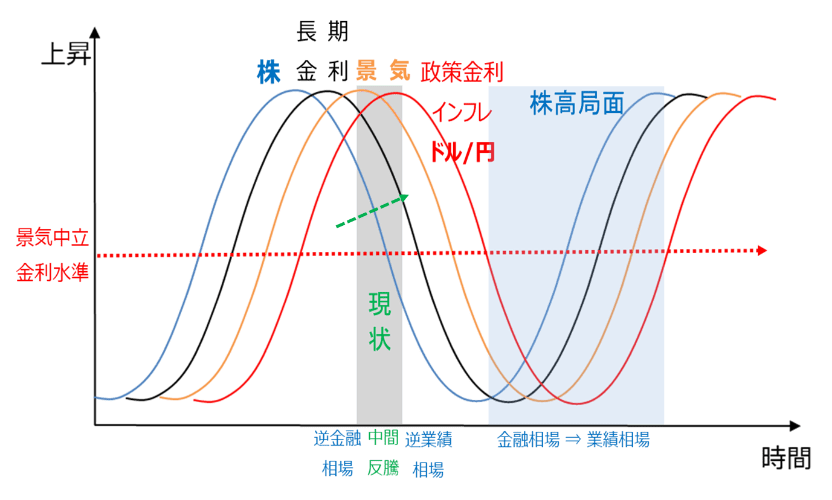

心していただきたいのは、景気もインフレも、債券・政策金利も、ドル/円もサイクル天井圏をゆっくり下るかどうかの、悩ましいステージにあるということです(図5)。数カ月観察して、簡単には下りそうもないか、程よく下って軟着陸か、(過去に何度もあったように底堅いから大丈夫と思っていたら)急落するか、それぞれに可能性があるのです。

米株式は、金利上昇を嫌って下がる逆金融相場と、その後の景気悪化に伴う逆業績相場の間で、金利上昇の終わりをはやす中間反騰局面にあると見ています。そして、この中間反騰を、生成AIという強烈なテーマが補強する構図になっていると考えています。

したがって、最近の金利低下をはやす相場上昇が、ゆくゆく景気悪化懸念での逆業績相場の様相になるかを、景気・インフレ・金利の陰り具合を観察しながら探るプロセスにあります。その上で、景気サイクルに対して、生成AIテーマがどう耐性を持つかに期待を寄せています。

米国の景気・インフレ、債券・政策金利、米日株式、為替は、この微妙なプロセスを相互に影響しながら進んでいきます。このため、短期的にも中期的にも、それらを関連付ける360度「魚の目」の視界も重要な場面です。うまくすれば、債券やドル/円はしっかりめのトレンドになり得ます。

株式は金利低下に伴う株高が株安に屈折する可能性を見誤らなければ、その後の新たな金融相場というトレンドにも目線を移せるでしょう。情勢が少々複雑だから面白い、そんな相場に「慎重に前向き」に取り組んで、妙味を取り込もうという構えです。

図5:米景気・インフレ、金利、株、為替の基本サイクル

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)